El tipus de canvi com a instrument de política econòmica

En el seu afany per neutralitzar la tònica deflacionista i per reconduir el creixement, les autoritats econòmiques japoneses han fet un gir marcadament expansiu en la seva política monetària. Tot plegat ha derivat en una depreciació substancial del ien (el 20% enfront del dòlar des del novembre del 2012), que ha suscitat sonores crítiques, sobretot entre els veïns asiàtics, que veuen amenaçada la competitivitat de les seves exportacions. No obstant això, també hi ha qui argumenta que no es pot equiparar l'actual política monetària expansiva del Japó o d'altres economies avançades amb una devaluació competitiva. Al cap i a la fi, l'objectiu primordial d'aquestes polítiques és estimular la demanda interna.

Es tracti o no d'una depreciació intencionada, la veritat és que ha reobert el debat sobre el paper que exerceix o ha d'exercir el tipus de canvi com a instrument de política econòmica. Aquest paper dependrà, en primera instància i en gran part, del règim canviari que s'adopti.

Un sistema de paritat fixa estricta elimina el recurs al tipus de canvi com a instrument habitual de política econòmica —al capdavall, en fixa la paritat—. Si, a més a més, es permet la lliure circulació de capitals, aquest règim obliga a renunciar a l'autonomia de la política monetària per modular el cicle econòmic. Un país amb un tipus de canvi fix que decidís relaxar la política monetària (en relació amb el país de la moneda de referència) provocaria una sortida de capitals i, en conseqüència, una pressió depreciadora sobre la divisa que el banc central no podria contrarestar indefinidament amb la venda de reserves (ja que aquestes són limitades). En l'àmbit de la teoria econòmica, aquesta incompatibilitat entre tipus de canvi fix, lliure circulació de capital i política monetària autònoma es coneix com el trilema de l'economia oberta. Podríem trobar exemples actuals en el rial saudita, que fixa la seva paritat enfront del dòlar, o en el litas lituà, que, des que participa en el Mecanisme de Tipus de Canvi II (MTC II o ERM II, en anglès), manté una paritat fixa enfront de l'euro.(1)

Així i tot, avui en dia, un règim de paritat estricta és l'excepció més que la norma. La majoria de sistemes de tipus de canvi fix mantenen una paritat «tova», és a dir, una paritat enfront de la moneda de referència que no és irrevocable (per exemple, el franc centreafricà, CAF), o que es pot ajustar de forma gradual i periòdica en resposta a canvis en un seguit d'indicadors quantitatius (és el que es coneix, en anglès, com crawling peg, i seria el cas del renminbi a la Xina), o que fluctua dins una banda més o menys estreta (per exemple, el dòlar de Singapur). Sota aquestes modalitats, les autoritats econòmiques disposen de marge per utilitzar el tipus de canvi com a instrument de política macroeconòmica i poden recórrer a una devaluació o revaluació de la moneda en funció de les circumstàncies. Si s'opta per una banda de fluctuació, es conserva, a més a més, un cert marge de maniobra en política monetària. Aquest marge és, fins i tot, més ampli si s'estableixen controls als moviments de capital (com, per exemple, en el cas xinès). En qualsevol cas, la credibilitat dels dos sistemes —paritat fixa o tova— exigeix disposar d'un matalàs suficient de reserves internacionals per poder defensar, si és necessari, la paritat establerta.

A l'altre extrem de l'espectre se situarien els règims de tipus de canvi flexible o de flotació, en què el tipus de canvi no es determina per decret (amb banda de fluctuació o sense aquesta), sinó que el determina el mercat. Malgrat tot, això no significa que les autoritats econòmiques ja no puguin influir sobre el preu de la seva moneda. Per començar, el banc central pot intervenir directament al mercat canviari per limitar la volatilitat de la divisa —una opció poc habitual a les grans economies avançades, tot i que no infreqüent en altres emergents, com el Brasil—. Així mateix, les autoritats de política econòmica també afecten indirectament la cotització de la seva divisa mitjançant, fonamentalment, la política monetària i, en menor mesura, la fiscal. Per exemple, una major laxitud de la política monetària que augmenti les expectatives d'inflació futura afeblirà la moneda de l'economia en qüestió.

Així, doncs, un règim canviari flexible també dóna opció a les autoritats econòmiques a enginyar una depreciació o una apreciació de la divisa per la via de la política monetària. I aquí hi ha el quid de la qüestió: tot i que l'objectiu explícit d'aquesta política sigui estimular la demanda interna, el seu impacte sobre el tipus de canvi pot ser interpretat com una depreciació deliberada.

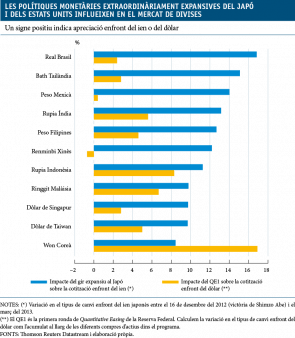

En el context actual, en què moltes de les grans economies avançades es veuen immerses en una etapa de notable feblesa econòmica i, en alguns casos, amb escàs marge per implementar estímuls fiscals, s'estima que el recurs a la laxitud és inevitable. Tan inevitable que l'extraordinària magnitud dels estímuls monetaris acaba afeblint les seves monedes (vegeu el gràfic anterior). El problema sorgeix quan aquesta depreciació amenaça el model econòmic d'altres països i, en especial, si es percep que és intencionada. En aquestes circumstàncies, les autoritats econòmiques de les divises sota pressió apreciadora poden emprendre mesures dirigides a afeblir les seves monedes. Això no solament coartaria l'impacte de les polítiques monetàries dels grans avançats sobre la seva demanda agregada (al cap i a la fi, el tipus de canvi contribueix a l'ajust), sinó que, si les represàlies augmentessin, podria arribar a desencadenar, és clar, una guerra de divises en tota regla.

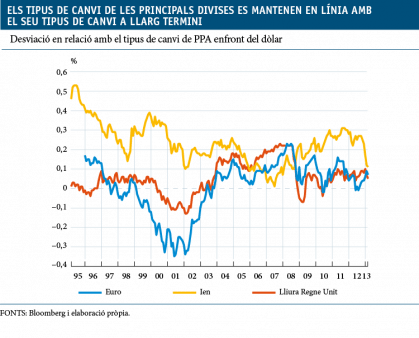

Ara com ara, però, la reacció de les divises emergents s'ha limitat a intervencions puntuals dels bancs centrals als mercats canviaris o a controls dels influxos de capital per frenar una apreciació excessiva de les seves monedes. D'altra banda, tot fa pensar que les monedes de les economies avançades sota la lupa es mantenen en línia amb el seu tipus de canvi d'equilibri (vegeu el requadre «Quin és el preu apropiat d'una moneda?») i, entre elles, no estan gaire allunyades del tipus de canvi de paritat de poder adquisitiu (PPA), que iguala el poder de compra de les monedes a les diferents economies (vegeu el gràfic següent). A més a més, no sembla que la seva depreciació recent hagi contribuït a un creixement extraordinari de les exportacions netes. En el cas dels Estats Units, això por ser conseqüència del fet que, atesa la seva dimensió, continua sent una economia relativament tancada. En el cas del Japó, potser és conseqüència del fet que la depreciació del ien, malgrat haver estat molt intensa, encara és molt recent. Es pot entendre, però, que aquest moviment hagi generat suspicàcies entre els seus veïns, ja que no seria la primera vegada que el Japó recorre al tipus de canvi per dinamitzar l'economia.

De tota manera, l'elevat pes del comerç asiàtic en les exportacions del Japó implica que el recurs a la depreciació del ien com a instrument de política macroeconòmica tingui un límit. Si afecta la competitivitat dels socis comercials i dels veïns fins al punt de reduir-ne el creixement, la influència revulsiva del tipus de canvi sobre la seva activitat també s'esvairà.

En definitiva, quan Christine Lagarde, directora de l'FMI, diu que parlar de guerra de divises és, ara com ara, una exageració, molt probablement té raó. No hi ha prou arguments per defensar l'existència d'una guerra de divises. Tampoc n'hi ha prou per creure que el risc que es produeixi a curt termini sigui fundat. I, menys encara, mentre la memòria col·lectiva preservi un besllum de record dels estralls que va produir l'últim desacord en aquest àmbit.

(1) L'MTC II (pensat com a avantsala de l'euro per als països de la Unió Europea que opten a formar part de la zona de l'euro) fixa un tipus de canvi central de la moneda en qüestió enfront de l'euro, amb un marge de fluctuació normal del ±15%. Tot i que aquesta banda es pot ajustar a la baixa (com en el cas de Dinamarca, que la va reduir al ±2,25%), Lituània no la va modificar, però, a la pràctica, manté una fluctuació zero al voltant de la paritat central fixada en 3,45 litas/euro.

Aquest requadre ha estat elaborat per Clàudia Canals i Marta Noguer

Departament d'Economia Internacional, Àrea d'Estudis i Anàlisi Econòmica, "la Caixa"