Tipus baixos i poca volatilitat: una arma de doble tall

L'evolució dels mercats financers internacionals ha estat, en conjunt, molt positiva durant la primera meitat de l'any. De fet, potser massa en alguns àmbits, ja que es podria estar sembrant les condicions per a posteriors episodis d'inestabilitat.

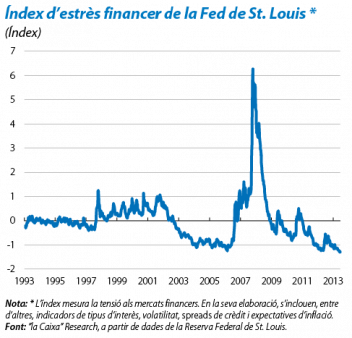

Els signes de la bonança es perceben, en primer lloc, en el descens dels tipus d'interès lliures de risc, en la reducció de les primes de risc i, per tant, en l'augment de les cotitzacions. Però fins i tot crida més l'atenció el baixíssim nivell de les volatilitats, tant les registrades com les implícites als instruments derivats. De manera simultània, la negociació avança amb vigor i fluïdesa als mercats primaris i als secundaris. Com a resultat, els índexs que mesuren el grau d'estrès als mercats es troben de nou a la zona de mínims històrics del 2007. Les principals raons d'aquesta dinàmica són conegudes: menor probabilitat de riscos extrems (com la ruptura de l'euro, etc.), creixement moderat però resistent, inflació baixa i polítiques monetàries expansives. Aquest últim factor és especialment important. Aconseguir uns mercats financers pròspers és, precisament, un dels objectius intermedis de les actuals polítiques monetàries dels països desenvolupats. Però és convenient evitar excessos que, si es desborden, acabin tenint un efecte bumerang. Com no podia ser de cap altra manera, els guardians de l'estabilitat financera vigilen. Es poden llegir moltes alertes en els informes que, sobre aquesta matèria, han publicat durant aquests tres últims mesos organismes com l'FMI, l'ESRB, el BCE o l'FSOC. Però cap és tan contundent com la del Banc Internacional de Pagaments (BIS, per les sigles en anglès), que, en el seu recent informe anual, qualifica el clima dels mercats d'eufòric i d'allunyat de la realitat econòmica.

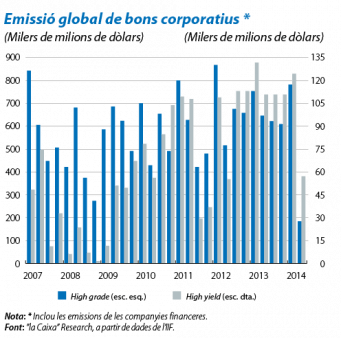

El BIS atribueix a les polítiques dels bancs centrals un paper preponderant, gairebé exclusiu, en aquesta escena financera. D'entrada, provocant un doble efecte sobre els mercats de deute públic dels països avançats: tipus d'interès (yields) molt baixos i molt estables, és a dir, gairebé sense volatilitat. Aquests dos efectes es combinen i reforcen per engegar-ne un tercer: més assumpció de riscos i més palanquejament per part dels inversors en el seu afany per obtenir més rendibilitat (search for yield). És fàcil apreciar manifestacions d'aquest fenomen. Per exemple, i amb especial rellevància, el boom dels bons porqueria, un mercat de moda entre els inversors i que cada vegada incorpora més empreses emissores. A títol anecdòtic, criden l'atenció l'augment de les emissions i la reducció dels spreads dels anomenats cat bonds, instruments que transfereixen al bonista el risc de catàstrofes naturals com huracans o terratrèmols. També és reveladora la proliferació de les estratègies de carry trade als mercats de divises.

Una prolongació excessiva de tipus baixos i volatilitat imperceptible pot exacerbar, entre els inversors, un fals sentiment de seguretat o un excés de complaença, que els inclini a endeutar-se addicionalment per invertir en actius de risc. Això faria més vulnerable el sistema davant qualsevol contratemps amb capacitat de provocar un repunt inicial de la volatilitat i, a través del mateix canal de l'assumpció de riscos, podria canviar d'alcista a baixista el sentit de l'espiral als mercats.