Abenomics: el Banc del Japó compleix

Al començament del 2013, el primer ministre Shinzo Abe va llançar un ambiciós programa (popularment batejat com Abenomics) de polítiques expansives per reactivar la decaiguda economia nipona. L'estratègia dissenyada va atorgar un paper protagonista al Banc del Japó (BOJ), amb una doble finalitat: combatre la deflació enquistada durant anys i facilitar unes condicions financeres folgades per a les famílies, les empreses i el Govern. L'autoritat monetària ha desplegat un ampli ventall de mesures per aconseguir-ho, entre les quals en destaquen dues. D'una banda, l'establiment d'un objectiu explícit d'inflació, en el 2%. De l'altra, compres a gran escala d'actius financers, principalment bons governamentals (JGB, per les seves sigles en anglès), i també de títols emesos per les empreses. Tot i que encara és aviat per cantar victòria pel que fa a la meta final vinculada al creixement, sí es pot dir que el BOJ avança amb èxit en els objectius intermedis. El mercat de bons així ho indica.

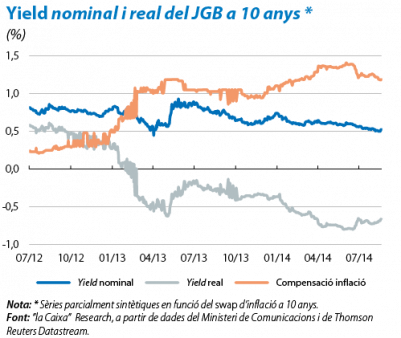

Com era d'esperar, la dinàmica del mercat de JGB s'ha vist radicalment alterada. A priori, el nou objectiu d'inflació, en la mesura que sigui assumit pels agents privats, hauria d'incrementar la taxa de rendibilitat nominal exigida (la yield nominal). En sentit oposat, la compra directa de bons per part del BOJ hauria de pressionar a la baixa la yield real i, per tant, també la yield nominal. L'existència, al Japó, de JGB regulars (nominals) i de JGB indexats a la inflació (reals) permet calibrar la magnitud d'aquests dos efectes, ja que la diferència entre yield nominal i real, que se sol anomenar «compensació per inflació», és una bona aproximació a les expectatives sobre aquesta variable dels operadors del mercat de bons (un mesurament afinat requereix ajustos per la presència de diverses primes de risc i d'altres qüestions tècniques; a més a més, els swaps d'inflació ajuden a solucionar certes llacunes d'informació en els JGB).

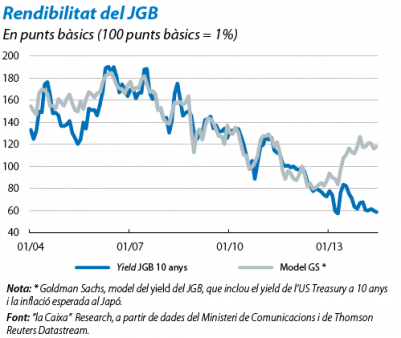

En l'evolució observada des del final del 2012 (quan ja s'anticipaven les mesures d'Abe) fins a mitjan 2014, destaquen dos grans trets. Primer, la «compensació per inflació» ha augmentat sensiblement. Això revela un canvi en les expectatives a llarg termini dels agents, que, en efecte, han incorporat, si més no parcialment, l'objectiu d'aconseguir i de sostenir una inflació més elevada. Segon, la yield real ha experimentat un descens molt intens i s'ha situat clarament en terreny negatiu, la qual cosa significa brindar unes condicions financeres favorables per als agents econòmics (que s'aprecien, també, en la revaloració del Nikkei –el 80% en el període– i en la depreciació del ien). Diversos estudis han mostrat que les ingents compres de bons realitzades pel BOJ (l'acumulat des d'abril del 2013 arriba al 20% del PIB i és proporcionalment superior al QE de la Reserva Federal) són un factor important en la caiguda de la yield real (també entren en joc els factors d'abast global que s'examinen a l'article «Tipus d'interès reals i perspectives de creixement», d'aquest Informe). Així, per exemple, economistes de Goldman Sachs xifren el seu impacte en uns 60 p. b. per a la yield del bo a deu anys.

En la mesura que el BOJ continuï o incrementi l'expansió quantitativa, la pressió a la baixa sobre les yields es mantindrà. En algun moment, però, el BOJ haurà de plantejar i d'executar la pertinent estratègia de sortida. Tot plegat estarà condicionat al marc econòmic i financer general, que, al seu torn, dependrà, críticament, dels altres dos braços de l'Abenomics: la política fiscal i les reformes estructurals. Si es compleixen els plans, les yields estan abocades a pujar, de manera més o menys abrupta, cap a nivells coherents amb els fonamentals.