Estabilitat financera global: en mans del creixement

Durant les últimes setmanes, el risc d'inestabilitat als mercats financers internacionals ha tornat a adquirir protagonisme. En primer lloc, una ratxa de sorpreses negatives en els indicadors de conjuntura de la zona de l'euro i d'alguns països emergents va despertar el temor a una desacceleració econòmica global, la qual cosa va provocar caigudes ràpides de les borses i d'altres actius amb risc. En segon lloc, i coincidint amb l'inici de les turbulències, una veu tan autoritzada com la de l'FMI va llançar advertiments sobre el sobreescalfament en el preu d'alguns actius financers, l'origen del qual estaria en l'abundant liquiditat proporcionada per les polítiques monetàries dels últims anys. Els dos aspectes estan íntimament relacionats: «estabilitat financera», «creixement econòmic» i «liquiditat» configuren un trinomi d'interaccions complexes i de resultats finals incerts. Si el creixement respon, llavors els riscos sobre l'estabilitat financera estaran delimitats i seran manejables. En cas contrari, tenint en compte l'actual context d'extrema laxitud monetària, hi hauria, efectivament, seriosos motius per preocupar-se.

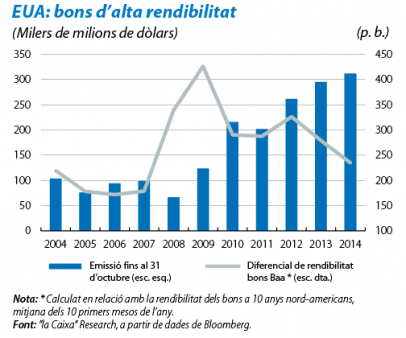

L'FMI examina amb detall aquesta qüestió al seu informe semestral sobre l'estabilitat financera global (GFSR, per les sigles en anglès). La impressió final dominant és que es mostra una mica més preocupat que en ocasions anteriors. Segons l'FMI, la vulnerabilitat financera global s'ha intensificat per dos factors. El primer és la reducció continuada de l'aversió al risc dels inversors. Segons diverses mètriques, cap a la meitat de l'any, s'havia tornat a situar en la zona de mínims prèvia a la crisi del 2007. No és estrany. Els nivells tan reduïts dels tipus d'interès i de la volatilitat, arran de la laxitud de la política monetària, han estimulat la recerca de rendibilitat per part dels inversors, que s'ha materialitzat en la compra d'actius de major risc, com les accions i els bons corporatius. Això ha afavorit l'augment del preu d'aquests actius i la reducció dels diferencials de rendibilitat en relació amb altres més segurs. Un clar exemple és la revaloració del mercat borsari dels EUA des de les acaballes del 2012, gairebé la meitat de la qual s'explica, segons les estimacions de l'FMI, per la caiguda de la prima de risc borsària. L'FMI documenta que la major assumpció de riscos financers és generalitzada, tant geogràficament com pel que fa a les classes d'actius implicades. Sense negar aquesta evidència, el risc de bombolles especulatives, segons el nostre parer, és encara limitat i se centra, principalment, als mercats de bons corporatius. En concret, les elevades cotitzacions dels bons d'alta rendibilitat (high yield) nord-americanes i els elevats volums d'emissió registrats en els últims mesos en aquests mercats són clars símptomes del seu sobreescalfament.

Un altre aspecte que sol rebre menys atenció, però que, encertadament, l'FMI assenyala com un segon factor que pot soscavar l'estabilitat financera global, és la minusvaloració del risc de liquiditat de mercat, entès com les possibles dificultats per trobar contrapartides amb què tancar operacions a gran escala de manera àgil i eficient (un concepte diferent de la liquiditat monetària o de finançament comentada més amunt). Aquest major risc de liquiditat de mercat deriva, en bona part, d'alguns canvis estructurals en el marc institucional. En particular, l'adopció progressiva de la nova regulació bancària ha provocat, a més d'una millora desitjada de la fortalesa d'aquest sector, la reducció de la seva presència (com a inversors i com a market makers) en mercats d'actius amb risc creditici elevat i liquiditat baixa. Això significa, efectivament, una reducció de l'amplitud i de la profunditat potencials d'aquests mercats. En canvi, el pes del sector no bancari ha augmentat de forma significativa. També en aquesta dimensió el principal focus de preocupació és el mercat nord-americà de bons corporatius (i de bons estrangers), atès que les famílies ja posseeixen, directament o indirectament, el 30% del total (enfront del 25% del 2010). Les conseqüències d'aquest canvi de naturalesa dels participants al mercat de bons corporatius són importants: més volatilitat i més probabilitat que s'activin mecanismes perniciosos d'amplificació i de retroalimentació de petites caigudes inicials.

Així i tot, segons el nostre parer, els riscos sobre l'estabilitat financera són limitats: la recuperació gradual de l'economia acabarà agafant, més aviat que tard, el relleude la liquiditat com a suport dels mercats financers. Mentrestant, un ús encertat de les polítiques macroprudencials serà suficient per atenuar el sobreescalfament que pugui aparèixer en alguns mercats localitzats. No obstant això, els esdeveniments de les últimes setmanes ens recorden els riscos que podria comportar, per a l'estabilitat financera, una desviació d'aquest escenari.