Deute de les petrolieres emergents: plou sobre mullat

Des del 2006, el deute global públic i privat no financer ha crescut el 35%. Es tracta d’una evolució àmpliament publicitada. Potser no és tan conegut el fet que les empreses dels països emergents han tingut un paper important en l’acumulació d’aquest deute: són responsables del 40% d’aquest augment. En aquest context, un sector que desperta preocupació és el de les empreses petrolieres dels països emergents. Són empreses que no solament han aprofitat les laxes condicions financeres internacionals, com ho han fet moltes altres empreses als països emergents, sinó que, a més a més, se situen en un sector que ha patit un shock de preus molt contundent. Si, a aquests dos factors, s’afegeix que, en moltes ocasions, es tracta d’empreses públiques, la importància de tenir ben afinat el diagnòstic de la seva situació augmenta.

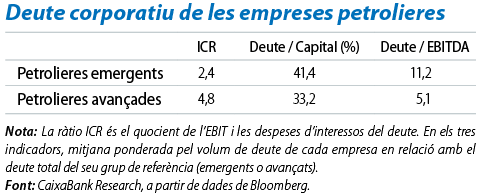

Tot i que calibrar a fons la solvència d’una empresa requereix una anàlisi detallada del seu balanç, és possible realitzar una primera aproximació mitjançant tres indicadors fonamentals. Així, una empresa estarà en una situació folgada d’endeutament si afronta sense problemes els costos financers del seu deute amb els beneficis operatius; si l’endeutament no és excessiu en relació amb els recursos propis, i si el seu volum de deute no és gaire elevat en comparació amb els seus beneficis.1

Doncs bé, si analitzem les principals petrolieres que cotitzen en borsa, la situació de solvència mitjana de les petrolieres dels països emergents és inferior a la de les seves equivalents avançades, ja que, com es pot apreciar en la taula següent, presenten xifres més negatives en els tres indicadors esmentats.2 Atesa aquesta tessitura, cal preguntar-se si aquests indicadors més negatius de les petrolieres emergents arriben a l’extrem de comportar riscos de solvència relativament elevats.

Una primera resposta a l’interrogant la proporciona la situació de qualificació creditícia que determinen les agències de rating. De les 14 empreses analitzades, set se situen per sota del «grau d’inversió». No obstant això, atès que la relació entre el rating del país i les seves empreses no és totalment independent, a vegades la qualificació creditícia intrínseca d’una empresa podria ser una mica diferent. Per ajustar l’anàlisi, es pot establir una correspondència entre els nivells actuals d’endeutament i els de qualificació creditícia. Convencionalment, es considera que una empresa se situa clarament per sota del «grau d’inversió» quan la ràtio interest coverage és inferior a 2 o quan la ràtio deute sobre EBITDA és superior a 7. En alguna d’aquestes dues situacions tan exigents hi ha quatre de les 14 empreses emergents analitzades, dues de les quals qualificades per sota del «grau d’inversió», però les altres dues, no.

Malgrat que sembla una proporció baixa, és més preocupant el diagnòstic quan es té en compte que aquestes empreses acumulen el 60% del deute total del grup de petrolieres emergents. Així mateix, cal assenyalar que, si, eventualment, fos necessària una recapitalització amb fons públics, caldria tenir en compte que l’impacte potencial sobre les finances públiques podria no ser menor, ja que el deute de les quatre empreses de solvència més justa que s’han esmentat representen totals que van de l’1% al 7% del PIB dels respectius països.

Una segona anàlisi que es pot realitzar per valorar la situació financera de les empreses és aplicar un exercici d’stress testing, és a dir, analitzar quina seria la situació de solvència si es produeixen una sèrie de shocks adversos. Tot i que no es disposa d’un exercici específicament centrat en el sector del petroli, l’FMI sí que l’ha realitzat per a les empreses del sector de les primeres matèries (energètiques i no energètiques) als països emergents. Específicament, ha estudiat com evolucionaria el deute de risc (definit com el que té una empresa amb un ICR 2 o inferior) si es produís un triple shock: un augment dels costos de finançament (del 30%), una caiguda dels beneficis (del 20%) i una depreciació de les divises emergents (del 30%).3 En aquest escenari, l’FMI estima que el deute en risc d’aquestes empreses superaria amb escreix el 30% del deute corporatiu en el cas del Brasil; s’acostaria al 15% en el d’Indonèsia; superaria el 10% en el d’Hongria, i se situaria en la zona del 5% en el de l’Argentina i Filipines.

En resum, quan es baixa de l’anàlisi del deute corporatiu general a la del sector del petroli, la percepció de risc s’intensifica. Així i tot, com s’ha comentat més amunt, perfilar amb rigor la situació de solvència individual de les companyies excedeix l’objectiu general d’aquesta anàlisi. A més a més, cal tenir en compte que, si es compleix l’escenari de recuperació del petroli que s’espera per al 2017-2018, es reduirà la pressió sobre la solvència de les companyies petrolieres.

1. Aquestes tres mesures es concreten en el càlcul de tres ràtios, el interest coverage ratio (ICR, per les sigles en anglès), que es calcula com el quocient dels beneficis abans d’interessos i impostos (EBIT) i les despeses en interessos; el quocient entre el deute i el capital, i, finalment, el quocient entre el deute i els beneficis abans d’interessos, impostos, depreciacions i amortitzacions (EBITDA).

2. Mitjana ponderada pel volum de deute de cada empresa en relació amb el deute total del seu grup de referència (emergents o avançats).

3. L’stress test es realitza amb dades fins al 2014, és a dir, abans de la caiguda del petroli del 2015, però cal destacar que les ràtios d’endeutament ja empitjoren des de la meitat de la dècada del 2000. Els shocks considerats són similars als viscuts durant la Gran Recessió del 2008-2009 en matèria de costos financers i de beneficis i durant la dècada de 1990 pel que fa a la depreciació de les divises.