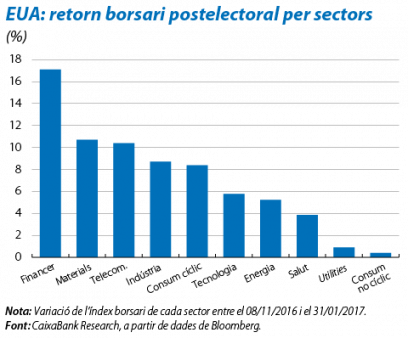

Una perspectiva sectorial del nou escenari macroeconòmic

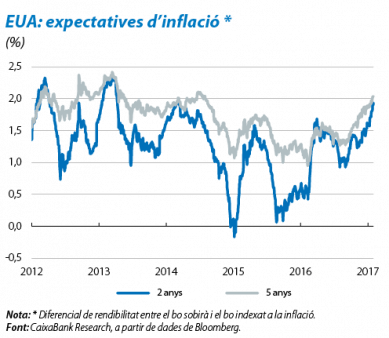

Des que Donald Trump va guanyar les eleccions, hem presenciat una revisió a l’alça de les expectatives de creixement i d’inflació als EUA, les quals s’han plasmat en projeccions de beneficis empresarials més alts. En conseqüència, també hem assistit a una revaloració important dels principals índexs borsaris. No obstant això, sota aquest bon comportament agregat, s’observa una reveladora disparitat sectorial, que obeeix, principalment, a tres factors: el descompte d’un impuls en l’economia, gràcies a una expansió fiscal; l’augment en els tipus d’interès lliures de risc, per una major expectativa d’inflació, i l’avançament d’una política comercial més proteccionista.

L’impacte de l’expansió fiscal té com a principals beneficiaris, en primer lloc, els sectors relacionats amb la inversió en infraestructures, com materials, metalls o mineria. En segon lloc, els inversors han anticipat un impacte positiu general en beneficis per una rebaixa en el gravamen corporatiu, que, en particular, podria impulsar les empreses amb més exposició domèstica. A més a més, un marc de més creixement i menys càrrega fiscal podria alliberar espai en el balanç per a més inversió en capital (capex), que repercutiria de forma positiva en el sector industrial per la via d’un increment de les comandes manufactureres. Finalment, els inversors també anticipen una reducció de l’impost sobre les rendes del treball, la qual cosa afavoriria el consum cíclic. En canvi, en aquest tipus d’escenaris, han mostrat un funcionament menys brillant sectors defensius, com el consum no cíclic, les telecomunicacions1 o les utilities.

Un altre factor que condicionarà l’evolució de les cotitzacions borsàries és l’ajust a l’alça de les expectatives dels tipus d’interès, en especial en el tram llarg de la corba. Tant la banca com les entitats asseguradores es veuran afavorides pel major pendent de la corba, ja que augmenta el marge per interessos. A més a més, el sector financer ofereix valoracions atractives (en termes tant de preu sobre els beneficis com de preu sobre el valor comptable). En canvi, l’increment dels tipus d’interès pesarà més sobre les indústries més palanquejades i més endeutades a llarg termini, com la petroliera, els metalls i la mineria, les telecomunicacions, les aerolínies o l’automoció.

Finalment, sembla que la tendència proteccionista adquireix un abast important, que podria acabar llastant els col·lectius que es basen en les importacions (com el consum al detall o el transport) i les empreses amb un alt grau de deslocalització de la producció (per exemple, Apple o Ford). A més a més, l’augment dels tipus d’interès per part de la Fed mantindrà l’enfortiment del dòlar, la qual cosa afectaria negativament sectors exportadors, principalment el tecnològic (amb el 60% dels ingressos procedents de l’estranger), però també l’industrial (en especial, l’automobilístic, que veuria incrementada la competència d’Europa i del Japó i que parteix de valoracions més altes i de balanços més febles que el tecnològic).

1. La bona evolució del sector és conseqüència del possible relaxament de la seva regulació.