La incertesa, protagonista de l'escena financera global

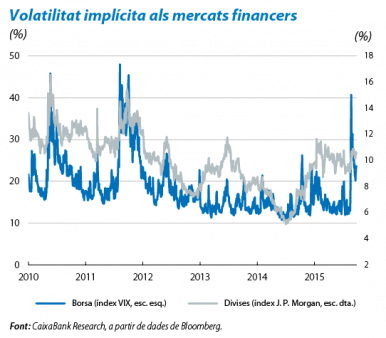

La persistència dels dubtes sobre l'economia mundial perllonga la correcció més enllà de l'estiu. Les turbulències als mercats internacionals desencadenades a l'agost arran de la desacceleració a la Xina i de la devaluació del iuan no s'han esvaït amb l'arribada de la tardor. Els dubtes sobre el creixement global es van incrementar davant la decisió de la Reserva Federal (Fed) d'ajornar el començament de la normalització dels tipus d'interès. Paradoxalment, la cautela adoptada per la institució va intensificar els temors a un alentiment sobtat de l'economia mundial. D'altra banda, el feble pols de l'activitat del bloc emergent, principalment de la Xina i del Brasil, no ha contribuït a reforçar l'optimisme entre els inversors. A més a més, els severs correctius observats en sectors com l'automobilístic i el minero-energètic són un factor afegit a la inestabilitat generalitzada dels mercats.

Mentrestant, a la zona de l'euro, els actius de risc han mostrat més resistència, arran de les sorpreses positives dels indicadors de conjuntura i dels missatges acomodaticis procedents del BCE. Tot i que la fragilitat de l'entorn global persistirà a curt termini, la incidència de les forces que justifiquen la dinàmica de risk-off tendirà a revertir. La constatació, més aviat que tard, que l'economia mundial no s'encamina cap a una fase de desacceleració intensa ha de ser el revulsiu necessari. En paral·lel, l'inici del cicle alcista dels tipus d'interès als EUA tancarà un dels principals focus d'incertesa dels últims anys, més enllà del desafiament que planteja.

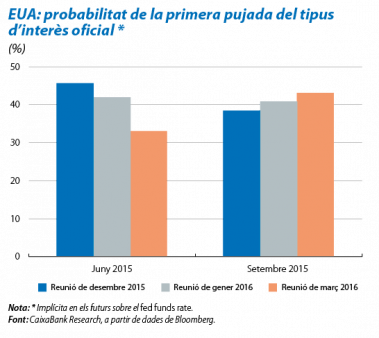

La Fed es mostra cauta davant les condicions de l'entorn exterior i opta per esperar. L'expectació sobre si la Fed iniciaria o no la primera pujada del tipus oficial en nou anys era elevada. Finalment, els dirigents de l'autoritat monetària van decidir esperar, a causa, en gran part, dels senyals de feblesa de l'economia xinesa i de les tensions estivals als mercats financers. A més a més, les previsions de creixement i d'inflació van ser revisades lleugerament a la baixa, igual que el nivell previst del tipus fed funds. Així, doncs, la cautela mostrada per la institució i el fet que, en la seva decisió, s'hagi ponderat de forma significativa el factor exterior, en contraposició amb el tarannà tradicional de l'entitat, van fer saltar les alarmes sobre un deteriorament profund del creixement mundial. Aquesta circumstància s'ha reflectit en un nou retard de l'expectativa de la primera pujada del fed funds, prevista ara per al mes de març. Així i tot, la bona evolució de l'economia nord-americana ens porta a mantenir el nostre escenari central sense canvis en relació amb el mes passat: inici de les pujades al desembre i elevada gradualitat dels increments de llavors ençà.

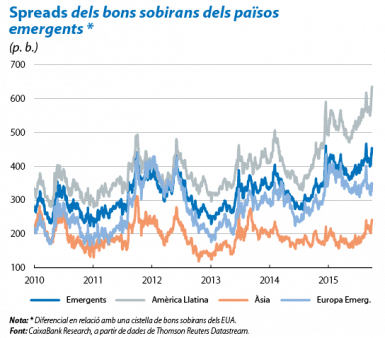

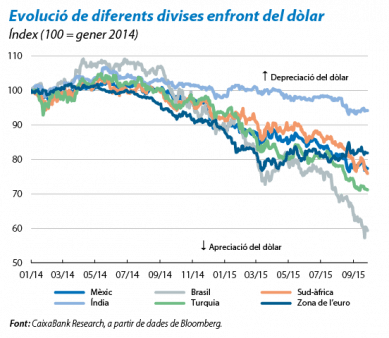

El càstig als països emergents amb fonaments econòmics febles s'intensifica. La feblesa de les primeres matèries, un entorn exterior menys favorable (normalització per part de la Fed) i la desacceleració de l'economia xinesa formen una combinació molt nociva per al funcionament dels actius emergents, en especial als països amb desequilibris interns importants, com Turquia i el Brasil. En aquest últim cas, l'empitjorament de les perspectives macroeconòmiques, la dificultat per controlar el desequilibri de les finances públiques i la inestabilitat política han empès l'agència de qualificació S&P a reduir el ràting sobirà fins a BB+ (que comporta la pèrdua de l'estatus de grau d'inversió del deute brasiler). A més del Brasil i de Turquia, altres països que es troben en una situació complexa són Rússia, Sud-àfrica i Malàisia. Malgrat que les diferències entre les economies del bloc emergent són notables (l'Índia n'és un clar exemple), l'apetència inversora pels actius emergents es continua retraient. La depreciació de divises com el real brasiler, la lira turca o el ringgit malai i la continuïtat del repunt dels respectius spreads sobirans en les últimes setmanes posen de manifest aquesta circumstància. Des d'un punt de vista de fonaments i a llarg termini, les valoracions de les borses emergents i el seu deute privat se situen en nivells raonablement atractius. No obstant això, l'absència de catalitzadors positius a curt termini contribuirà a mantenir les cotitzacions d'aquests actius en cotes deprimides.

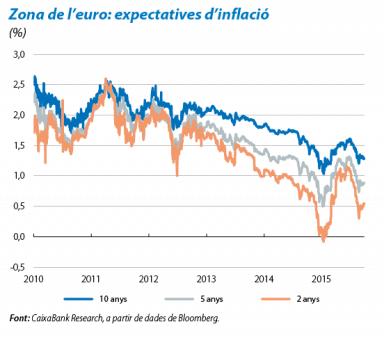

Després dels esdeveniments estivals, el BCE centra l'atenció en el reforç del seu discurs acomodatici. En la reunió del setembre, el Consell de Govern del BCE va mostrar la determinació d'utilitzar totes les eines al seu abast per neutralitzar els eventuals riscos procedents de la desacceleració de l'economia xinesa i de la volatilitat dels mercats. En concret, Mario Draghi va fer un èmfasi especial en la possibilitat d'introduir ajustaments en el programa de compra de bons de l'entitat (QE) si fos necessari. De fet, el president del BCE va anunciar que augmentaria del 25% al 33% el límit que poden adquirir els bancs centrals d'un únic bo. El to contundent de Draghi va estar justificat per la revisió a la baixa de les previsions trimestrals de creixement i d'inflació de la institució. En aquest sentit, el mandatari europeu va assenyalar que els riscos sobre el quadre macroeconòmic de la regió continuen esbiaixats a la baixa, en particular en el cas de la inflació, a causa de l'enfonsament del petroli. Així i tot, a dia d'avui, sembla poc probable que el BCE opti per incrementar de forma significativa l'escala i l'abast de les seves mesures expansives.

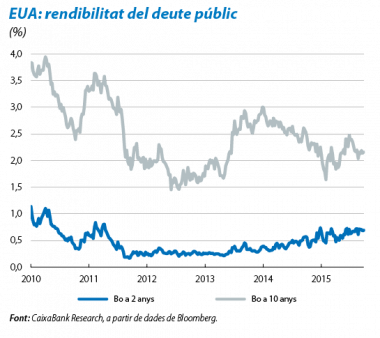

Els treasuries fluctuen al compàs dels missatges de la Fed. Els rendiments del deute públic nord-americà van tenir un comportament volàtil abans i després de la reunió del Comitè Federal de Mercat Obert del 17 de setembre. En el còmput mensual, tota la corba de bons ha baixat com a reflex d'aquest nou escenari, i els rendiments a 10 i a dos anys s'han reduït fins al 2,11% i el 0,68%, respectivament. La volatilitat també ha estat protagonista: va mostrar repunts importants en els dies previs a la reunió i es va estabilitzar després en el tram final del mes en nivells similars als del començament de l'any.

El deute perifèric europeu segueix el nord-americà i recela de la situació de l'economia mundial. El deute sobirà europeu ha travessat un mes relativament més tranquil que el seu homòleg nord-americà, tot i que ha experimentat un repunt similar en els rendiments, previ a la decisió de la Fed. Des d'una perspectiva més àmplia, els bons sobirans europeus també han estat víctimes de la volatilitat generada per la incertesa sobre el creixement global. No obstant això, el missatge del BCE sobre una possible ampliació del programa de compra de bons va contribuir a estabilitzar les yields sobiranes de la regió. D'altra banda, la prima de risc espanyola s'ha continuat distanciant en sentit ascendent de la italiana, la qual cosa possiblement reflecteix el major risc polític percebut pels inversors.

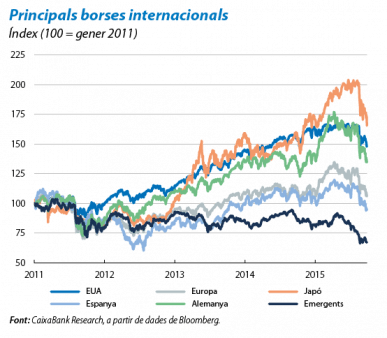

Continua el particular viacrucis de les borses internacionals. Els mercats d'accions desenvolupats han patit els efectes de la incertesa sobre el creixement mundial arran de la decisió de la Fed d'ajornar la primera pujada del tipus oficial. Des de l'inici del mes, els parquets nord-americà, europeu i britànic havien aconseguit apuntar-se guanys del 4,2%, del 2,3% i de l'1%, respectivament, abans de la decisió de la Fed. Però la reversió d'aquesta tendència durant la segona meitat del mes ha acabat arrossegant la majoria d'índexs desenvolupats. Aquests esdeveniments han relegat a un segon pla el flux positiu de notícies sobre l'activitat empresarial a Europa, on les perspectives es continuen mostrant més favorables que als EUA.

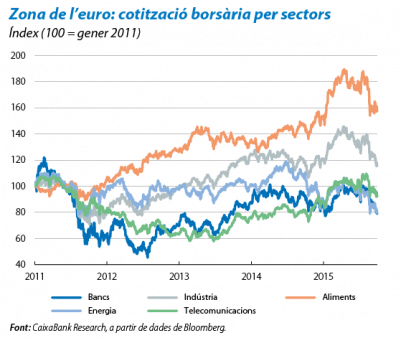

El càstig ha estat particularment sever en els sectors cíclics. En concret, els sectors automobilístic i minero-energètic han estat observats amb lupa aquest mes. El primer s'ha vist arrossegat a la baixa per les notícies sobre la manipulació de les emissions contaminants. Malgrat que, al principi, aquesta circumstància afectava la companyia implicada, els seus efectes s'han acabat estenent a la resta del sector automobilístic. En el cas del sector energètic, la correcció dels últims mesos s'ha intensificat arran de l'enfonsament de les accions d'una de les principals indústries del sector miner. Aquests dos desenvolupaments s'han produït en un moment poc propici per als mercats de renda variable. No sembla que el recel dels inversors a l'hora de prendre posicions en aquesta classe d'actiu hagi de disminuir a curt termini, sobretot si tenim en compte les febles perspectives de beneficis corporatius als EUA.

El mercat de divises, a la mercè de la pujada de tipus i de la feblesa de les economies emergents. L'euro s'ha mantingut lleugerament per damunt dels 1,10 dòlars, el límit inferior de l'interval de cotització prevalent de l'últim any. No obstant això, esperem que la divisa europea es continuï afeblint a mesura que s'albirin amb més claredat els moviments de la Fed. Entre les monedes de l'àrea emergent, els països exportadors de primeres matèries, com el Brasil, Mèxic, Turquia i Sud-àfrica, s'han vist particularment afectats per la feblesa del preu d'aquests béns.