Els bancs centrals recuperen el protagonisme

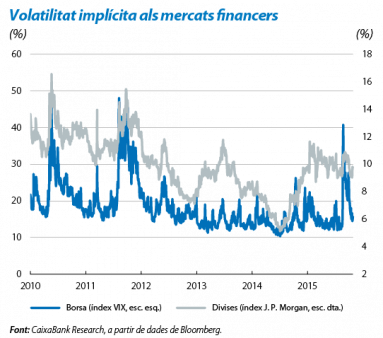

La incertesa que ha planat sobre l'entorn global remet i deixa pas a un clima més favorable. Els episodis d'inestabilitat que van esquitxar l'escena financera internacional entre l'agost i el setembre han estat sufocats a l'octubre pels missatges i per les actuacions dels bancs centrals. En aquesta ocasió, el BCE ha estat el protagonista després d'assenyalar amb vehemència que, molt probablement al desembre, s'adoptaran més estímuls monetaris. En paral·lel, el major grau de concreció del missatge de la Reserva Federal (Fed) sobre el seu full de ruta en matèria de tipus d'interès i les mesures expansives del banc central xinès també hi han contribuït en sentit favorable. En aquest entorn, els actius amb risc i els bons sobirans del bloc avançat han estat els grans beneficiats, tot i que les cotitzacions romanen encara per sota de les cotes assolides al juny. La creu l'encarnen les primeres matèries, que continuen immerses en el seu particular procés d'ajust i han quedat al marge de la major apetència pel risc.

A curt i a mitjà termini, els passos que traci la Fed i les notícies procedents de la Xina seran els principals factors que modularan el sentiment inversor. En aquest sentit, les condicions són ara més propícies perquè la dinàmica alcista tingui continuïtat i s'allargui fins al final d'enguany als diferents mercats financers. La constatació que el procés de transició cap a un nou model de creixement a la Xina segueix el seu curs ha de sustentar aquest escenari positiu. També ho farà el factor estacional del període en què ens endinsem ara. No obstant això, és molt probable que la materialització d'aquest escenari vagi acompanyada d'episodis eventuals de volatilitat, que poden assolir una magnitud considerable.

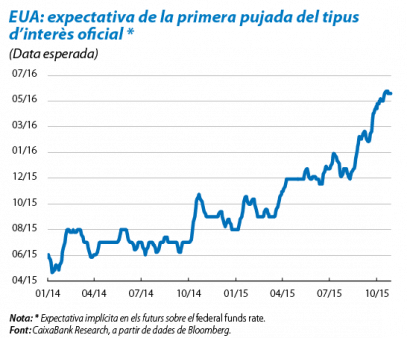

La Fed aclareix l'horitzó sobre una possible pujada de tipus al desembre. En el comunicat del Comitè Federal de Mercat Obert (FOMC) d'octubre, Janet Yellen va reorientar el focus d'atenció cap a l'economia domèstica, en eliminar l'esment anterior a l'«evolució econòmica i financera global», i va mantenir els comentaris sobre la vigilància dels factors interns. A més a més, per primera vegada, es va fer referència explícita a la propera reunió del FOMC al desembre per considerar si és apropiat començar les pujades de tipus. La probabilitat que assignen els mercats al fet que el començament de la normalització monetària s'anunciï llavors (el nostre escenari central) ha augmentat de manera notable (en l'actualitat es troba en el 48%) en relació amb una pujada el 2016. Tot plegat es basa en un pla macroeconòmic positiu, amb un consum privat i amb una inversió que mantenen un pols ferm, malgrat un menor creixement del PIB en el 3T 2015 per la reducció dels inventaris.

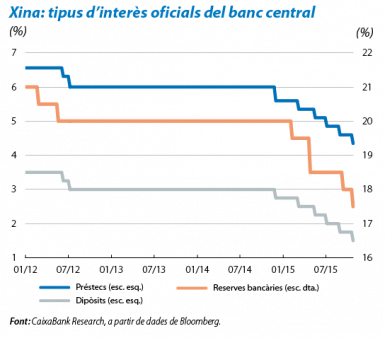

La Xina continua sent un eix d'atenció important, però la percepció del risc sobre el país ha millorat. Els inversors van fer una lectura positiva de la dada de creixement del PIB del 3T 2015 (del 6,9% interanual), que es va situar per damunt del que esperava el consens d'analistes i va temperar el feble pols que han mostrat alguns indicadors d'activitat recents. La decisió del banc central xinès (PBOC) de retallar els tipus d'interès oficials sobre préstecs, dipòsits i reserves bancàries també va tenir un impacte positiu sobre el sentiment inversor. La resposta i l'abast de les mesures adoptades pel PBOC confirmen la seva disposició a actuar amb celeritat per limitar els riscos de cua. Això ha contribuït a diluir els temors sobre el fantasma d'una possible desacceleració brusca de l'economia xinesa. Així mateix, la decisió del PBOC d'eliminar les restriccions existents a la remuneració dels dipòsits bancaris és una fita remarcable i és un avanç notable cap a la liberalització dels tipus d'interès del gegant asiàtic. A curt i a mitjà termini, la política de comunicació de l'Executiu xinès serà un element clau perquè les mesures que s'anunciïn no generin dosis elevades de volatilitat.

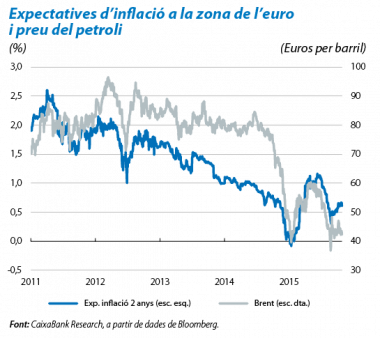

El BCE apuja el to acomodatici dels seus missatges i anticipa més estímuls monetaris al desembre. Després de la reunió de l'octubre, el Consell de Govern del BCE va mostrar una clara disposició a engegar mesures expansives addicionals i va assenyalar que podrien ser anunciades en la propera reunió del 3 de desembre. Mario Draghi va tornar a posar èmfasi en la persistència dels riscos a la baixa sobre el creixement i, en especial, de la inflació. Malgrat la millora dels agregats monetaris i crediticis, el BCE vol neutralitzar els efectes contraproduents derivats d'un enduriment de les condicions financeres. En concret, el president del BCE va reiterar la possibilitat d'ajustar el programa de compra de bons (QE). Com a novetat, el president del BCE va indicar que l'opció de retallar el tipus de la remuneració de dipòsit és una possibilitat que l'entitat també es planteja. La disposició de rebaixar els tipus oficials és un aspecte que contribueix a reforçar el compromís de la institució de complir el seu objectiu d'inflació. En qualsevol cas, la decisió de revisar el grau acomodatici de la política monetària estarà condicionada per les previsions macroeconòmiques que l'autoritat presenti al desembre. No obstant això, no es descarta que el BCE opti per esperar al gener del 2016, sobretot si es té en compte que la reunió del BCE del desembre precedirà la de la Fed.

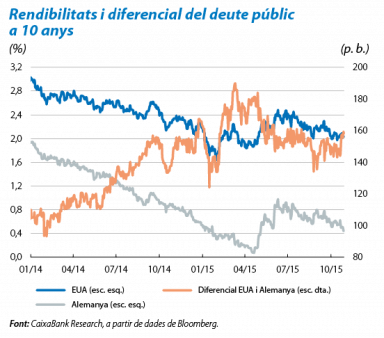

El deute sobirà evoluciona al compàs dels bancs centrals. El rendiment a 10 anys dels bons nord-americans i alemanys ha tornat a fluctuar arran dels missatges de les autoritats monetàries, que, al seu torn, han estat marcats per la preocupació creixent per una inflació feble. La nova versió d'«el que sigui necessari» de Mario Draghi, que promet revisar el programa d'expansió monetària al desembre, ha incrementat l'spread entre el rendiment nord-americà i l'alemany, per la baixada d'aquest últim. No obstant això, s'espera que aquesta tendència es reverteixi durant la primera meitat del 2016, a mesura que remetin les pressions deflacionistes globals.

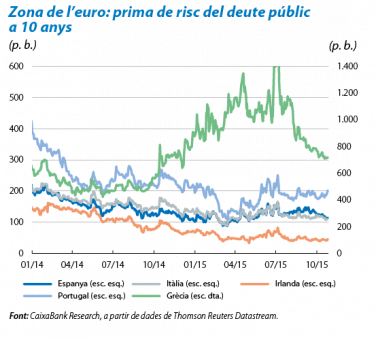

Mentrestant, el deute sobirà perifèric manté el tipus i no pateix els efectes de les múltiples cites electorals. Les rendibilitats del deute públic perifèric han perllongat a l'octubre la tendència a la baixa iniciada el mes anterior amb els missatges acomodaticis dels bancs centrals com a teló de fons. La millora gradual del quadre macro de països com Espanya, Itàlia o Portugal i la indiscutible xarxa de seguretat teixida pel BCE han reforçat l'estabilitat del deute sobirà d'aquests països en un període de múltiples cites electorals. En aquest sentit, la prima de risc espanyola a 10 anys ha baixat fins a cotes properes a les de la italiana (al voltant dels 110 p. b.), ajudada, també, per la millora del rating sobirà (de BBB a BBB+) per part de l'agència S&P.

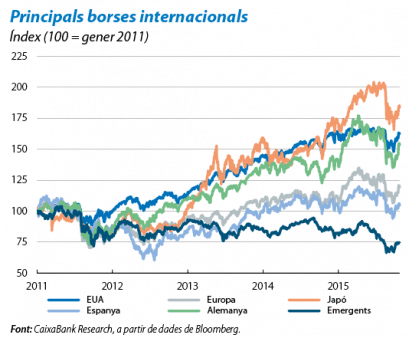

Les borses internacionals avancen a l'uníson després dels vaivens de l'agost i del setembre. El to general dels mercats d'accions ha estat ferm a l'octubre, tot i que les cotitzacions es mantenen a una distància considerable dels nivells assolits a la primavera. La reconducció, tot i que no definitiva, dels focus d'incertesa que van desencadenar la correcció estival ha estat el suport d'aquesta pauta alcista. Això ha pesat més en l'ànim dels inversors que la poc lluïda campanya de beneficis empresarials als EUA, per bé que és cert que, de les 230 companyies de l'índex S&P 500 que han publicat els comptes, el 75% han reportat uns beneficis per damunt de les expectatives. No obstant això, el pols feble dels ingressos i de la facturació no passa desapercebut. En aquest cas, la ràtio de sorpreses positives és del 43%, mentre que les sorpreses negatives assoleixen el 56%. Així i tot, la probabilitat que el ral·li borsari tingui continuïtat fins al final de l'any a les borses avançades és elevada. El flux de notícies positives procedents de la Xina, el major grau de concreció de la Fed i el reforç d'unes condicions monetàries laxes a la zona de l'euro han de ser les principals palanques de suport. A l'àrea emergent, la dinàmica borsària haurà de continuar bregant amb els obstacles ja coneguts, per bé que els fluxos de cartera cap a aquests països a l'octubre han mostrat una evolució positiva.

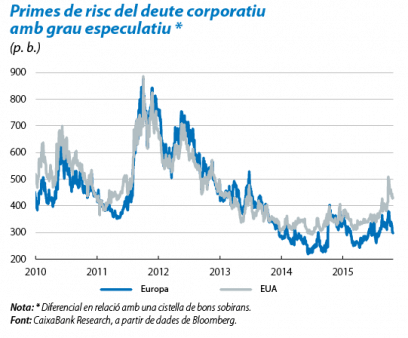

El mercat de renda fixa privada, rere les passes. Les ampliacions al llarg dels últims mesos han estat generalitzades i significatives en els spreads dels bons corporatius (en especial, al segment de grau especulatiu). Cal ressaltar el destacat paper de l'emissió de bons destinats a sufragar la puixant activitat al segment de les fusions i de les adquisicions. Des del començament del 2015, el nombre de megaoperacions (superiors als 10.000 milions de dòlars) se situa ja per damunt de les registrades al llarg de tot l'any 2007.

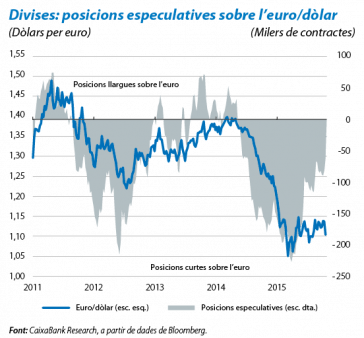

La crisi de les primeres matèries continua mantenint en suspens el creixement global. Després de la lleugera apreciació de l'euro en la primera meitat de mes, la reunió del BCE va provocar que s'enfonsés més del 3%, de manera que el canvi dòlar/euro va passar de l'1,14 a l'1,10 en dos dies. Al focus d'atenció, han estat, en especial, les monedes d'economies emergents com el Brasil i Turquia, que han tornat a patir les tensions internes i la feblesa de les primeres matèries. En aquest àmbit, després d'una pujada notable al començament del mes, pel replegament dels temors sobre el creixement global, el cru va enfilar de nou la tendència a la baixa i va perdre el 2,4% a l'octubre, que situa el descens des de l'inici de l'any en el 17%. La nota positiva l'ha aportat el coure, indicador avançat de l'activitat industrial, que havia perdut el 16% des del gener i que ha repuntat el 2,4% a l'octubre.