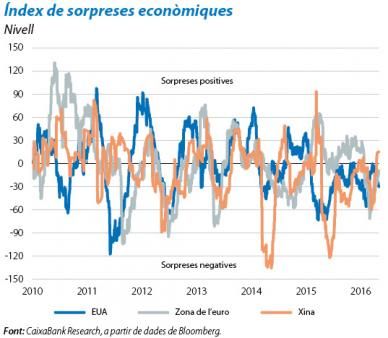

El clima constructiu dels mercats internacionals s'ha perllongat a l'abril. Els senyals d'estabilització, que ja van aparèixer al març, es van consolidar i van donar pas a una major disposició a la presa de risc per part dels inversors. Tant els mercats de renda variable com els de renda fixa s'han beneficiat d'aquest entorn globalment favorable, tot i que les cotitzacions dels actius de risc al bloc avançat han mostrat un to més dubitatiu. En general, la volatilitat dels actius financers s'ha estabilitzat en nivells semblants als observats abans de l'estiu i ha deixat enrere els forts repunts de nerviosisme dels últims mesos. Aquesta consolidació d'un entorn financer internacional més estable obeeix a tres factors principals. En primer lloc, la disminució de la incertesa macroeconòmica mundial, gràcies a unes dades d'activitat als EUA, a Europa i a la Xina que, lluny de ser pròsperes, no han ofert ensurts. En segon lloc, la recuperació del preu del petroli, que, en les últimes setmanes, ha adquirit vigor i ha dut el barril de Brent a situar-se folgadament per damunt dels 40 dòlars. Finalment, els missatges acomodaticis de la Reserva Federal (Fed) continuen sent un pilar de suport important que ha sustentat la recuperació dels actius de risc.

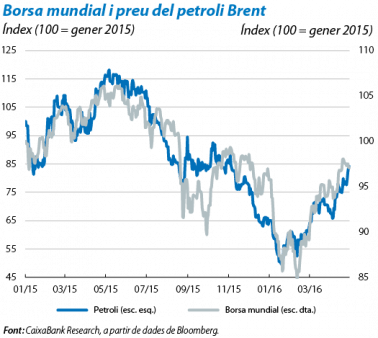

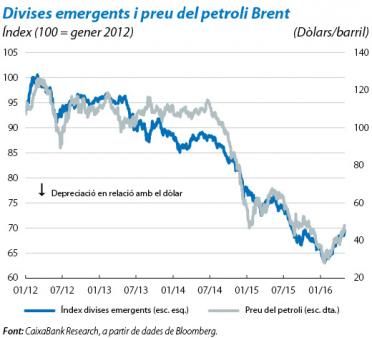

Malgrat el to positiu de les últimes setmanes, la prudència és necessària, atesa la fragilitat del sentiment inversor. Les preocupacions relacionades amb el creixement de la Xina o amb una possible sortida del Regne Unit de la UE es mantenen com espases de Dàmocles sobre els mercats internacionals. A més a més, la consolidació de la tendència alcista al mercat del petroli serà essencial per reforçar el to constructiu dels mercats i per donar-li continuïtat, en particular a l'àrea emergent. La correlació dels preus del cru amb les retorns dels principals actius financers en els últims mesos il·lustra la transcendència que tindrà aquest element per a l'evolució dels actius de risc a curt termini.

En el pla monetari, el Banc del Japó pren el protagonisme a la Fed. Sense grans sorpreses, el Comitè Federal de Mercat Obert de la Fed va decidir mantenir el tipus oficial en l'interval 0,25%-0,50% en la reunió del 27 d'abril. En el seu comunicat, l'autoritat monetària va mantenir un to prudent, en particular en relació amb l'aparent alentiment de l'economia nord-americana, malgrat la millora sostinguda del mercat laboral. En paral·lel, cal destacar que, a diferència dels comunicats anteriors, ja no es va posar l'accent en els riscos derivats de l'entorn econòmic i financer internacional. En tot cas, els membres de la Fed van assenyalar que romandran atents a l'evolució de la inflació i de l'entorn global. Aquesta cautela continua afeblint el dòlar, que ha fluctuat en relació amb l'euro a la franja d'1,13 a 1,14. Pel que fa a les pujades futures del tipus oficial, es manté la projecció oficial de dues pujades enguany, però el mercat només n'anticipa una al desembre. Aquest mes, la sorpresa al front de la política monetària la va protagonitzar el Banc del Japó, que va decidir no introduir canvis en la política monetària, al contrari del que esperaven els mercats. El banc central va justificar la decisió, que va provocar una caiguda de la borsa japonesa i una forta apreciació de la divisa nipona en relació amb el dòlar, amb la necessitat de disposar de més temps per avaluar l'impacte dels estímuls introduïts recentment, en particular dels tipus negatius que van entrar en vigor al començament de l'any.

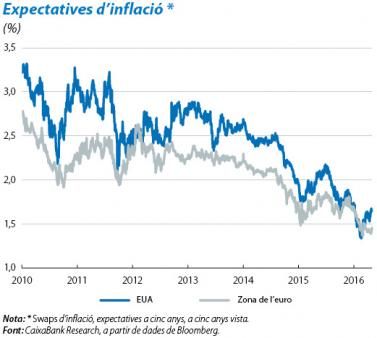

Mentrestant, el BCE manté el full de ruta establert al març i divulga els detalls del programa de compra de bons corporatius. Després de l'anunci d'una bateria de mesures al març, i tal com s'esperava, el Consell de Govern de la institució europea va decidir, en la reunió d'abril, mantenir sense canvis els tipus d'interès oficials. L'autoritat monetària va reiterar el missatge de prudència i es va mostrar de nou disposada a incrementar el grau de laxitud de la política si és necessari. Draghi va confirmar que el BCE ha començat ja a implementar l'augment del ritme de compres del QE fins als 80.000 milions d'euros mensuals, d'acord amb el que s'havia anunciat al març, i es va mostrar confiat en un repunt de la inflació a la zona de l'euro durant la segona meitat de l'any. L'element nou d'aquesta última reunió va ser la divulgació dels detalls del programa de compra de bons corporatius (CSPP, per les sigles en anglès) que entrarà en vigor el proper mes de juny. Al març, el BCE ja havia anunciat que les compres comprendran els bons amb grau d'inversió denominats en euros d'empreses no bancàries constituïdes a la zona de l'euro. Aquesta vegada, la institució europea va precisar que els bons elegibles del CSPP tindran un venciment comprès entre sis mesos i 30 anys i que comprarà tant al mercat primari com al secundari fins a un límit del 70% de cada emissió. Així i tot, no es va confirmar el ritme de compra mensual, que, segons el consens d'analistes, es podria situar entre els 8.000 i els 10.000 milions.

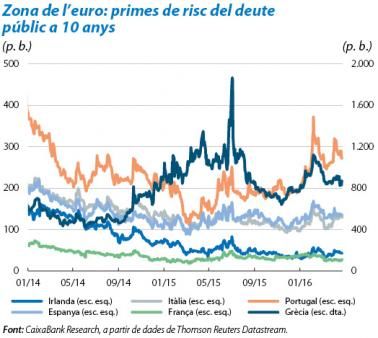

El mercat de renda fixa privada europeu continua anticipant les compres del BCE. Els forts descensos de les rendibilitats del deute corporatiu europeu que es van començar a registrar el mes passat després de l'anunci de la inclusió de bons corporatius en el QE han continuat a l'abril i han beneficiat tant el deute amb grau d'inversió com el segment high yield. Pel que fa deute públic, la rendibilitat del bund alemany va experimentar un lleuger repunt al llarg d'aquest mes i va arribar a cotitzar prop del 0,3% abans de disminuir lleugerament després de patir els efectes del to de prudència del comunicat de la Fed. Sembla que la combinació de dos factors ha donat suport a aquest moviment a l'alça. D'una banda, les majors expectatives d'inflació, a causa del rebot del petroli en aquests últims mesos, s'han reflectit, a poc a poc, en els preus del mercat de renda fixa. De l'altra, el fet que aquest repunt fos coherent amb els d'altres tipus d'interès lliures de risc (com els dels EUA i del Regne Unit) suggereix que respon, també, a un recés dels fluxos «cap a la qualitat». Finalment, el deute sobirà perifèric continua sotmès a diversos focus d'inestabilitat, sobretot a Portugal i a Grècia, malgrat que d'abast i de durada limitats. No obstant això, en el cas d'Espanya, la prima de risc va acabar el mes amb una pauta positiva, en situar-se per sota dels 135 p. b. malgrat la confirmació que es convocaran unes noves eleccions generals el proper 26 de juny.

La temporada de resultats corporatius del 1T 2016 als EUA discorre segons les previsions. Havent aportat el 58% de les empreses de l'S&P 500 els seus resultats del 1T 2016 al final d'abril, els beneficis registren una reculada del 5,3%, una xifra que millora lleugerament la prevista inicialment. L'apreciació del dòlar i l'enfonsament del preu del cru dels últims trimestres continuen pesant en els comptes de les empreses nord-americanes. No obstant això, la incidència dels dos factors sobre els beneficis empresarials tendirà a perdre intensitat en els propers trimestres, i, en tot cas, aquests descensos no poden ser interpretats com l'avantsala d'una recessió als EUA (vegeu el Focus «Caiguda dels beneficis als EUA: herald d'una nova recessió econòmica?»). Així i tot, l'S&P 500 és un dels pocs índexs de les borses desenvolupades que, a l'abril, ha aconseguit superar el nivell del començament de l'any.

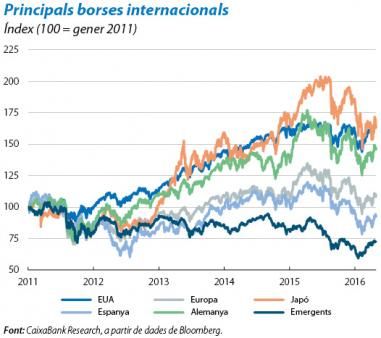

Les borses emergents es desmarquen de la resta. Les borses internacionals van consolidar la pauta alcista iniciada cap a la meitat de febrer. Conseqüentment, l'índex MSCI de borsa mundial ja va superar el nivell de l'inici d'enguany. No obstant això, les places borsàries dels països avançats van adoptar un to més dubitatiu, en particular al Vell Continent, on els dubtes sobre el sector bancari es van traduir en un començament de mes complicat. No obstant això, el rebot d'aquest mateix sector durant la segona meitat d'abril ha tornat a situar els índexs de la borsa europea en la bona direcció, amb repunts particularment elevats en el cas d'Espanya i d'Itàlia. Però, al llarg d'aquest mes, els mercats de renda variable del bloc emergent són els que van registrar les pujades més intenses. El sòlid avanç de les cotitzacions de les primeres matèries i, en particular, del petroli explica aquesta dinàmica.

La pauta alcista del preu del petroli agafa força i empeny el cru cap a màxims que no s'assolien des de les acaballes del 2015. Després d'una pausa durant una bona part del mes de març, el preu del petroli va recuperar la tendència alcista que va començar a partir dels mínims del gener. El fracàs de la reunió del 17 d'abril a Doha, durant la qual els membres de l'OPEP i altres importants productors de cru van ser incapaços d'assolir un acord per limitar de forma coordinada la producció, només va posar temporalment entre parèntesis l'escalada de preus, que va acabar el mes per damunt dels 48 dòlars per barril en el cas del Brent. De cara al futur, els determinants de l'oferta continuaran sent els principals factors que dictin les fluctuacions del preu al mercat de l'or negre. A més d'una hipotètica limitació de la producció per part dels membres de l'OPEP, la forta caiguda de la producció del shale oil als EUA continuarà pressionant a l'alça els preus a curt termini, tot i que, per descomptat, no es poden descartar episodis de volatilitat al voltant d'aquesta tendència.