El futur del sector assegurador espanyol

En els anys actuals de dificultats econòmiques, els nivells de capital, la prudència en la gestió del risc i la productivitat del sector assegurador espanyol han donat estabilitat al sistema financer i han contribuït, de forma rellevant, a l'economia espanyola. Com a il·lustració, el 2011, el sector assegurador va mostrar la seva fortalesa a través d'un volum estimat de primes emeses d'assegurança directa de 60.592 milions d'euros, amb un creixement del 4,13% en relació amb el 2010, malgrat l'entorn contractiu. Fins i tot amb aquesta fortalesa comercial, el sector també es troba en un moment decisiu i de redefinició, amb importants reptes als quals s'haurà d'enfrontar en els pròxims anys.

La normativa de Solvència II, equivalent a la de Basilea II per al sistema financer, i la necessària revisió dels acords de banca-assegurances, a conseqüència de les nombroses fusions de caixes, són dos punts crítics en la definició del sector assegurador del futur a Espanya. A més a més, l'alentiment de l'activitat econòmica i la restricció creditícia, amb el deteriorament del deute sobirà de gairebé tots els països europeus, són un repte per a la gestió de les inversions en el sector.

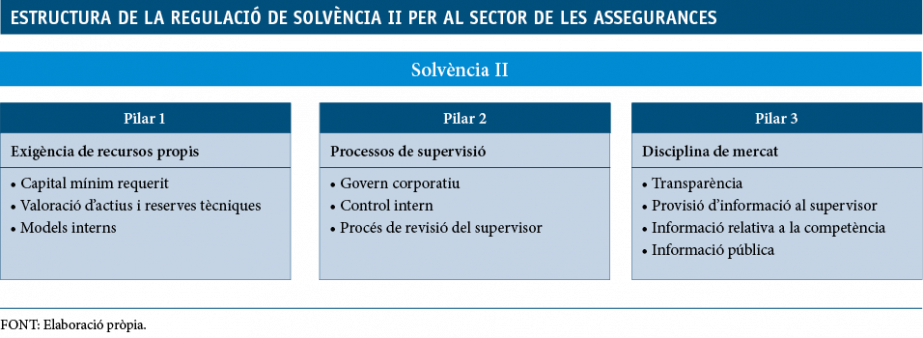

A nivell europeu, s'està plantejant un nou marc regulador per al sector, conegut com a Solvència II, que incrementa els requeriments de capital i genera debat sobre algun dels criteris adoptats. Solvència II és una proposta reguladora que, previsiblement, entrarà en vigor el 2014 i que, emulant la regulació del sector financer, s'estructura en tres pilars fonamentals. El primer pilar té caràcter quantitatiu i estableix els requeriments mínims de capital per a les entitats. Els altres dos pilars són de caràcter qualitatiu i afecten la governança (supervisió del sector) i la disciplina de mercat (transparència d'informació).

En termes generals, Solvència II és una evolució positiva de la regulació, ja que modifica les competències del supervisor perquè adquireixi una visió dinàmica i prospectiva, que li permeti anticipar potencials situacions de crisis. A més a més, fomenta una estructura organitzativa de les entitats més transparent, amb una separació més adequada de funcions i amb canals de comunicació millorats. Pel que fa a la part quantitativa de requeriments de capital, aquest model es basa en l'establiment de criteris per valorar els actius i els passius i per determinar els riscos gestionats per cada entitat i el capital mínim que se li exigeix. Segons els últims càlculs, realitzats amb dades individuals de les entitats per part del Comitè de Basilea (QIS5), l'impacte per al sector és significatiu en aquest aspecte, ja que, a les entitats asseguradores espanyoles, els augmentaran els requeriments de capital en 10.277 milions d'euros, fins als 17.205 milions d'euros. Una quantitat que no representa un menyscapte global per al sector, que compta amb un excés de solvència i que, en canvi, hauria de millorar la seguretat del sistema.

No obstant això, arran del QIS5, han sortit a la llum punts de desacord relacionats amb els productes a llarg termini. El debat se centra en el mètode de valoració triat per determinar quin és el valor dels actius i dels passius en el balanç de les entitats. I és que Solvència II proposa que sigui sobre la base del valor de mercat (mark-to-market). Però, en un sector com l'assegurador, en què les carteres es mantenen a llarg termini, aquesta metodologia incrementa la prociclicitat dels requeriments i pot establir els incentius incorrectes.

Per la seva pròpia naturalesa, el risc assegurador és a llarg termini. Així, des que un client contracta, per exemple, una assegurança de vida-estalvi fins que la rescata, poden passar més de 20 anys. Per aquest motiu, l'asseguradora ha d'invertir en actius segurs a llarg termini, que li permetin assegurar que el client cobrarà en un futur el que s'ha garantit. Llavors, els actius i els passius d'una companyia d'assegurances no s'haurien de valorar com si s'anessin a vendre demà, que és el que succeeix amb el model mark-to-market, ja que això podria provocar una gestió massa a curt termini que no encaixa amb el model del negoci assegurador.

Aquest debat adquireix una gran importància en moments com l'actual, motiu pel qual es treballa en mesures que solucionin aquesta problemàtica. En aquest sentit, apareix l'opció de la prima contracíclica o el matching adjustment, que ofereix la possibilitat de fer ajustaments en la valoració dels actius i dels passius en moments d'estrès, per evitar, així, la prociclicitat provocada per descomptes excessius. No obstant això, cal estudiar-ne a fons el disseny, per evitar que s'incentivi la inversió en actius de més risc, i, a més a més, han de quedar ben clars els supòsits sota els quals es podria aplicar aquesta prima, sense que això representi una limitació excessiva per a la seva aplicabilitat.

De tota manera, en el complex i canviant entorn econòmic i financer actual, els riscos del sector assegurador no es limiten a aspectes reguladors, sinó que també hi ha els de negoci. Fins a 12 asseguradores tenen aliances amb la banca, sector que distribueix el 73% de les primes d'assegurances de vida i que guanya presència en els rams d'assegurances de no vida, on aporta el 10% de les primes. Però el fort procés de concentració del sistema financer, amb nombroses fusions entre caixes, obliga a revisar aquests acords de banca-assegurances. Així, és necessari establir un operador únic de banca-assegurances (que actuï d'intermediari en la venda), tot i que una mateixa entitat financera podrà vendre a la seva xarxa assegurances de diverses companyies, si així ho acorden. No serà un procés senzill, ja que els acords actuals de banca-assegurances són acords privats entre entitats, amb unes altes indemnitzacions en cas de ruptura, fixades en un entorn de bonança econòmica i difícilment assumibles en l'entorn actual.

A tot plegat cal afegir l'alentiment de l'activitat econòmica a Espanya, que perjudica clarament els volums de negoci i les noves operacions en els rams de risc, i la disminució en la taxa d'estalvi, que perjudica els productes d'estalvi. Addicionalment, l'elevada volatilitat dels mercats i les incerteses sobre el deute sobirà de la majoria de països europeus dificulten la gestió de riscos de les entitats.

En definitiva, el sector assegurador espanyol ha mostrat, en els últims anys, fortalesa a nivell comercial i de solvència, però no està exempt de pressions reguladores i de negoci. Els pròxims mesos seran importants per a la definició del model regulador, per assegurar que s'estableixin els incentius correctes i per avançar en el dibuix d'un nou mapa competitiu en banca-assegurances.

Aquest requadre ha estat elaborat per Anna Mialet Rigau

Departament d'Anàlisi Econòmica, Àrea d'Estudis i Anàlisi Econòmica, "la Caixa"