Una banca europea més resistent davant futures crisis

A l'octubre, el BCE i l'EBA han publicat els resultats de l'avaluació global de la banca europea com a pas previ de l'entrada en vigor del Mecanisme Únic de Supervisió, que atribueix al BCE la funció de supervisor bancari únic a la zona de l'euro a partir d'aquest novembre.

Aquesta anàlisi de la salut dels balanços i de la solvència de la banca europea s'ha dividit en dos exercicis seqüencials: una revisió de la qualitat dels actius (AQR, per les sigles en anglès d'Asset Quality Review) i una prova d'estrès. Arran dels dos exercicis, s'ha identificat un dèficit de capital màxim d'uns 24.600 milions d'euros, localitzat en 25 de les 130 entitats analitzades. Un cop considerades les mesures adoptades per aquestes entitats al llarg del 2014, el dèficit es redueix a uns 9.500 milions d'euros i es concentra, només, en 13 entitats: quatre italianes, dues gregues, dues eslovenes, una irlandesa, una portuguesa, una belga, una xipriota i una austríaca. Aquestes entitats han de presentar els seus plans de recapitalització abans del 10 de novembre i disposen de sis a nou mesos per augmentar el capital de màxima qualitat (common equity tier1 o CET1).

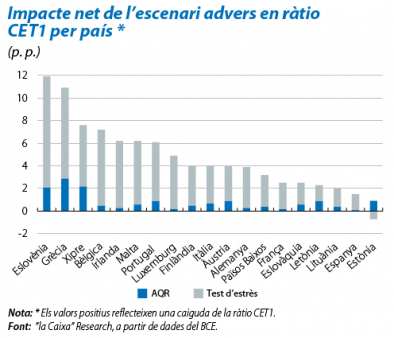

L'AQR ha comportat un ajust a la baixa de la posició de capital en el punt de partida de l'exercici. La revisió detallada dels balanços a desembre del 2013 ha inclòs la valoració de la qualitat dels actius i l'adequació del nivell de provisions sobre la base d'una definició homogènia dels crèdits morosos. Sota la nova definició, els crèdits per valor de 136.000 milions d'euros (equivalents al 0,6% del total d'actius dels bancs examinats) han estat reclassificats com a morosos, la qual cosa comporta la necessitat de més provisions i ha provocat un ajust mitjà del nivell de CET1 de 0,4 p. p. La diferència en relació amb el llindar del 8% es tradueix en un dèficit total de capital en el punt de partida d'uns 5.000 milions d'euros. Grècia, Xipre i Eslovènia han estat els països en què la revisió d'actius ha tingut un impacte més sever, amb caigudes de la ràtio CET1 superiors als 2 p. p. Espanya, en canvi, presenta el menor ajust de la zona de l'euro, amb una caiguda, només, de 0,2 p. p. de CET1. Aquest resultat reflecteix l'esforç en sanejaments i l'adopció de criteris molt conservadors en la classificació dels actius duts a terme en el sistema financer espanyol en els últims anys.

Prenent com a punt de partida el CET1 ajustat en l'AQR, el test d'estrès ha analitzat la capacitat de resistència de les entitats davant dos escenaris macroeconòmics per al període 2014-2016 (un base i un altre advers). El resultat en l'escenari advers ha representat, de mitjana, una caiguda de 3 p. p. en el CET1 de les entitats. Aquest impacte genera el dèficit de capital agregat a les entitats on la ràtio de capital baixa per sota del llindar del 5,5% establert per a aquest escenari, de poc més de 24.000 milions d'euros. L'efecte de l'escenari advers sobre la banca espanyola s'ha situat per sota de la mitjana europea: la ràtio CET1 només ha disminuït 1,4 p. p., i cap entitat cau per sota del llindar del 5,5%, la qual cosa evidencia, de nou, la profunda reestructuració que ha protagonitzat la banca espanyola.

En conjunt, els resultats són positius per a la banca europea i, en especial, per a l'espanyola, en la mesura que contribuiran a esvair els dubtes sobre els nivells de solvència i que palesen que les necessitats de capital identificades són relativament modestes (no es preveu la necessitat d'haver de recórrer a ajudes públiques significatives a cap país). Cal destacar que una majoria d'entitats, que representen més del 70% dels actius totals de la banca de la zona de l'euro, mantindrien una ràtio CET1 superior al 8% en l'escenari advers (així succeeix a 13 de les 15 entitats espanyoles analitzades). Són les entitats que es pot considerar que han passat les proves amb molt bona nota. Només nou de les que han aprovat al conjunt de la zona de l'euro obtenen el que es podria considerar un aprovat just, amb un CET1 entre el 5,5% i el 6,5%, i cap d'aquestes entitats és espanyola.

Un augment de la confiança en la banca europea n'hauria de facilitar l'accés als mercats i reduir el cost del capital. Els resultats, en eliminar la incertesa sobre les possibles demandes de capital per part del supervisor, també s'haurien de traduir en una major disposició de les entitats a prestar. Així i tot, perquè es produeixi una recuperació significativa del crèdit, també caldrà que es redueixi la incertesa sobre les perspectives econòmiques del conjunt de la zona de l'euro i que la recuperació econòmica guanyi tracció. L'exercici efectuat pel BCE i per l'EBA revela que, en especial a Espanya, el sector bancari està llest per satisfer la demanda de crèdit solvent i per acompanyar aquesta recuperació.