El cas del deute als Estats Units: exemple de pel·lícula amb final feliç?

Mentre els focus d'atenció il·luminen la crisi del deute sobirà europeu, els Estats Units han intentat, entre bastidors, establir una estratègia fiscal que asseguri la sostenibilitat del deute públic. Tot i que els actors del drama són els mateixos a les dues bandes de l'Atlàntic, el dèficit elevat i la ràtio d'endeutament, l'aposta pel creixement als Estats Units escenifica una estratègia ben diferent al paradigma d'austeritat imperant a Europa. Ara com ara, la força del guió europeu ha deixat en un segon pla la trama nord-americana, la qual, però, aviat podria guanyar audiència.

Els Estats Units van tancar el 2011 amb un dèficit proper al 10% i un deute que s'aproxima perillosament al 100% del PIB, segons les estimacions de l'FMI. A l'altre extrem, Alemanya intenta reduir de forma suau el deute, proper al 83%, malgrat presentar un dèficit estimat de l'1,7%. Mentrestant, a Espanya, el Govern actual justifica els programes d'ajustament després de situar el dèficit del 2011 a la vora del 8% i el deute al voltant del 70% del PIB.

El llibret nord-americà busca utilitzar el deute per articular una política expansiva amb què tornar a la tònica del creixement, el qual permetria pagar els interessos futurs del deute. A Europa, l'estratègia és la contrària, reduir el dèficit i controlar el deute, perquè l'economia, un cop lliure de càrregues, torni a créixer.

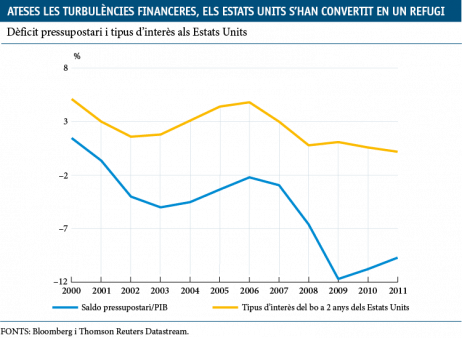

Ara com ara, els mercats premien la posada en escena nord-americana, i, de cara al 2012, el consens dels analistes espera que els Estats Units creixin prop de l'1,8%, mentre que la zona de l'euro entrarà en recessió (s'estima una caiguda del 0,3%). Per als inversors, els Estats Units s'han convertit en un valor refugi, ja que, des de l'inici de la crisi la rendibilitat dels bons nord-americans ha caigut fins a mínims històrics i ha arribat fins i tot a pagar taxes negatives. Juntament amb la inundació de liquiditat realitzada per la Reserva Federal, la incertesa global ha actuat com un bàlsam sobre els comptes públics nord-americans.

A diferència dels països de la zona de l'euro, la solvència dels quals és qüestionada (Grècia, Portugal, Irlanda, etc.), els Estats Units gaudeixen de credibilitat política per ajustar els comptes públics quan sigui necessari, i, ara com ara, són pocs els qui dubten de la seva capacitat de creixement, basant-se en el seu major dinamisme i flexibilitat. Tot i que, als dos fronts, la seva posició s'està afeblint.

D'una banda, el creixement potencial dels Estats Units pot haver estat perjudicat. L'esclat de la bombolla immobiliària, el despalanquejament de l'economia i la menor despesa en infraestructures, que eventualment haurà d'afrontar el país arran, precisament, de la reducció del dèficit, n'afectaran negativament la capacitat de creixement. De fet, l'Oficina de Pressupost del Congrés, organisme governamental que proveeix el Congrés d'informació pressupostària objectiva, situa el creixement nord-americà a partir del 2016 al voltant del 2,5%, una xifra inferior a la taxa de creixement dels 30 últims anys, del 3,0% concretament.

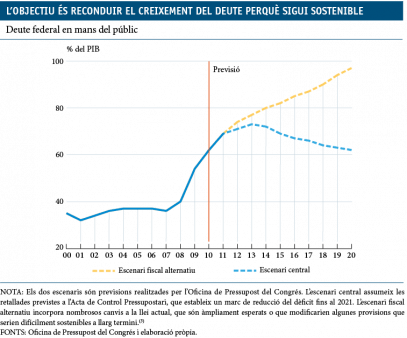

De l'altra, a mesura que passa el temps, els Estats Units limiten el marge per ajustar els comptes públics. El 2010, una Comissió del Congrés(1) ja va alertar que «els Estats Units es troben en una via fiscal insostenible» i va recomanar iniciar un fort ajustament per assolir un dèficit públic del 2,3% el 2015. L'Oficina de Pressupost del Congrés va estimar que, si es manté la política fiscal actual, el deute federal (que comptabilitza gairebé el 70% del deute públic nord-americà i és legislat directament pel Congrés) arribaria gairebé al 100% del PIB el 2020 i els interessos arribarien al bilió de dòlars en aquest mateix any (equivalent al 4,1% del PIB del 2020). El gràfic següent il·lustra en groc (escenari alternatiu) la trajectòria del deute si no s'adopten mesures.

A més a més, un dels pilars que podria sostenir la credibilitat de la política fiscal és seriosament qüestionat. Els Estats Units tenen un sostre de deute (quantitat màxima que pot assolir el deute del Govern central, anomenat Federal als Estats Units, cada any) que necessita l'aprovació del Congrés per ser augmentat. No obstant això, el sostre no representa cap límit efectiu, ja que, gairebé sempre que ha estat necessari, s'ha revisat a l'alça sense més complicacions.

De fet, el sostre del deute, a més d'estar lluny de ser un instrument per al control de les finances públiques, dificulta la definició d'un pla d'ajustament fiscal. Això es va posar de manifest a l'estiu de l'any passat, quan va ser necessari un nou augment per poder refinançar el venciment del deute. Aquest cop, però, les diferències entre demòcrates i republicans van demorar l'aprovació de l'augment fins a un dia abans del venciment i van alimentar, així, els rumors sobre el seu possible impagament. El motiu de les diferències: la falta d'acord entre els dos grans partits sobre com i quan s'ha de dur a terme el procés de consolidació fiscal.

Les mostres de paràlisi política, pràcticament inèdita als Estats Units, van justificar la retirada de la màxima qualificació creditícia, la triple A, per part de l'agència Standard & Poor's. A més a més, l'agència considera que l'acord assolit entre republicans i demòcrates «és insuficient per estabilitzar el deute a mitjà termini».(2) Concretament, la Llei de Control Pressupostari aprovada l'estiu passat autoritza un increment del sostre del deute en 2,1 bilions de dòlars (el 14% del PIB dels Estats Units del 2011) en 10 anys. L'increment es realitza de forma gradual i ofereix prou marge per no tornar a augmentar-lo, previsiblement, fins que passin les eleccions del novembre.

A canvi, es va establir una reducció de la despesa corrent en 917.000 milions durant els pròxims 10 anys, que va entrar en vigor de forma immediata, i es va crear una comissió bipartidista, anomenada «Supercomitè», amb l'objectiu d'identificar 1,5 bilions addicionals d'ajustament estructural també en els següents 10 anys. La llei, a més a més, estipulava que, si el Supercomitè no arribava a un acord abans del 23 de novembre, es procediria a un ajustament automàtic d'1,2 bilions, el cost dels quals es repartiria a parts iguals entre despesa domèstica i defensa.

Finalment, el Supercomitè no va arribar a un acord, i, per tant, els ajustaments automàtics començaran al gener del 2013. D'aquesta manera, es pretén estabilitzar el deute i col·locar els Estats Units en la línia blava mostrada al gràfic següent (escenari central). Les retallades en defensa i en despesa domèstica no estan detallades, i en queden al marge la Seguretat Social, Medicaid (sanitat per a persones amb ingressos baixos) i altres programes per a persones amb rendes baixes. Aquesta falta de concreció possiblement generarà noves rondes de negociacions després de les eleccions del novembre.

Tot i que no hi ha cap signe que indiqui que una tragèdia és probable o imminent, com més alt és el deute més gran és el risc i més augmenta la probabilitat que es produeixin davallades addicionals de qualificació. El públic és voluble i l'experiència europea demostra que, si s'ajornen, els ajustaments són més dolorosos i que no és el mateix realitzar-los en èpoques de bonança que d'incertesa. Els Estats Units han optat per esperar temps millors, i, ara com ara, sembla que els va bé.

(1) Comissió Nacional de Reforma i Responsabilitat Fiscal (desembre del 2010), «El moment de la veritat».

(2) Standard & Poor's (agost del 2011), «United States of America long-term rating lowered to ‘AA+' on political risks and rising debt burden; outlook negative».

(3) Sèrie de supòsits establerts per l'Oficina de Pressupost del Congrés al «Long Term Budget Outlook» (2011).

Aquest requadre ha estat elaborat per Víctor Burguete

Departament d'Economia Europea, Àrea d'Estudis i Anàlisi Econòmica, "la Caixa"