Bancs centrals i canvi climàtic: entre actuar i no actuar

Com podria el BCE incorporar criteris climàtics en la seva presa de decisions, en el marc de la seva revisió estratègica?

Els individus i les institucions podem contribuir a la lluita contra el canvi climàtic. Els consumidors, per exemple, podem afegir-hi el nostre granet de sorra triant productes i serveis amb una menor petjada de carboni. El sector públic pot afegir-hi tones de sorra, amb incentius a la inversió per millorar l’eficiència energètica i per desenvolupar tecnologies menys contaminants i, sobretot, amb la introducció d’un preu a les emissions de carboni. Per la seva banda, quin rol poden tenir els bancs centrals en aquest àmbit? En aquest article, posem el focus en com el BCE (en el marc de la seva revisió estratègica) podria incorporar criteris climàtics a la presa de decisions.

Els bancs centrals de les economies avançades –també el BCE– tenen en el seu mandat l’estabilitat dels preus. Alguns, a més a més, fixen objectius d’altres variables macroeconòmiques, com l’ocupació. En qualsevol cas, cap inclou de forma explícita entre els seus objectius la lluita contra el canvi climàtic. No obstant això, hi ha un ampli consens que el canvi climàtic té implicacions importants per a l’economia i per a l’estabilitat dels preus, que els bancs centrals no poden passar per alt. Per exemple, la major freqüència i severitat d’esdeveniments meteorològics adversos podria augmentar la volatilitat en el creixement econòmic i en l’evolució dels preus. De fet, alguns models estimen que la mera expectativa que això succeeixi afecta ja les expectatives d’inflació, redueix el tipus d’interès natural1 i limita el marge (ja escàs) de la política monetària per estimular l’economia. Per al cas de la zona de l’euro, aquest factor és un repte addicional per al BCE, ja que l’impacte del canvi climàtic varia en funció dels països.

A Europa, a més a més, els tractats europeus obliguen el BCE a donar suport a les polítiques i als objectius de la UE, sempre que això no perjudiqui l’estabilitat dels preus. Com que la Comissió Europea té com a objectiu estratègic la lluita contra el canvi climàtic (el Green Deal i el fons de recuperació Next Generation EU són una mostra clara d’aquest compromís), el BCE no solament podria, sinó que hauria d’incorporar el canvi climàtic en la presa de decisions.

D’altra banda, els riscos climàtics són una amenaça per a l’estabilitat financera. També són una amenaça per al mateix banc central, entre altres raons perquè el seu balanç està exposat als riscos climàtics a través dels títols de deute sobirà i corporatiu que adquireix al mercat. Així, per al correcte desenvolupament de la política monetària, seria necessari que els bancs centrals també gestionessin de forma adequada l’exposició climàtica dels seus actius.

- 1. Vegeu Dietrich, A. et al. (2021), «The Expectations Channel of Climate Change: Implications for Monetary Policy», CEPR Discussion Paper, 15.866.

També hi ha arguments en contra d’una contribució activa dels bancs centrals en la lluita contra el canvi climàtic. D’una banda, es podria interpretar que, en actuar en aquest àmbit, les institucions monetàries estarien sobrepassant els seus actuals mandats. En concret, malgrat que la lluita contra el canvi climàtic generi un ampli consens en el pla científic, no deixa de ser una decisió política. Els governs són els responsables de recollir el mandat de la societat en aquest àmbit i, en conseqüència, de triar els principals actors en les polítiques climàtiques. En aquest sentit, el fet que un banc central prengui partit i influeixi en l’assignació de recursos econòmics sense el mandat democràtic per fer-ho podria ser percebut com una disminució de la independència política. Així mateix, l’impacte directe que un banc central pot tenir sobre el nivell d’emissions és baix.

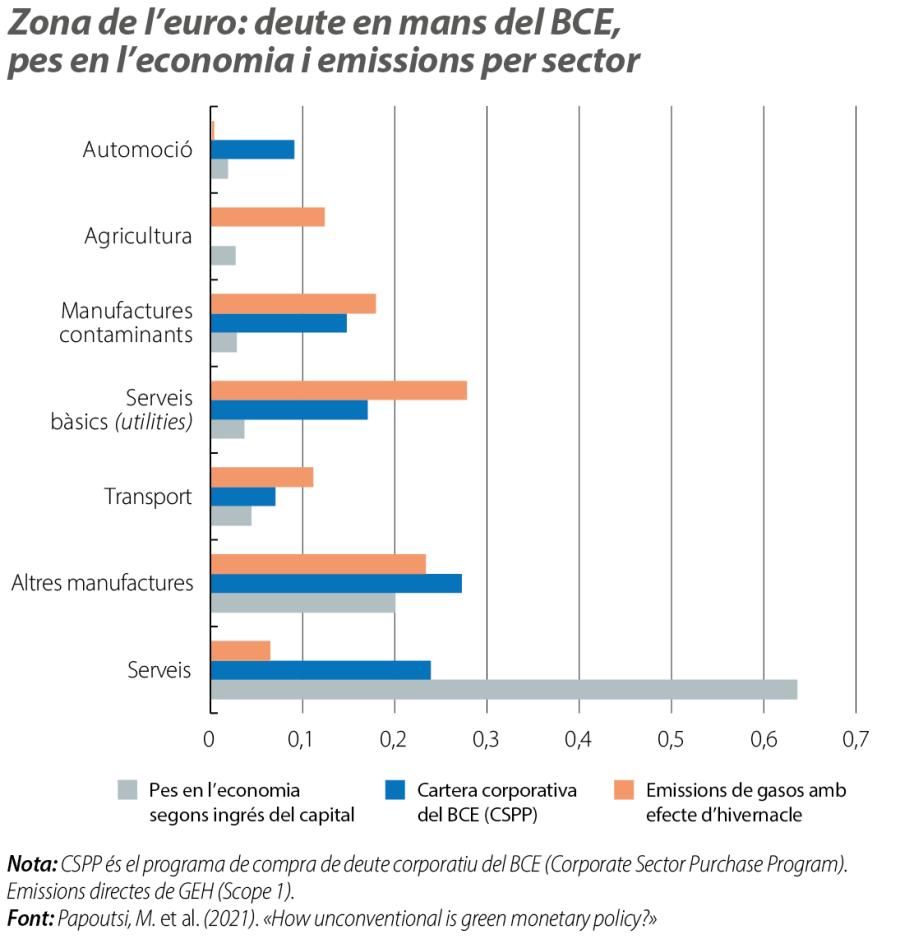

De l’altra, si un banc central decidís afavorir actius de sectors menys contaminants, es podria considerar que estaria incomplint el principi de neutralitat de mercat.2 No obstant això, a Europa, aquest principi presenta alguns matisos. El tractat de la UE especifica que el BCE ha d’actuar d’acord amb «el principi d’una economia de mercat oberta i de lliure competència que fomenti una assignació eficient dels recursos». En aquest sentit, quan hi ha una fallada de mercat (com la falta d’internalització dels riscos climàtics en el preu dels actius financers), l’assignació de recursos pot ser ineficient. Seguint aquest argument, la discriminació per part del BCE d’actius en funció de la seva exposició als riscos climàtics podria encaixar en els tractats, ja que atenua una fallada de mercat i millora l’eficiència de l’assignació. De fet, la composició actual de la cartera de deute corporatiu del BCE no compleix amb la neutralitat de mercat. En particular, la cartera de bons corporatius replica de forma adequada l’univers de bons elegibles, però no l’estructura econòmica de la zona de l’euro.3 A més a més, atesa la major participació de sectors intensius en emissions al mercat de renda fixa corporativa europeu, la cartera de bons corporatius del BCE presenta un important biaix de carboni.

Malgrat que els bancs centrals puguin actuar davant el canvi climàtic, sembla clar que no han de liderar aquesta lluita. En canvi, poden (dins els límits del seu mandat) complementar l’acció dels governs. En aquest sentit, el BCE té a la seva disposició diverses eines en l’àmbit de la política monetària i de la supervisió bancària amb les quals pot incorporar els riscos climàtics en la presa de decisions i en les operacions (vegeu la taula).

En primer lloc, el BCE podria ajustar el programa de compra d’actius privats4 per adquirir deute només d’empreses que divulguin una certa informació climàtica o comptin amb un ràting climàtic. Aquesta opció, que genera consens al Consell de Govern del BCE, milloraria la transparència de la informació climàtica i, per tant, ajudaria els mercats financers a classificar els emissors i els actius en funció de la seva exposició als riscos climàtics (la qual cosa facilitaria la internalització d’aquests riscos en el preu dels actius).

El BCE també podria anar més enllà i discriminar en funció dels riscos climàtics, mostrant preferència pel deute d’empreses que compleixin uns certs criteris climàtics o excloent els emissors i els actius més intensius en emissions de carboni (i, per tant, més en conflicte amb els objectius de descarbonització de la UE).5 Aquestes mesures, tot i que són més proactives, serien difícils d’aplicar sense una divulgació consistent dels riscos climàtics per part de les empreses, que encara es troba en una fase inicial i que només aplica a empreses cotitzades. A més a més, susciten una certa controvèrsia al Consell de Govern del BCE. Primer, perquè, com s’ha esmentat, podrien entrar en conflicte amb el principi de neutralitat de mercat.6

Segon, perquè són una solució temporal (la compra d’actius forma part de la política expansiva del BCE, i la seva durada està teòricament delimitada en el temps, mentre que el canvi climàtic és un repte a llarg termini). I, tercer, perquè podrien comportar un risc reputacional per al BCE si els emissors fossin menys verds del que reporten.7

En segon lloc, el BCE podria fer ajustos en les operacions de crèdit amb entitats financeres i en el marc d’actius de garantia (o col·lateral) amb la finalitat d’afavorir les exposicions verdes i fer menys atractives les més marrons. En concret, a més de condicionar l’accés al finançament a la divulgació d’informació climàtica, el BCE també podria ajustar el tipus d’interès d’algunes d’aquestes operacions en funció de la destinació del crèdit. Per exemple, el BCE podria llançar un programa de finançament verd (green TLTRO), en què el tipus d’interès que paguen els bancs estigués condicionat a un augment del crèdit a activitats alineades amb la taxonomia verda de la UE. De manera similar, el BCE podria ajustar la valoració dels actius que se li presenten com a garantia en funció dels riscos climàtics que identifiqui (de fet, el BCE ja accepta col·laterals amb diferents haircuts,8 en funció del perfil de risc). Així, podria assignar un menor haircut als actius més alineats amb la taxonomia verda de la UE.

En qualsevol cas, davant la falta, en aquests moments, d’informació corporativa consistent i estandarditzada sobre l’exposició als riscos climàtics, cal esperar que el BCE actuï de manera cautelosa i que, almenys en un primer moment, prioritzi l’opció d’assegurar una àmplia divulgació dels riscos climàtics per part de les empreses i de les entitats financeres que contribueixi a la internalització dels riscos climàtics en els preus dels actius i que serveixi de base per adoptar més mesures en aquest àmbit.

Finalment, en l’àmbit de la supervisió bancària, el BCE ja ha començat a adoptar mesures per millorar la qualitat i la quantitat de les dades climàtiques disponibles, així com la comprensió dels riscos climàtics i el seu impacte, de manera que puguin ser tractats com un risc financer més. Entre aquestes mesures, destaca la publicació de la guia sobre riscos mediambientals i climàtics,9 que, entre altres qüestions, posa el focus en la divulgació de la informació climàtica per part dels bancs. Addicionalment, el BCE ha demanat als bancs que elaborin plans d’acció per alinear les seves pràctiques amb les propostes de la guia (que formaran part del procés supervisor anual conegut com SREP). Finalment, també destaca el llançament, el 2022, de tests d’estrès climàtics, amb què els bancs autoavaluaran la seva exposició als riscos climàtics i el seu nivell de preparació per abordar-los –malgrat que aquests exercicis no tindran, ara com ara, una repercussió sobre els requisits de capital dels bancs.

- 4. Els ajustos en el programa de compra de bons sobirans (PSPP) serien més difícils d’implementar, ja que el BCE es trobaria amb la dificultat de diferenciar entre polítiques i amb la falta d’indicadors climàtics per països.

- 5. Alguns bancs centrals d’economies avançades ja han fet camí en aquesta direcció: el Banc de Suècia (Riksbank) només compra bons d’empreses que compleixin les normes i els estàndards internacionals en matèria de sostenibilitat, mentre que el Banc d’Anglaterra ha anunciat recentment que ajustarà el programa de compra de bons corporatius per incorporar-hi l’impacte climàtic dels emissors.

- 6. A més a més, l’univers dels bons verds avui dia encara és petit, de manera que, si el BCE només comprés bons verds, no podria implementar la seva política monetària de forma adequada.

- 7. L’emissió de bons verds no es tradueix necessàriament en unes menors o decreixents emissions per part de les empreses. Vegeu Ehlers, T. et al. (2020), «Green bonds and carbon emissions: exploring the case for a rating system at the firm level», BIS Quarterly Review.

- 8. Retallada en el valor –o haircut– que s’aplica a aquests actius per mitigar els riscos de liquiditat i de crèdit del BCE.

- 9. ECB Banking Supervision (2020), «Guide on climate-related and environmental risks».