En temps de crisi, creativitat monetària

Einstein va dir que, «en temps de crisi, només la imaginació és més important que el coneixement». Una màxima que, sens dubte, han fet seva els principals bancs centrals a banda i banda de l'Atlàntic i del Pacífic. La severitat de la crisi, la falta de suport des del flanc fiscal i l'escàs marge de maniobra per la via tradicional els han empès a buscar noves vies tant per aplacar les turbulències financeres com per estimular les economies afeblides.

En circumstàncies normals, davant l'anèmia econòmica o els riscos fundats de deflació (deixant de banda les turbulències), el comitè de política monetària recorreria a la caixa d'eines «convencionals» per complir el precepte habitual: estabilitat de preus i, en determinats casos (com el de la Reserva Federal dels Estats Units [Fed]), també un nivell d'ocupació acceptable. En aquesta caixa, l'instrument principal és el tipus d'interès de referència a molt curt termini: la Fed realitza operacions de mercat obert mitjançant la compra de deute públic al mercat secundari per influir en el tipus interbancari i apropar-lo a aquesta taxa de referència; el BCE fa el mateix mitjançant subhastes de fons a curt termini. D'aquesta manera, es pretén influir sobre un seguit de metes intermèdies (els agregats monetaris i la corba de tipus d'interès tant als mercats interbancaris com de deute públic), perquè, en última instància, esperonin els objectius fonamentals del banc central: ocupació i/o preus.

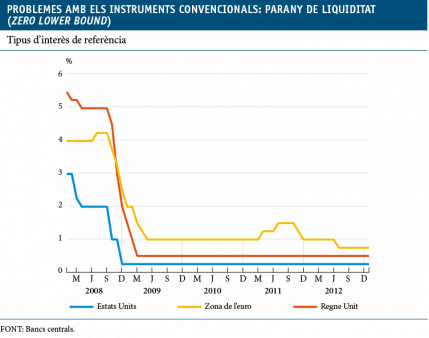

Així i tot, les circumstàncies recents disten molt de ser normals. Per començar, les tensions financeres al començament de la crisi van truncar el bon funcionament dels mercats de crèdit i van obligar la majoria de bancs centrals de les grans economies avançades a posar-se el vestit de prestador d'última instància i injectar liquiditat en el sistema bancari. D'altra banda, la magnitud i la durada de la crisi han empès aquests mateixos bancs centrals a dur el tipus d'interès oficial gairebé al nivell zero i a tancar la possibilitat de majors estímuls per aquesta via, situació que ha evidenciat les limitacions d'aquest instrument com a única eina de política monetària. És el que es coneix com a parany de liquiditat, circumstància en què la política monetària convencional perd la capacitat per influir sobre el cicle econòmic.

A aquest parany cal afegir un altre infortuni: el trencament del canal de transmissió entre els instruments operatius i les esmentades metes intermèdies. Ni les massives injeccions de liquiditat ni la laxitud de la política monetària han aconseguit destravar aquest canal, a causa, en gran part, de la persistència de la disfunció als mercats de crèdit. Això s'atribueix, al seu torn, a les dificultats del sistema financer, a l'aversió al risc, a unes expectatives econòmiques futures massa pessimistes, i a la necessitat del sector privat de desendeutar-se (agreujat tot plegat, en el cas europeu, pel risc de convertibilitat). Sense una fluïdesa adequada d'aquest canal, les mesures de política monetària deixen d'influir prou sobre els objectius finals, i això explica, en part, per què les contundents rebaixes del tipus d'interès a curt termini no han tingut un major impacte sobre l'activitat econòmica.

En aquesta disjuntiva, davant l'excepcionalitat de la crisi i quan les eines usuals de la política monetària no aconsegueixen el seu objectiu (perquè s'han esgotat o perquè no funcionen com haurien de fer-ho), entra en escena una nova bateria de mesures «no convencionals». L'ús de la dimensió i de la composició del balanç del banc central (polítiques de balanç), d'una banda, i una cuidada comunicació de l'estratègia de política monetària a mitjà termini (forward policy guidance), de l'altra, passen a ser els instruments fonamentals per redreçar l'activitat i per combatre les disfuncions financeres.

La raó de ser de les dues estratègies penja de la tesi següent: el tipus d'interès que determina realment les decisions de despesa és el tipus d'interès real (tipus nominal menys expectatives d'inflació) a llarg termini. Per tant, fins i tot amb el tipus d'interès nominal a curt termini en zero, la política monetària disposaria de marge per influir sobre la demanda agregada (i, per tant, sobre els preus i l'ocupació) per la via de les expectatives d'inflació o per la via del tipus nominal a llarg termini.(1) Una manera d'aconseguir reduir el tipus d'interès real empenyent les expectatives d'inflació consisteix a embarcar-se, de forma intencionada, en una conducta marcadament expansiva i en comprometre's, de forma creïble, a mantenir el tipus interès nominal baix en el futur. Com? Mitjançant l'anunci d'un objectiu d'inflació prou elevat durant un període llarg de temps o bé reforçant aquest compromís inflacionista (que pot pecar de poca credibilitat) amb una forta expansió del balanç del banc central que, en certa mesura, el lligui de mans en el futur. Parafrasejant les paraules de Paul Krugman, l'autoritat monetària s'ha de comprometre a ser irresponsable i a resultar creïble.

Així, doncs, tot i que ja és habitual que les autoritats monetàries explicitin tant els seus objectius com les seves intencions de futur, recentment es detallen molt més. Aquesta major minuciositat de comunicació pretén modificar les expectatives del mercat perquè confiï que les taxes d'interès es mantindran baixes durant un període llarg, la qual cosa ajuda a reduir els tipus d'interès reals a llarg termini. Per il·lustrar-ho, quan la Fed va anunciar, a l'agost del 2011, que mantindria els tipus oficials baixos fins a mitjan 2013, el mercat va reaccionar amb una davallada de la rendibilitat dels bons del Tresor a deu anys de 20 punts bàsics (un efecte equivalent al que hauria resultat d'una rebaixa del tipus d'interès de referència de 75 punts bàsics).(2)

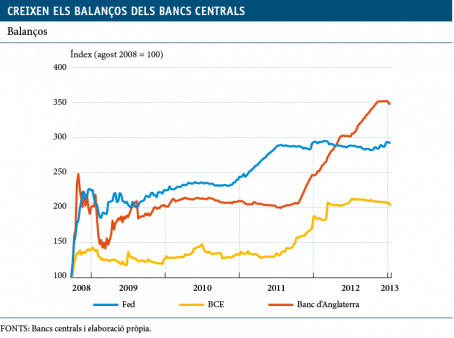

Com no podia ser de cap altra manera, també s'ha recorregut a la segona línia d'intervenció no convencional: la compra, per part del banc central, d'un ampli rang d'actius financers, a nivells sense precedents. Els Estats Units acumulen ja tres rondes del que s'ha rebatejat com «Quantitative Easing» (QE) i han adquirit deute públic i privat per un valor superior als 2,4 bilions de dòlars. El Banc d'Anglaterra (BoE) també ha optat generosament pel QE, amb un desemborsament acumulat proper als 375.000 milions de lliures. El BCE, per la seva banda, ha comprat deute públic i privat per un valor proper als 300.000 milions d'euros.

Com a resultat, el balanç dels principals bancs centrals s'ha expandit i s'ha modificat de forma significativa (vegeu el gràfic següent). En relació amb la seva dimensió precrisi, el del BoE ha estat el que més ha augmentat, ja que ha triplicat amb escreix els actius (×3,4). A continuació, se situen la Fed, que els ha multiplicat per tres, i el BCE, que els ha duplicat. I, per bé que comparteixen l'aposta pels nous instruments, les actuacions d'aquests bancs centrals revelen, així mateix, diferències significatives. Mentre que els dos primers van implantar de forma accelerada la política de QE, el BCE ho va fer de forma molt més gradual i moderada i va recórrer, al principi, a instruments dels quals ja disposava fins i tot abans de la crisi.

En definitiva, l'actuació dels bancs centrals al llarg de la crisi ha estat extraordinària. Davant la urgència i la comesa ineludible d'ajudar les seves economies a recanalitzar una via d'estabilitat i de creixement, no han dubtat a recórrer a mesures poc convencionals, malgrat que la inexperiència a l'hora d'utilitzar-les planteja dubtes rellevants (vegeu els requadres «Política monetària no convencional: una història (inconclusa) d'èxit (limitat)» i «Riscos d'una política monetària en fase experimental»). Tampoc no han dubtat a l'hora d'exercir la seva funció com a prestadors d'última instància i han proveït la liquiditat necessària per evitar situacions de pànic financer. Així i tot, més enllà d'aquest impasse, pot ser que la crisi hagi alterat el paradigma econòmic i hagi obligat a replantejar els objectius de la política monetària. Però això ja és un altre tema (vegeu el requadre «Nous objectius de política monetària»).

(1) Vegeu M. Noguer (2011), «Deflació, tipus zero... i altres paranys», Informe Mensual, "la Caixa".

(2) Vegeu Chung et al. (2011), «Have We Underestimated the Likelihood and Severity of Zero Lower Bound Events?», Working Paper Series Federal Reserve Bank of San Francisco, i Chung et al. (2005), «Do Actions Speak Louder Than Words? The Response of Asset Prices to Monetary Policy Actions and Statements», International Journal of Central Banking.

Aquest requadre ha estat elaborat per Clàudia Canals

Departament d'Economia Internacional, Àrea d'Estudis i Anàlisi Econòmica, "la Caixa"