Efectes continguts del brexit a la zona de l’euro

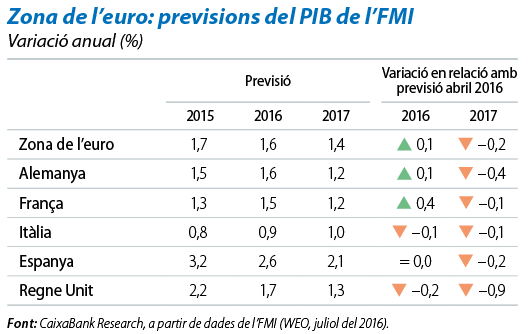

Es manté l’escenari de recuperació gradual a la zona de l’euro, malgrat que els riscos continuen sent elevats. El brexit s’ha produït en un context econòmic relativament favorable per a la zona de l’euro, amb un creixement que, sense ser brillant, es va consolidant en cotes moderades. El consum de les llars, esperonat per les mesures adoptades pel BCE, no s’ha vist afectat pel repunt temporal de la incertesa i es manté com un dels pilars de la recuperació. Això explica que la rebaixa en les previsions efectuades per CaixaBank Research i per la majoria d’organismes internacionals hagi estat molt moderada. L’FMI, per exemple, només va rebaixar en unes dècimes les previsions de creixement del 2017 i, de fet, va revisar a l’alça les del 2016, perquè les dades del primer semestre han estat millors del que s’esperava. Com es descriu al Focus «La incertesa després del brexit i el seu impacte sobre el creixement econòmic», en aquest mateix Informe Mensual, l’efecte del brexit sí serà significatiu al Regne Unit.

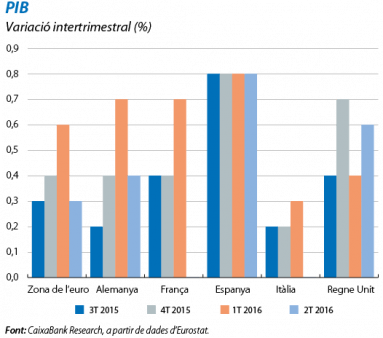

La recuperació va prosseguir en el 2T a diferents velocitats. El ritme de creixement del PIB de la zona de l’euro just abans del brexit va ser del 0,3% intertrimestral, un ritme coherent amb el que s’esperava i similar al dels tres últims trimestres. No obstant això, i també com és habitual, els països de la zona de l’euro van avançar a ritmes dispars. Continuen destacant positivament Espanya, que va mantenir el fort ritme dels tres últims trimestres, i Alemanya. En canvi, Portugal, França i Itàlia es mantenen més ressagats. Tot i que en diferent mesura, en el 2T, tant a Alemanya com a França, la demanda externa va contribuir positivament al creixement, mentre que la interna ho va fer negativament, a causa de la caiguda temporal de la inversió i de les existències. Preveiem que, en els propers trimestres, la demanda interna tornarà a recuperar el paper protagonista com a suport del creixement dels dos països. Per la seva banda, el PIB del Regne Unit va créixer el 0,6% en el 2T, impulsat pel bon comportament de la demanda interna, un suport amb què difícilment podrà comptar l’economia britànica en els propers trimestres, a causa de la incertesa generada pel brexit.

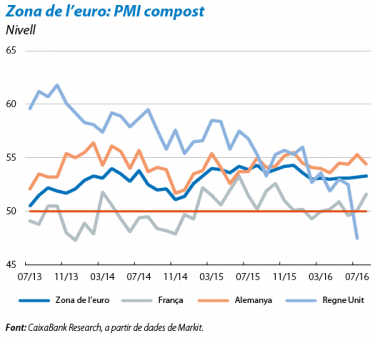

Les dades post-brexit apunten a un manteniment del ritme de creixement de la zona de l’euro en el segon semestre. L’índex PMI compost per a la zona de l’euro a l’agost va arribar als 53,3 punts, un màxim de set mesos. Per la seva banda, l’índex de sentiment econòmic va baixar lleugerament fins als 103,5 punts a l’agost, però es manté en cotes similars a les del primer semestre de l’any. Cal esmentar el repunt a França de l’índex PMI, fins als 51,6 punts (50,1 al juliol), i de l’índex de sentiment econòmic, fins als 100,9 punts (100,1 al juliol). Els dos indicadors s’allunyen de la zona de recessió a la qual s’havien apropat durant els últims mesos i se situen en cotes més coherents amb el ritme d’avanç que ha presentat, i molt probablement continuarà presentant, l’economia gal·la: taxes de creixement positives, però modestes. En el cas del Regne Unit, després del brexit, l’índex PMI compost va caure fins als 47,7 punts al juliol (52,4 al juny), en zona de contracció de l’activitat. Això reflecteix l’impacte negatiu que l’augment de la incertesa té sobre l’economia britànica.

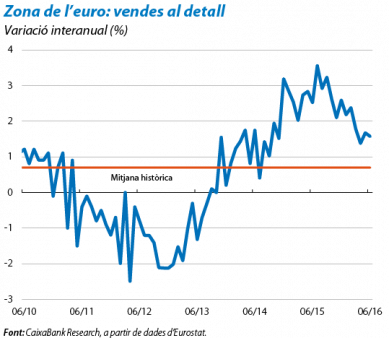

El consum de les llars continua avançant a un ritme ferm. Les vendes al detall van augmentar l’1,6% interanual al juny, un ritme similar al dels dos mesos anteriors (creixement mitjà de l’1,5% en el 2T). Malgrat que la tendència dels últims trimestres és clarament descendent, el ritme d’avanç es manté per damunt de la mitjana històrica del 0,7%, de manera que el consum privat es continua mantenint com un dels principals suports de la recuperació econòmica. Les dades disponibles per al 3T continuen sent encoratjadores. Per exemple, l’índex de confiança del consumidor es va situar en –8,2 punts, de mitjana, al juliol i a l’agost, nivells semblants als dels dos primers trimestres de l’any. Per la seva banda, la taxa d’atur es va mantenir en el 10,1% al juliol, 7 dècimes per sota del nivell d’un any enrere.

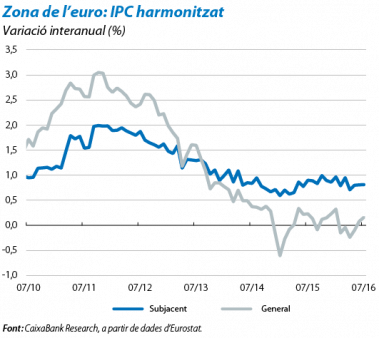

La inflació continua en positiu. Tant al juliol com a l’agost, la inflació es va mantenir en el 0,2%, gràcies a una menor caiguda del component energètic i a l’impuls dels preus dels aliments. Així, va registrar el tercer mes consecutiu en positiu des del gener i va deixar enrere les taxes negatives de la primera meitat de l’any. En els propers mesos, preveiem que la inflació continuarà la recuperació gradual amb l’avanç de l’activitat i amb la desaparició de l’efecte de la caiguda del preu del petroli.

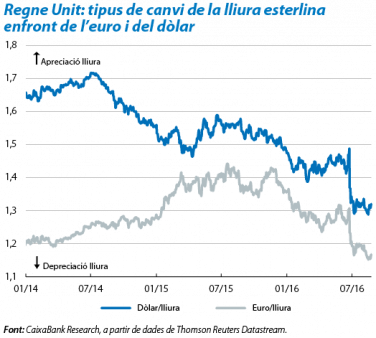

Al Regne Unit, el Banc d’Anglaterra reacciona al brexit. L’evolució de la lliura esterlina, amb una depreciació superior al 10% en relació amb el dòlar i l’euro, és un dels indicadors que recull millor l’impacte de la incertesa generada pel brexit. Atès aquest escenari, la reacció del Banc d’Anglaterra, amb l’anunci d’un ampli paquet de mesures d’estímul, va ser ràpida i contundent. En concret, va retallar el tipus oficial en 25 p. b. fins al 0,25% (i va obrir la porta a una altra retallada en els propers mesos), va ampliar el programa de compra d’actius de deute públic en 60.000 milions de lliures durant sis mesos, i va llançar un programa de compra d’actius de deute corporatiu per valor de 10.000 milions de lliures durant un any i mig. Així mateix, va crear una nova facilitat de finançament per al sector bancari de 100.000 milions de lliures al tipus oficial per incentivar la concessió de crèdit i mitigar els efectes indesitjats sobre el sector bancari d’un entorn de tipus molt baixos (un instrument similar a l’esquema creat pel BCE al març). A més a més, va ajustar notablement el quadre macroeconòmic previst per al Regne Unit. El Banc d’Anglaterra preveu ara un creixement del 0,8% el 2017 i de l’1,8% el 2018, un creixement significativament inferior a l’esperat abans del brexit (del 2,3% per als dos anys).

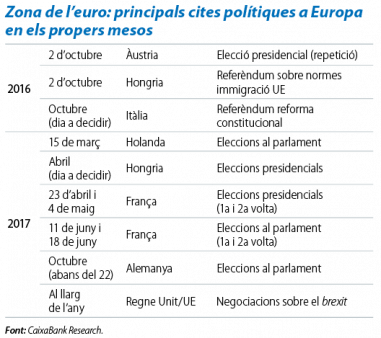

Els riscos polítics a la UE es mantenen elevats. En els propers trimestres, s’anirà definint com s’articularà el procés de sortida del Regne Unit. Una de les fites a curt termini on es començarà a intuir el to de les negociacions és la cimera de mitjan setembre dels diferents països de la UE i on, per primera vegada, no hi haurà el Regne Unit. A dia d’avui, tot fa pensar que l’atapeït calendari electoral dels propers trimestres a Europa situarà el procés negociador en la via lenta.

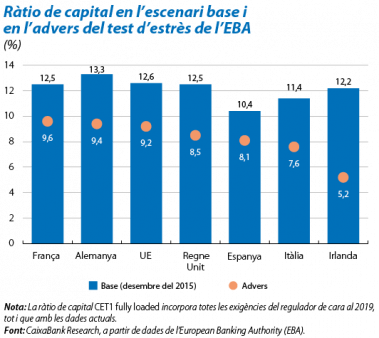

La situació de solvència de la banca europea ha millorat, tot i que preocupa la banca italiana. Els resultats dels tests d’estrès duts a terme per l’EBA i pel BCE van mostrar un grau de resistència considerable del sector. La banca europea posseïa, al final del 2015, una ràtio de capital CET1 fully loaded del 12,6%, una situació molt més confortable que en exercicis anteriors. Així mateix, la ràtio de capital en l’escenari advers del test d’estrès es mantenia en un folgat 9,2%. No obstant això, atès l’elevat pes dels préstecs dubtosos en els balanços d’algunes entitats, el cas de la banca italiana requereix un esment especial. En concret, en un escenari advers com el plantejat en el test d’estrès, la ràtio de capital cauria en agregat gairebé 4 p. p. Les diferències entre entitats, però, serien notables. El cas més extrem és el de Monte dei Paschi di Siena, que patiria una caiguda de la ràtio de capital fins al –2,4%. La reacció no s’ha fet esperar, i ja ha anunciat un pla de sanejament que contempla la venda d’un important paquet de préstecs dubtosos i una ampliació de capital de 5.000 milions d’euros. Aquest pla i l’anunciat per altres entitats no estan lliures de riscos, de manera que encara hi ha dubtes sobre la celeritat i la magnitud de l’ajust que durà a terme la banca italiana.

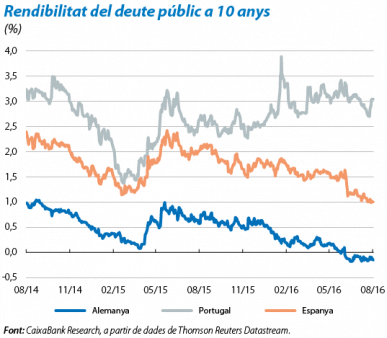

Portugal, una economia perifèrica al punt de mira. L’augment de la percepció de risc ha tornat a pressionar els costos de finançament del país lusità. D’una banda, l’economia portuguesa va créixer a un ritme inferior a l’esperat pel conjunt d’analistes (el 0,8% interanual en el 2T, enfront de l’1,2% previst). A això s’afegeix la preocupació sobre la solidesa del Govern i sobre la situació de les finances públiques. La CE va concloure que Portugal no va adoptar prou mesures per corregir el dèficit públic el 2014 i el 2015. De tota manera, no va imposar una multa econòmica i va relaxar l’ajust del dèficit que cal realitzar en els propers exercicis (tot i que el seu assoliment requereix un ajust pressupostari addicional). Finalment, preocupen la situació de la banca portuguesa i, en particular, la de la Caixa Geral de Depósitos. A l’agost, es va aprovar el seu pla de recapitalització, que està condicionat a una retallada dels costos, a canvis en el govern corporatiu i a un reforç de l’equip de gestió. Atesa aquesta situació, l’agència de qualificació DBRS (l’única que encara situa en grau d’inversió el rating portuguès) va manifestar que, tot i que mantenia la perspectiva en «estable», es mostrava preocupada per la situació del país i podria revisar el rating a l’octubre.