La convulsa vida del preu del petroli

L'espectacular descens del preu del petroli en els últims anys ha revifat l'interès per l'estudi dels determinants d'aquesta important variable per a l'economia internacional. Els coneixements que brinda l'experiència històrica ajuden a entendre la lògica del que ha succeït.

El marc conceptual de la determinació del preu del petroli és la llei de l'oferta i la demanda, a la qual s'incorporen certs elements singulars d'aquest mercat. Pel costat de l'oferta, de cara al que veurem més endavant, és pertinent destacar-ne sis. Primer: el cru és, en principi, un recurs exhaurible, tot i que els descobriments de noves reserves han estat incessants i de gran envergadura. Segon: els costos d'extracció varien molt en funció de les regions (per la geologia) i al llarg del temps (per les innovacions tecnològiques). Tercer: molts jaciments es troben en països conflictius en termes geopolítics. Quart: alguns dels principals productors han constituït un càrtel (l'OPEP) i un d'ells (l'Aràbia Saudita) gaudeix d'una situació dominant, gràcies a les seves ingents reserves i el baix cost d'extracció. Cinquè: l'elasticitat-preu a curt termini de l'oferta és molt baixa, perquè es requereixen grans inversions i molt temps per augmentar la capacitat productiva i perquè els costos variables són petits en relació amb els fixos; no obstant això, l'elasticitat a mitjà i a llarg termini és notablement major. Sisè: el nombre de barrils extrets diàriament de cada pou baixa amb rapidesa després de la posada en funcionament inicial (declivi per causes geològiques i d'enginyeria).

Pel costat de la demanda, els principals trets distintius són quatre. Primer: l'elasticitat-preu a curt termini és baixa, perquè el petroli s'utilitza, bàsicament, en el transport, un servei gairebé de primera necessitat per al qual no existeixen, fins ara, fonts d'energia substitutives a gran escala; no obstant això, a mitjà i a llarg termini, l'elasticitat-preu és sensiblement major (en virtut de canvis en els hàbits del consumidor o gràcies a innovacions tecnològiques en l'eficiència energètica o en les fonts d'energia substitutives, etc.). Segon: l'elasticitat-renda és baixa en els trams de renda inferior i superior, i és alta en el tram intermedi (les famílies que no assoleixen determinat llindar tenen difícil l'accés a un vehicle, mentre que, per a les famílies amb renda elevada, el consum de combustible és poc sensible a les variacions). Tercer: tant el cru com les gasolines i altres refinats es poden emmagatzemar en superfície durant molt de temps, la qual cosa permet atendre les demandes d'estoc per motiu de precaució i per motiu d'especulació (existeixen, a més a més, mercats organitzats de futurs que faciliten la financerització). Quart: el consum de petroli genera importants externalitats negatives (contaminació i canvi climàtic), la qual cosa el converteix en objectiu de les polítiques públiques (impostos, etc.) i de l'activisme social.

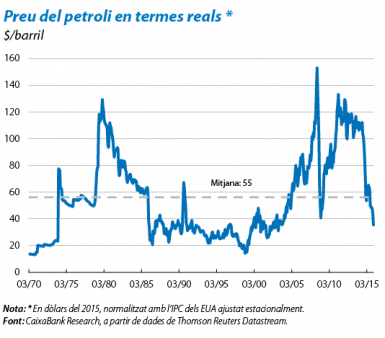

La influència combinada d'aquests elements i la seva interacció amb les variables de caire macroeconòmic (intensitat i composició del creixement internacional, tipus de canvi, etc.) han anat modelant la demanda, l'oferta i, en conseqüència, la cotització del cru al llarg del temps. El primer gràfic presenta l'evolució des del 1973 del preu del barril de petroli de la varietat Brent en termes reals, és a dir, expressat en dòlars que mantenen en tot moment el mateix poder adquisitiu que el 2015 (normalitzant-lo, en aquest cas, amb l'IPC dels EUA). Destaquen tres fets estilitzats.

En primer lloc, amb prou feines s'aprecia la tendència alcista a molt llarg termini del preu real que caldria esperar de la seva condició de recurs exhaurible. Malgrat que no es mostri al primer gràfic, paga la pena assenyalar que, des del final del segle XIX (quan l'ús del petroli guanya rellevància) i fins al 1973 (data de l'embargament de l'OPEP com a resposta a la Guerra del Yom Kippur), el preu real va evolucionar de manera força estable dins una franja relativament estreta entre 12 i 35 dòlars del 2015. Aquest comportament quadra bé amb els trets del mercat durant aquella llarga etapa (que alguns anomenen l'«edat daurada» del petroli): sensació d'abundància, extracció fàcil (només cal pensar en els camps de Texas i dels països àrabs), regulacions estrictes encaminades a controlar el preu i predomini de contractes de llarga vigència entre les parts. El xoc del 1973 va comportar un canvi brusc cap a un nou règim, caracteritzat per la percepció de ser davant un recurs natural crític per al funcionament de l'economia mundial, amb riscos elevats en relació amb la continuïtat del subministrament, abocats a costos d'extracció creixents i, especialment preocupant, un horitzó més o menys llunyà, però inexorable, d'esgotament de les reserves (peak oil). No obstant això, la realitat ha ofert descobriments continus de nous jaciments, fins al punt que, contra el que s'esperava, les reserves provades extraïbles no han deixat de créixer durant aquestes quatre dècades. Primer, per la troballa de camps convencionals en nous enclavaments (Rússia, Veneçuela, Nigèria, etc.) i, després, gràcies als avanços en l'extracció de dipòsits no convencionals (aigües profundes, sorres bituminoses, shale oil, etc.). A més a més, tot i que l'explotació d'aquests dipòsits és molt més complexa, les millores tecnològiques i de processos han aconseguit contenir els costos sensiblement per sota del que es temia. Aquests factors expliquen l'absència d'una tendència alcista del preu real durant aquestes quatre dècades. A això s'ha afegit, més recentment, la qüestió del canvi climàtic, que, al capdavall, suscita una percepció creixent (entre productors i consumidors) que difícilment serà viable cremar totes les reserves conegudes de combustibles fòssils, la qual cosa significa que una bona part es podria quedar definitivament sota el sòl (stranded oil).

Si alguna cosa diferencia el comportament del preu real del cru des del 1973 en relació amb l'«edat daurada» és el gran augment de la inestabilitat. En efecte, el segon fet estilitzat destacable és la presència de dos grans moviments a mitjà termini (que podríem qualificar com supercicles) i el tercer és l'aparició de múltiples fluctuacions a curt termini.

La gestació dels dos supercicles s'explica raonablement bé a partir de la interacció de tres factors: com a rerefons, el desplegament perllongat d'una demanda de transport anormalment intensa; com a additiu, els canvis en el poder de mercat de l'OPEP, i, com a catalitzador, el joc de les elasticitats a curt i a mitjà termini. El primer supercicle és famós perquè l'inici de la seva fase alcista va tenir lloc de manera sobtada amb l'esmentat embargament del 1973, esdeveniment que va inaugurar una etapa durant la qual l'OPEP es va proposar i va aconseguir regular l'oferta (amb el reforç de la Revolució iraniana del 1978). Però la contribució de la demanda també va ser molt important: durant la segona meitat de les dècades de 1960 i 1970, va tenir lloc un formidable augment del parc d'automòbils als EUA i a Europa, alimentat pel desenvolupament de les classes mitjanes i per l'entrada en edat laboral de la generació del baby boom. De fet, aquest context de demanda estructural fort va facilitar la disciplina interna del càrtel. A més a més, atès que les elasticitats a curt termini van ser molt baixes, el preu es va disparar durant un temps per damunt del seu equilibri a llarg termini (amb el plus de l'impacte de la guerra entre l'Iran i l'Iraq el 1980). Però això mateix va plantar les llavors del moviment de retorn, ja que va introduir incentius per moderar el consum de combustible, per millorar l'eficiència dels motors, per buscar fonts alternatives i per buscar nous jaciments. Quan això va succeir i el preu va començar a baixar (amb el factor afegit de la Recessió Volcker del 1981 als EUA), l'OPEP va anar perdent disciplina i es va intensificar la caiguda del preu. Durant una temporada, l'Aràbia Saudita va intentar sostenir el preu sacrificant la producció, però, davant la constatació que els canvis en l'oferta i en la demanda serien duradors, el 1986 va renunciar a la seva obstinació i va provocar un important enfonsament del preu (que, en termes reals, va tornar al nivell previ al 1973).

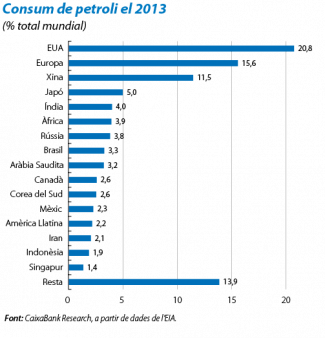

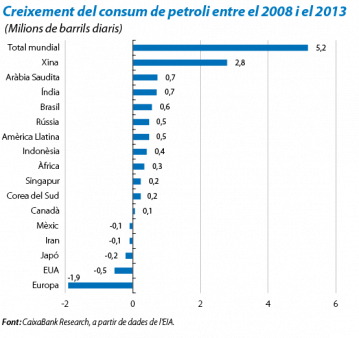

Després va començar una etapa esquitxada de fluctuacions a curt termini, però sense grans variacions a mitjà termini, fins al 2001, data en què podem situar l'inici del segon supercicle. Els paral·lelismes amb el primer són notables: la Xina va aportar la demanda extra i inesperada de combustible per a transport (vegeu el segon i el tercer gràfics), l'OPEP va recuperar una certa disciplina i les baixes elasticitats a curt termini van exercir el seu paper (amb el plus de l'efecte de la financerització especulativa de les primeres matèries en el marc de la bombolla financera del 2007). Però, un cop transcorregut una mica de temps (i després de la sacsejada de la Gran Recessió), es van activar de nou els incentius per a un augment de l'oferta a mitjà termini, en especial la recerca i la posada en producció de nous jaciments arran de la revolució del fracking i del shale oil. Aquest fenomen ja va ser ben perceptible cap al 2011-2012, període a partir del qual el preu real va començar un suau declivi. El 2014, la perspectiva de transformació i de desacceleració econòmica a la Xina va incrementar la pressió a la baixa. A partir d'aquí, es va repetir la pauta de l'inici dels vuitanta: l'OPEP va perdre de nou cohesió i, fins avui, no ha fet cap intent seriós de moderar l'oferta. De fet, més aviat s'aprecia una rivalitat aferrissada entre els seus membres per defensar la quota de mercat (sobretot, després de la represa de l'extracció a l'Iran). Un element transcendental ha estat l'estratègia de l'Aràbia Saudita, que, per a sorpresa de molts, va decidir, durant el 2014-2015, incrementar la producció, possiblement per la percepció que el shale oil i l'stranded oil no són fenòmens passatgers, sinó canvis estructurals al mercat del petroli.

Les fluctuacions a curt termini han presentat perfils variats pel que fa a la intensitat, la durada i la freqüència. La seva aparició ha estat fruit, en general, de dos tipus de causes. Primer, els conflictes geopolítics, com l'esmentada guerra entre l'Iran i l'Iraq entre el 1980 i el 1988, la invasió de Kuwait el 1991 o la Segona Guerra del Golf el 2003. Aquests esdeveniments han provocat repunts sobtats però relativament efímers, ja que no han causat talls perllongats en les cadenes d'extracció i de transport. De fet, el principal mecanisme pel qual han afectat el preu ha estat l'augment de la demanda per motiu de precaució. Segon, les variacions inesperades en el consum de combustibles vinculades al cicle macroeconòmic, com la recessió dels països occidentals el 1991-1992, la crisi asiàtica el 1997, la Gran Recessió el 2009 i la crisi dels països emergents el 2014-2015. Aquestes fluctuacions solen ser més llargues que les geopolítiques i adopten un patró comú: la caiguda inicial del preu desincentiva la inversió en l'exploració de nous pous i, al cap d'uns pocs mesos, la capacitat efectiva de producció disminueix a causa del declivi, de manera que, quan es recupera la demanda de combustibles, aflora una escassetat que es tradueix en repunts intensos del preu del cru.

En definitiva, en els últims anys, els factors a curt, a mitjà i, fins i tot, a llarg termini, i tant pel costat de l'oferta com de la demanda, han confluït com una tempesta perfecta sobre el preu del petroli. Després del seu ràpid enfonsament, ara cotitza a un nivell similar, en termes reals, al del període 1986-2001 i només una mica per damunt del prevalent durant l'«edat daurada». Aquest episodi ha estat, sens dubte, un dels més remarcables d'una vida ja prou agitada. El següent article d'aquest Dossier presenta algunes claus sobre els capítols que ens esperen d'ara endavant.

Departament de Macroeconomia,

Àrea de Planificació Estratègica i Estudis, CaixaBank