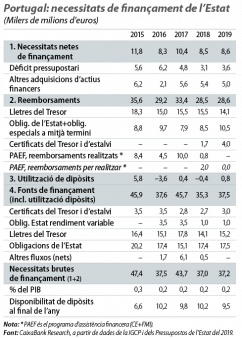

L’import del finançament brut que l’Estat ha de realitzar anualment inclou, de forma simplificada, l’import del dèficit de les Administracions públiques (diferència entre els ingressos i les despeses) i el deute que està previst que venci cada any.1 Des del 2015, primer any complet després del final del programa d’assistència financera a Portugal, l’Estat ha anat reduint de manera sostinguda les necessitats brutes de finançament, mitjançant un esforç de consolidació pressupostari, evident en la reducció del dèficit, i una gestió activa dels venciments i de la composició del deute directe de l’Estat. Per exemple, a través d’un bescanvi entre deute a curt termini (recomprat pel Tresor) i a llarg termini (emès pel Tresor), més emissions destinades al públic en general i l’amortització anticipada dels préstecs de l’FMI durant el programa d’assistència financera (el 83% del préstec de l’FMI ja ha estat reemborsat). De fet, aquesta gestió va permetre que, entre el 2015 i el 2018, les necessitats de finançament disminuïssin gairebé en 10.000 milions d’euros (prop del 20% de les necessitats de finançament brutes del 2015).

En la seva majoria, les necessitats de finançament se satisfan mitjançant l’emissió de deute a curt termini (Lletres del Tresor) i a llarg termini (Obligacions de l’Estat), amb un tipus d’interès fix i que és adquirit per inversors institucionals nacionals i internacionals. En els últims anys, el Tresor ha aprofitat l’entorn de tipus d’interès baixos propiciat per la política monetària no convencional del BCE per estendre la maduresa mitjana (la qual cosa atenua el risc de refinançament) i, alhora, reduir el cost de finançament del deute. En efecte, entre el 2012 i el 2017, la maduresa mitjana del deute va passar de 6,9 a 8,1 anys, al mateix temps que el seu cost de finançament va passar del 3,9% al 3,0%. En els últims anys, el Tresor també ha desenvolupat una estratègia de diversificació de les fonts de finançament, gràcies a la qual s’ha pogut observar un increment del deute adquirit per estalviadors particulars residents i s’ha afavorit una base d’inversors més àmplia i estable. Al mateix temps, el Tresor ha mantingut un matalàs de liquiditat significatiu (aproximadament, 10.000 milions d’euros en els últims anys), que ha permès una certa flexibilitat en la gestió del programa de finançament anual.

En aquest context, el 2019, l’Estat espera estabilitzar les necessitats brutes de finançament al voltant dels 37.000 milions d’euros mantenint una estratègia de finançament semblant: col·locació de deute al mercat minorista (l’11%) i en inversors institucionals, nacionals i estrangers. Entre aquests últims, destaca la intenció del Govern d’emetre 17.500 milions de Bons del Tresor, en un entorn que estarà marcat pel final de les compres netes d’actius per part del BCE. Aquest fet podria influir en el cost de finançament de Portugal,2 tot i que s’espera que l’augment sigui relativament moderat. Hi ha diversos factors que així ho suggereixen, entre els quals destaca que el BCE continuarà present als mercats durant un període llarg de temps en comprar actius per mantenir estable la dimensió del balanç (reinvertirà el principal dels bons que vagin vencent). D’acord amb el Banc de Portugal,3 aquestes reinversions faran que el BCE continuï absorbint una part del risc de durada4 (que, d’una altra forma, hauria de ser suportat pels inversors privats), la qual cosa continuarà exercint una pressió a la baixa i de manera persistent sobre els terminis més llargs.

De la cartera total de deute públic dels països de la zona de l’euro que es troba en el balanç del BCE, 116.800 milions d’euros vencerien el 2019 (aproximadament, el 54% de les compres de deute públic que haurà realitzat el BCE en el conjunt del 2018),5 la qual cosa confirma que l’Eurosistema continuarà tenint una presència important al mercat de renda fixa. Malgrat que no s’espera que el BCE compri bons portuguesos dins aquestes reinversions,6 la reinversió en deute d’altres països beneficiarà de forma indirecta el tipus d’interès del deute portuguès, limitarà l’oferta de deute públic disponible per a la compra per part dels inversors privats i, de retruc, mantindrà elevats els preus dels bons (i els tipus d’interès en nivells continguts). A més a més, específicament en el cas de Portugal, una part important dels títols de deute adquirits pel BCE en el marc de l’SMP7 venceran al llarg del 2019, la qual cosa obriria la possibilitat que el BCE pogués reinvertir aquests venciments de deute portuguès.8

A més de l’efecte favorable sobre els costos de finançament associats a la política de reinversions del BCE, hi ha altres factors que suggereixen que Portugal es continuarà beneficiant d’uns costos de finançament relativament baixos:

i) Totes les agències creditícies assignen una nota en grau d’inversió al deute sobirà de Portugal.

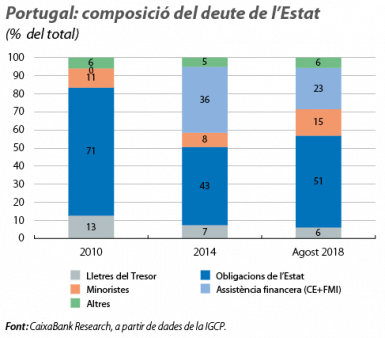

ii) Pes relativament reduït dels inversors estrangers privats en el deute públic portuguès. El deute en mans de no residents privats representa només el 13% del total (aquests inversors són més proactius en la gestió de les carteres i poden prendre decisions de desinversió més fàcilment); els no residents oficials (BCE i préstecs del Programa d’Assistència Econòmica i Financera) tenen el 39% del deute.

iii) Entre els residents, ha guanyat pes el deute col·locat al mercat minorista (aproximadament, el 15%), que és una base d’inversors més estable.

iv) Deute amb un venciment mitjà elevat (8 anys).

v) Manteniment d’un matalàs de liquiditat còmode (9.500 milions el 2019, aproximadament la meitat de les necessitats estimades per al 2019).

vi) Continuïtat de l’esforç de consolidació pressupostari i bon ritme de creixement de l’economia.

1. Les necessitats netes de finançament de l’Estat i els reemborsaments realitzats durant l’any. Les necessitats netes estan compostes pel dèficit pressupostari i per les adquisicions netes d’actius, una categoria que inclou, entre d’altres, les necessitats de finançament de les empreses públiques, les dotacions per al Fons de Resolució i les eventuals ajudes a la banca, no incloses en el dèficit.

2. L’estimació de Moody’s, que suggereix que el programa de deute públic va reduir el tipus d’interès del deute públic portuguès a 10 anys en 140 p. b., reflecteix que les polítiques del BCE han tingut un impacte significatiu sobre els costos de finançament de Portugal (vegeu «Moody’s: Impact of ECB stimulus on 10-year bond yields is biggest for euro area periphery», desembre del 2017).

3. Butlletí Econòmic (2018), «Política monetària a la zona de l’euro: decisions recents i perspectives futures», octubre.

4. El risc de durada fa referència a la prima de risc exigida pels inversors per l’exposició a títols amb un venciment més llarg.

5. Fins al setembre, les compres van assolir els 186.900 milions d’euros (acumulats el 2018). Amb la reducció de les compres mensuals de 15.000 milions d’euros en l’últim trimestre de l’any, s’estima que el valor de les compres de deute públic totals realitzades el 2018 per part del BCE serà, aproximadament, de 218.000 milions d’euros.

6. Dins el programa de compra d’actius de deute públic (PSPP), el BCE només té en balanç deute públic portuguès que venç a partir del 2020.

7. Securities Markets Programme, programa de compra de deute públic per part del BCE en mercats secundaris, vigent entre el 2010 i el 2012. Segons els estats comptables del BCE del 2017, el valor nominal dels títols de deute públic portuguès pujava a 7.300 milions i tenia un venciment mitjà de 2,3 anys.

8. No obstant això, el BCE encara no ha concretat els detalls sobre l’estratègia de reinversió dels venciments i si aquesta estratègia afectarà només els actius del programa PSPP o pot incloure actius comprats en altres programes.