Credibilitat internacional, clau per al nou sexenni mexicà

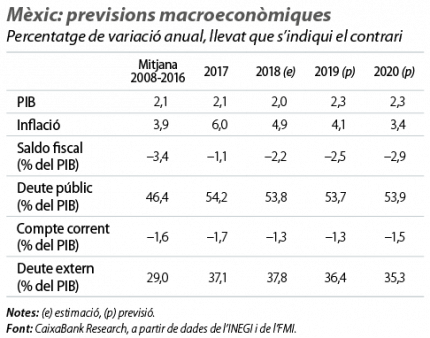

Mèxic és un emergent sui generis. Se situa entre els emergents amb una renda per capita relativament més elevada. Té una part qualitativament important del seu teixit industrial i dels serveis notablement integrada en l’economia global. Aquest segment de l’economia mexicana, a més a més, es beneficia d’un capital humà homologable al de molts països avançats. Pel que fa a l’àmbit financer, el seu grau de profunditat de mercat i d’integració també és més elevat que el de la majoria d’emergents. Ha estat ambiciós a l’hora de plantejar reformes estructurals (tot i que, certament, els resultats s’han situat per sota del que seria desitjable). I, finalment, ha fet gala de dues premisses clau en la política econòmica: ortodòxia de les finances públiques i política monetària independent, que s’han traduït en un nivell de desequilibris macroeconòmics comparativament baix en relació amb altres emergents. Aquesta combinació ha situat el país en una posició millor a la del passat per enfrontar-se a shocks adversos.1

Malgrat aquesta posició de partida favorable, el notable canvi polític que se li pressuposa al nou sexenni presidencial (2010-2024), sota el lideratge d’Andrés Manuel López Obrador, i unes relacions amb els EUA més incertes que en el passat han generat dubtes sobre quines són les autèntiques perspectives del país en els propers anys i, en particular, si, en un moment en què l’entorn global es comença a tornar més exigent, l’economia serà capaç de trampejar la situació sense problemes. Principalment, atesa la importància que té el context global per a Mèxic, és especialment important valorar si la seva economia és vulnerable a tres possibles shocks d’origen mundial: una desacceleració més intensa del que es podria esperar als EUA,2 una evolució del petroli significativament inferior a la prevista3 i un enduriment de les condicions financeres globals més intensa del que es contempla en l’actualitat.4

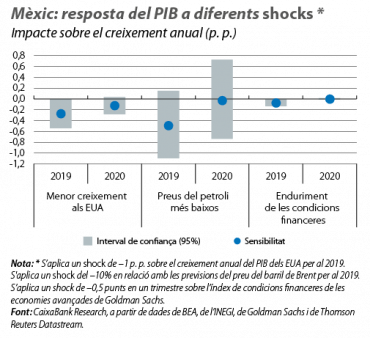

Pel que fa al primer d’aquests efectes, és sabut que l’economia mexicana està molt integrada amb la nord-americana, de manera que caldria esperar un significatiu efecte negatiu d’un shock advers als EUA. Segons estimacions pròpies, i com s’aprecia al segon gràfic, si, el 2019, el creixement als EUA fos 1 p. p. inferior a l’esperat, el creixement mexicà passaria del 2,3% estimat per CaixaBank Research al 2,0% el 2019 i del 2,3% al 2,2% el 2020.

Un segon shock rellevant derivaria d’una evolució del preu del petroli substancialment inferior a l’esperada. Si el preu del cru, en la mitjana del 2019, fos el 10% inferior a les previsions, les relacions històriques suggereixen que el creixement mexicà seria 0,5 p. p. inferior a l’escenari central per a enguany, mentre que no es veuria afectat el 2020. Com es pot apreciar, es tracta d’un impacte elevat per al 2019, però és probable que, d’acord amb les dades històriques, l’estimació l’estigui sobreestimant en certa mesura, ja que, en els últims anys, la importància del petroli en l’economia s’ha reduït.5

Un últim shock vindria generat per un enduriment sobtat de les condicions financeres. Així, si, al començament d’enguany, es tensionessin les condicions financeres dels països avançats en 0,5 punts (una mica per damunt del nivell registrat durant l’episodi conegut com taper tantrum del maig del 2013, per exemple), el creixement mexicà per al 2019 seria 0,1 p. p. inferior al previst en l’escenari central.6 A diferència del que succeeix amb el petroli, en què la relació històrica pot estar sobreestimant, en certa mesura, l’impacte, cal considerar que, atesa l’evolució atípica de les condicions financeres en els anys de l’expansió quantitativa dels bancs centrals dels països avançats, és possible que s’estigui infravalorant l’efecte final.7

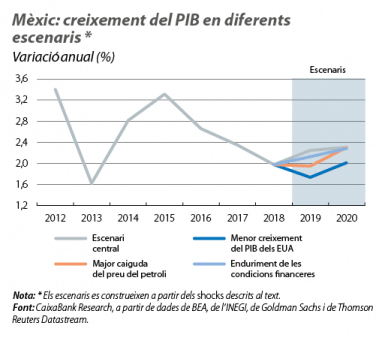

La informació que aporta l’exercici economètric anterior permet construir uns escenaris alternatius a les previsions centrals (vegeu el tercer gràfic). En concret, tenint en compte els biaixos d’infraestimació o de sobreestimació esmentats més amunt, ens acostem cap a la banda corresponent de l’interval de confiança per corregir aquest biaix. Així, per elaborar l’escenari de desacceleració nord-americà, es considera que el shock sobre el creixement dels EUA aniria acompanyat, probablement, d’un cert repunt de la volatilitat financera a nivell mundial, de manera que l’impacte sobre Mèxic seria una mica més significatiu que la sensibilitat comentada anteriorment. En concret, en aquest escenari, un drenatge de creixement per a Mèxic més raonable seria de –0,5 p. p. el 2019 i de –0,3 p. p. el 2020. En un segon escenari de caiguda del preu del petroli, l’esmentada pèrdua d’importància del sector petrolier suggereix que la sensibilitat seria una mica menor i que el creixement es reduiria en 0,3 p. p. el 2019 i no variaria el 2020. Finalment, en un tercer escenari d’enduriment de les condicions financeres globals, l’impacte sobre el creixement mexicà del 2019 seria de –0,1 p. p. En definitiva, l’impacte negatiu dels tres shocks, sense ser enorme, tampoc és menyspreable, ja que podria situar el creixement (en especial si es combinessin diversos shocks) sensiblement per sota del registre a llarg termini (el 2,5% en la mitjana anual de les dues últimes dècades).

Malgrat l’origen extern d’aquests shocks, contenir els possibles efectes negatius dependrà molt de la capacitat mexicana de mantenir la credibilitat internacional, que, en l’actualitat, és alta i superior a la de gairebé qualsevol altre emergent. Tal com s’esmentava en la introducció, el país ha fet gala d’una política fiscal raonablement ortodoxa i d’una política monetària independent, dos elements que han dotat el país d’una àncora d’estabilitat important i que han facilitat un quadre macroeconòmic raonablement sanejat. Per tot plegat, és clau que les decisions de política econòmica del nou Govern mantinguin la reputació sense erosions.

En aquest sentit, les primeres decisions adoptades suggereixen que el nou Govern és sensible a aquestes necessitats i que, més enllà de l’estil comunicatiu i d’alguna qüestió potser més controvertida (com un possible canvi en la regulació de les comissions bancàries, l’augment del salari mínim o la suspensió del nou aeroport de Ciutat de Mèxic), preval una orientació pragmàtica. En particular, els inversors han rebut de forma positiva el projecte de pressupost, per moltes de les mesures que es contemplen i perquè parteix d’unes previsions macroeconòmiques similars a les considerades pel consens d’analistes. Així, es preveu que, el 2019, s’assolirà un superàvit primari de l’1% del PIB (una mica superior a l’estimat per al 2018, que és del 0,8%), un objectiu ambiciós i que ajudarà a estabilitzar el deute públic, i un dèficit total del 2,5% del PIB. Tot i que potser la contenció de les despeses corrents planejada sembla una mica optimista, com tampoc no es pot descartar que hi hagi alguna desviació en matèria d’ingressos, els traços essencials del pressupost han allunyat (o potser només els han ajornat, ja es veurà quan avanci l’execució pressupostària) els riscos a una ampliació excessiva de la despesa derivada de diferents transferències socials anunciades durant la campanya electoral i abans de la presa de possessió del nou Govern.8 En definitiva, un senyal important en la direcció adequada de refermar el compromís de Mèxic amb l’estabilitat macroeconòmica. El país s’hi juga molt, i començar el partit amb el plantejament adequat era clau.

1. Per exemple, l’enduriment apreciable de la política monetària ha col·locat el país en una situació de poder afrontar en el futur, si fos necessari, baixades del tipus de referència, una tessitura de la qual no es beneficien molts altres emergents. Igualment, el marge de la política fiscal també és superior al d’altres economies, la capacitat contracíclica de les quals es veu limitada pel desequilibri fiscal.

2. Els EUA representen el 80% de les exportacions de Mèxic.

3. La producció de petroli va representar el 3,4% del PIB mexicà al final del 3T 2018.

4. Estimem un vector autoregressiu per al PIB dels EUA i de Mèxic, el preu del barril de Brent, l’índex de condicions financeres de les economies avançades i el tipus de canvi mexicà en relació amb el dòlar. S’utilitzen dades trimestrals des del 2T 2003.

5. Com ho il·lustra el fet que la seva producció hagi passat del 7,4% del PIB el 2008 al 3,4% en el 3T 2018. Típicament, un shock d’aquestes característiques es podria materialitzar a través de Pemex, la reducció d’ingressos de la qual podria acabar comportant uns ingressos fiscals més baixos i podria afectar la percepció de risc sobirà.

6. Cal assenyalar que, a causa de les particularitats mexicanes presentades, les condicions financeres del país es correlacionen de forma elevada amb les dels avançats i no tant amb les dels emergents.

7. Des del 2009, s’ha observat una menor sensibilitat de la volatilitat del creixement del PIB de les economies emergents a les condicions financeres de les economies avançades.

8. L’augment de transferències de diferents nous programes ha estat compensat per la reordenació de molts programes preexistents, que es tanquen.