Creixement global significatiu, però amb riscos a la baixa persistents

Lleugera revisió a la baixa de les previsions de creixement mundial. Aquesta revisió es basa en la suau moderació dels indicadors d’activitat global, com l’índex de sentiment empresarial (PMI) compost global, que es manté en zona clarament expansiva (per damunt dels 50 punts), tot i que va tornar a disminuir per tercer mes consecutiu, fins a situar-se en els 52,8 punts al setembre. Una reculada que s’ha donat tant per a l’agregat de les economies emergents com per al de les avançades. L’escenari de CaixaBank Research s’ha ajustat a aquesta moderació amb una lleugera revisió a la baixa (1 dècima) en les xifres de creixement global per a enguany i per a l’any vinent, tot i que es continua projectant un avanç en nivells sòlids (el 3,7% el 2018 i el 3,6% el 2019). De la mateixa manera, l’FMI, en l’actualització recent de l’Informe de Perspectives Globals (World Economic Outlook, en anglès), també ha reduït les previsions de creixement mundial (fins al 3,7% per al 2018 i el 2019) i ha mantingut un balanç de riscos esbiaixats a la baixa. La revisió del Fons representa, en gran part, un menor creixement previst entre els emergents i és el resultat de dues tendències oposades: mentre la recuperació del petroli justifica la millora de les perspectives dels exportadors energètics, altres emergents veuran penalitzat el creixement futur a causa de l’escalada de les tensions comercials a nivell mundial (l’FMI esmenta, explícitament, la Xina i l’Índia). Un cas a part són els emergents, que, a més de patir la combinació de tendències globals poc propícies (enduriment de les condicions financeres mundials, tensions geopolítiques i efectes de la guerra comercial), exhibeixen febleses idiosincràtiques (per exemple, l’Argentina, Turquia i l’Iran).

Els riscos a la baixa es mantenen presents. En el pla comercial, en les últimes setmanes, i malgrat el desenvolupament positiu que va representar l’acord entre els EUA, Mèxic i Canadà per reformar el tractat comercial entre els tres països (NAFTA abans i ara USMCA), les tensions comercials entre els EUA i la Xina continuen ben presents. Malgrat que no pensem que la intensificació de les sancions aranzelàries entre els dos països pugui desembocar en una guerra comercial a escala mundial en tota regla, els riscos han augmentat de forma considerable en els últims mesos. En aquest sentit, les eleccions legislatives midterms nord-americanes (el 6 de novembre) poden jugar un paper important en l’evolució d’aquestes tensions. Si els republicans en surten reforçats, Trump ho podria veure com un suport a la seva política comercial i continuar imposant sancions. Si, en canvi, els demòcrates recuperen la Cambra dels Representants de manera contundent, el president podria optar per recalibrar la política comercial. No en va, el 56% dels nord-americans creuen que els acords de lliure comerç han estat positius per al país en el seu conjunt. Tot i que aquest percentatge és considerablement inferior entre els votants republicans (el 43%), ha tendit a augmentar de manera significativa en els últims anys (segons una enquesta del Pew Research Center).

A Europa, els factors geopolítics dominen el mapa de riscos. En concret, en la reunió del Consell Europeu de mitjan octubre, el Regne Unit i la UE no van aconseguir arribar a un acord de sortida que permeti fer efectiu, a partir del proper 29 de març, l’acord de transició tancat anteriorment i segons el qual el Regne Unit continuarà al mercat únic i a la unió duanera fins al final del 2020. Tot i que preveiem que, efectivament, s’assolirà un acord de sortida, és probable que la seva formalització s’ajorni més del desitjat, ja que s’estima que el procés de ratificació de l’acord al Regne Unit serà complicat. Per la seva banda, Itàlia ha copat l’atenció durant aquestes últimes setmanes, ja que el nou pressupost públic per al 2019 comporta una desviació significativa de l’objectiu acordat prèviament amb Brussel·les al maig (d’un dèficit del 0,8% del PIB al 2,4%). Aquest canvi dificulta la correcció de l’elevat deute públic italià (superior al 130% del PIB) i genera tensions amb Brussel·les. De fet, la Comissió Europea ja ha manifestat formalment el rebuig a aquesta proposta, atès que considera que infringeix seriosament les normes fiscals de la UE, i ha donat a Itàlia un termini de tres setmanes (fins a mitjan novembre) per revisar-la.

ZONA DE L’EURO

A la zona de l’euro, el creixement del PIB va decebre en el 3T 2018 en situar-se clarament per sota del que esperava el conjunt d’analistes. En concret, el PIB va avançar el 0,2% intertrimestral en el 3T (l’1,7% interanual), la qual cosa representa una desacceleració en relació amb la primera meitat de l’any (quan va avançar el 0,4% intertrimestral). Entre els països dels quals disposem de dades, va haver-hi llums i ombres. En concret, va destacar en positiu França, amb un creixement del 0,4% intertrimestral i de l’1,5% interanual en el 3T (el 0,2% intertrimestral i l’1,7% interanual en el 2T 2018). En canvi, Itàlia va decebre amb un avanç intertrimestral nul i amb un creixement interanual del 0,8% (el 0,2% intertrimestral i l’1,2% interanual en el 2T 2018). Pel que fa a Alemanya, tot i que encara no coneixem les dades del PIB, tot sembla indicar que la seva economia s’ha vist llastada de forma temporal per la nova normativa sobre vehicles, que va entrar en vigor l’1 de setembre i que introdueix una regulació més estricta sobre les emissions contaminants.

Els primers indicadors de sentiment econòmic apunten al manteniment d’un creixement més moderat en l’últim trimestre de l’any. En particular, l’índex PMI compost per al conjunt de la zona de l’euro (que mesura el sentiment empresarial) va caure fins als 52,7 punts a l’octubre, el nivell més baix dels dos últims anys, tot i situar-se en zona expansiva. El descens va ser propiciat per la desacceleració (esperada) de les exportacions, en produir-se en un entorn de persistents tensions comercials. Així mateix, la normativa sobre els vehicles també pot haver contribuït a aquest registre més baix. Per la seva banda, l’índex de confiança del consumidor va repuntar lleugerament a l’octubre fins als –2,7 punts, un registre similar a la mitjana del 2017 (–2,5 punts).

ESTATS UNITS

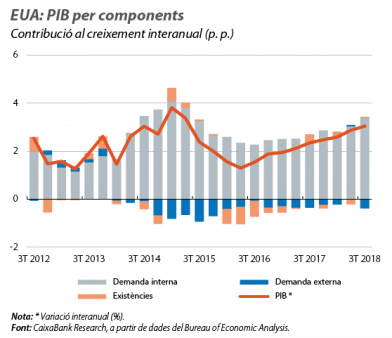

Les dades de creixement del 3T corroboren la bona marxa de l’economia nord-americana. En concret, el PIB va avançar un sòlid 0,9% intertrimestral (el 3,0% interanual). L’avanç ha sorprès en positiu, en especial davant el creixement del 2T (l’1,0% intertrimestral), ja molt elevat. Per components de demanda, el fort ritme de creixement va rebre el suport, en bona part, de l’avanç del consum privat, de la gran contribució positiva del component d’existències i del consum públic (davant l’increment de la despesa pública aprovat al febrer al Congrés nord-americà). Aquests elements van compensar la caiguda de les exportacions i de la inversió residencial. D’altra banda, cal destacar la feblesa de la inversió empresarial, en especial en equipaments, malgrat que s’hauria d’haver vist beneficiada per la nova fiscalitat (retallada impositiva i més incentius fiscals a la inversió). En aquest sentit, l’esvaïment gradual de l’estímul fiscal contribuirà a moderar el creixement del PIB el 2019.

Les bones dades del mercat laboral i de la inflació no han de generar complaença. Malgrat la lleugera moderació en la inflació general del setembre, tant la general com la subjacent es van mantenir en nivells ferms (en el 2,3% i en el 2,2%, respectivament). En un entorn de creixements notables i amb un mercat laboral proper a la plena ocupació (la taxa d’atur es va situar en el 3,7% al setembre, el nivell més baix des del 1969), els riscos de sobreescalfament no són menyspreables. En aquest sentit, l’escenari de CaixaBank Research preveu que la Reserva Federal continuarà normalitzant la política monetària per contenir aquests riscos amb una nova pujada enguany i dues més al llarg del 2019. Això situaria el tipus de referència en l’interval 2,75%-3,00% al final del 2019.

EMERGENTS

A la Xina es confirma la desacceleració de l’economia. En concret, el PIB de la Xina va créixer el 6,5% interanual en el 3T i, tot i que es tracta d’un ritme de creixement notable, se situa 2 dècimes per sota de l’avanç del trimestre anterior i confirma que el país es desaccelera. De fet, l’índex d’activitat de CaixaBank Research per a l’economia xinesa suggereix que l’alentiment podria ser una mica més clar del que suggereixen les dades oficials de PIB. De cara als propers trimestres, preveiem que l’economia asiàtica es continuarà desaccelerant, malgrat que ho farà de forma gradual. Per tant, és probable que el Govern xinès mantingui algunes de les mesures d’estímul ja implementades (per exemple, les reduccions en els requisits de capital dels bancs).

A Llatinoamèrica, les dues principals economies discorren per camins diferents. Al Brasil, la incertesa continuarà pesant sobre el creixement econòmic. La victòria de Bolsonaro pot oferir una agenda reformista moderada amb la finalitat de corregir el fort desequilibri dels comptes públics brasilers, tot i que serà difícil que es duguin a terme canvis més ambiciosos, a causa de la fragmentació política en el poder legislatiu (vegeu el Focus «Les finances públiques, el taló d’Aquil·les de l’economia brasilera», en aquest mateix Informe Mensual). Per la seva banda, a Mèxic, el PIB del 3T va avançar un considerable 0,9% intertrimestral (el 2,6% interanual) i va deixar enrere alguns trimestres d’una certa feblesa, propiciada per la incertesa política i comercial.