Els mercats financers completen un semestre de contrastos

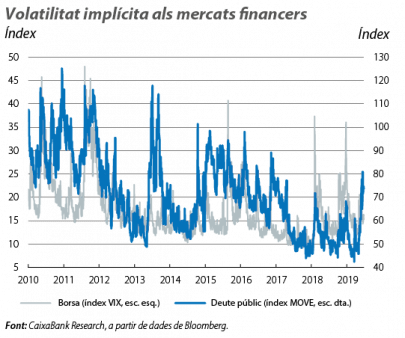

Borses a l’alça, tipus en mínims i bancs centrals a escena per tancar un semestre agitat. Al juny, els mercats financers van tancar amb to constructiu un semestre marcat per la successió de períodes de calma i episodis d’aversió al risc i de volatilitat. En concret, després d’un final del 2018 amb fortes pèrdues borsàries i amb caigudes dels tipus d’interès, en els primers mesos del 2019, els mercats van exhibir una dinàmica constructiva, amb el suport de la reconducció de les tensions comercials, de la frenada en l’enduriment de la política monetària dels principals bancs centrals i d’unes dades econòmiques favorables. No obstant això, la placidesa i els forts avanços borsaris registrats van virar bruscament al maig, quan es van trencar les negociacions comercials entre els EUA i la Xina i es van despertar de nou els temors a una desacceleració intensa de l’economia mundial. Aquest gir va desembocar en un repunt de l’aversió al risc i en les consegüents caigudes borsàries i en l’enfonsament dels tipus d’interès. En aquest context, al juny, els principals bancs centrals van obrir la porta a relaxar la política monetària com a mesura preventiva per combatre la intensificació dels riscos sobre l’activitat econòmica. Malgrat que aquests missatges van ser rebuts amb una recuperació del sentiment als mercats, les cotitzacions financeres reflecteixen l’expectativa d’una política monetària molt més acomodatícia del que assenyalen en l’actualitat els bancs centrals, un desajustament que pot generar nous episodis de volatilitat en els propers trimestres.

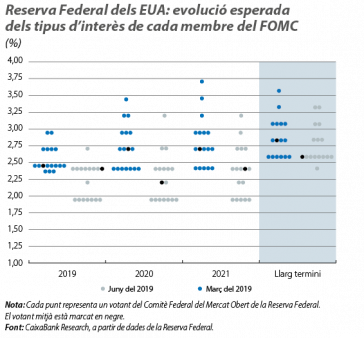

La Fed obre la porta a una baixada dels tipus d’interès. En la reunió del juny, la Fed va presentar una valoració positiva de l’economia nord-americana i va reiterar unes perspectives favorables per a l’escenari econòmic a mitjà termini. Així, va mantenir els tipus d’interès de referència en l’interval 2,25%-2,50%. No obstant això, els membres de la Fed van posar més èmfasi en la persistència i en la intensificació dels riscos (com el repunt de les tensions comercials o la incertesa que envolta la desacceleració de l’economia global). Amb aquestes preocupacions, i atès que les pressions inflacionistes continuen sent moderades, la Fed va obrir la porta a una baixada dels tipus d’interès de referència en els propers mesos, en afirmar que està preparada per oferir nous estímuls si els riscos continuen afectant negativament la confiança econòmica. En concret, en la reunió, també es va presentar l’actualització trimestral de les previsions macroeconòmiques, en què, malgrat no fer canvis gaire rellevants en les projeccions d’activitat i d’inflació, es va observar una forta rebaixa de les previsions de tipus d’interès: ara gairebé la meitat dels membres de la Fed preveuen com a mínim una baixada de tipus enguany (vegeu el segon gràfic). Així, en les cotitzacions financeres, es reflecteix una probabilitat del 100% que la Fed redueixi en 25 p. b. els tipus d’interès al juliol. Malgrat que aquesta expectativa és coherent amb les pistes que ha donat la Fed, les cotitzacions financeres van més enllà i apunten, amb una probabilitat elevada, al fet que, cap al final del 2020, s’hauran rebaixat els tipus al voltant de 100 p. b. (una senda de reduccions molt més agressiva que la que reflecteixen les expectatives dels membres de la Fed).

El BCE emfatitza les incerteses i accentua el missatge acomodatici. Igual que la Fed, en la reunió del juny, el BCE va mantenir una visió relativament positiva de l’escenari a mitjà termini, però, ateses la persistència i la intensificació dels riscos, va recalcar la necessitat de preservar un entorn financer acomodatici que doni suport a la demanda domèstica i a la inflació. Així, el BCE va reiterar que continuarà present als mercats per un període llarg de temps mitjançant les reinversions d’actius, va ajornar la data orientativa per a la primera pujada de tipus fins al desembre del 2020 i va concretar un cost per a la nova ronda d’injeccions de liquiditat al sector financer (les anomenades TLTRO, que començaran al setembre) lleugerament més favorable del que s’anticipava (oscil·larà entre el tipus refi +10 p. b. i el tipus depo +10 p. b., en funció del compliment de certs objectius de concessió de crèdit). És més, uns dies després, en la conferència anual del BCE a Sintra (Portugal), el president Mario Draghi va fer un pas més i va afirmar que, si els riscos no disminueixen, el BCE haurà d’intensificar l’estímul monetari. En concret, Draghi va apuntar que el BCE pot tornar a ajornar la primera pujada dels tipus o, fins i tot, reduir els tipus d’interès (fet que, possiblement, estaria vinculat a mesures que mitiguin els potencials efectes adversos dels tipus d’interès negatius) i/o reprendre les compres netes d’actius.

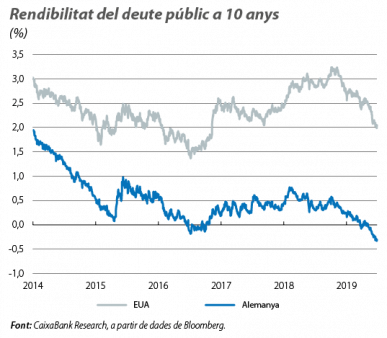

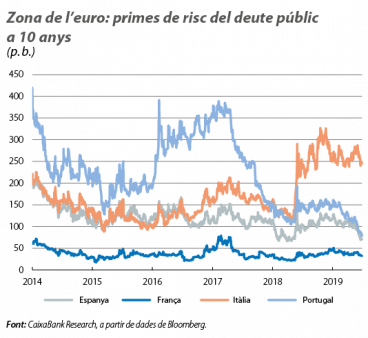

Els tipus sobirans es mantenen en nivells mínims. Els missatges acomodaticis dels bancs centrals van dur els tipus d’interès sobirans a disminuir encara més (després d’haver tocat mínims ja al maig, arran de la creixent aversió al risc i de la consegüent demanda d’actius considerats segurs). En concret, els tipus d’interès sobirans a 10 anys dels EUA i d’Alemanya van disminuir una mica més de 10 p. b., fins al 2,0% (nivell no vist des del final del 2016) i el –0,3% (mínim històric), respectivament. Per la seva banda, les primes de risc de la perifèria de la zona de l’euro es van reduir notablement i la rendibilitat del deute a 10 anys a Espanya i a Portugal es va situar per sota del 0,4% i del 0,5%, respectivament. Així mateix, el diferencial d’Itàlia també va flexionar a la baixa, tot i que continua en cotes substancialment més elevades que les de les economies veïnes.

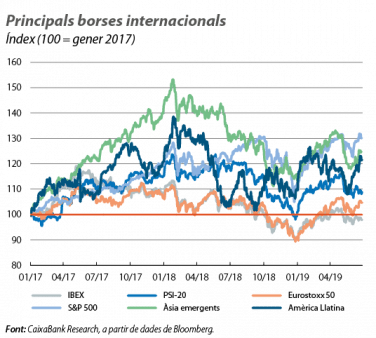

Les borses repunten. Després de patir pèrdues substancials al maig, els principals índexs borsaris van avançar de forma sostinguda al juny, esperonats pels missatges acomodaticis dels bancs centrals i per un optimisme moderat sobre la trobada entre els presidents dels EUA i de la Xina a la cimera del G-20 del final del mes. Així, als EUA, l’S&P 500 va augmentar el 6,9% i, a Europa, l’Eurostoxx 50 es va revalorar el 5,9%, amb avanços més sostinguts al nucli (el +5,7% el DAX alemany i el +6,4% el CAC francès) que a la perifèria (el +2,2% l’Ibex 35 i el +1,9% el PSI-20). Per la seva banda, al bloc emergent, l’índex MSCI per al conjunt dels emergents va registrar un ascens proper al 6%.

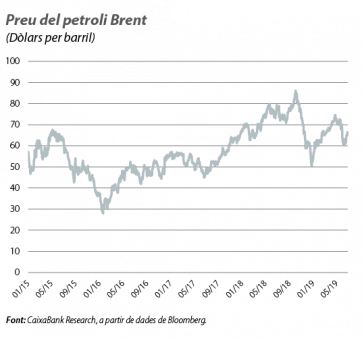

El petroli es consolida en els 65 dòlars. En el context de recuperació del sentiment inversor, i mentre s’espera la confirmació per part de l’OPEP i dels seus socis de l’extensió de les retallades a la producció de cru a la segona meitat de l’any, el preu del barril de Brent va fluctuar al voltant dels 65 dòlars i va patir alguns vaivens per les tensions entre els EUA i l’Iran (amb declaracions creuades sobre el sabotatge de petroliers que navegaven per l’estret d’Ormuz, enclavament estratègic pel qual es transporta el 20% del petroli mundial).