Fusions i adquisicions empresarials: l'onada torna a créixer

Les operacions de fusions i adquisicions empresarials augmenten a nivell global. Es tracta d'una altra peça que s'afegeix, i ho fa amb molta força, al procés de reactivació dels mercats financers internacionals després de les crisis del 2008-2012. Diverses condicions propiciatòries hi conflueixen: la millora de l'entorn macroeconòmic, la bona marxa de les borses, la reducció dels costos de finançament i l'excés de liquiditat atresorat per nombroses companyies durant els anys de crisi (atesa l'escassa inversió). En última instància, les forces impulsores de les fusions i adquisicions (M&A, per les sigles en anglès) remeten a les motivacions de les parts implicades. Pel que fa a l'empresa compradora, l'establiment d'objectius d'increment de la dimensió o el reposicionament als mercats (amb freqüència, en clau internacional). I, de part de l'empresa adquirida, el desig dels accionistes de monetitzar el valor de la seva participació o de diversificar els riscos (circumstància clara en el cas de les empreses familiars).

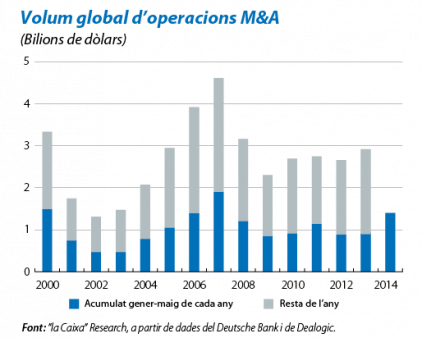

Les xifres registrades entre el gener i el maig d'enguany són eloqüents: segons el còmput de Thomson Reuters Datastream, el valor total de les operacions d'M&A globals (anunciades, en fase de negociació i acabades) ha superat el bilió de dòlars. Des que, el 1980, l'entitat va començar a recollir dades, és la tercera ocasió en què se supera la barrera del bilió durant períodes anàlegs de l'any, la qual cosa representa un creixement superior al 50% en relació amb el ritme del 2013, i la seva projecció per al conjunt de l'exercici significaria l'apropament als rècords del 2006-2007. Per àrees geogràfiques, els EUA lideren l'activitat amb el 51% del volum total, seguits d'Europa amb el 24% i d'Àsia-Pacífic amb el 16%. Aquestes dues últimes regions van guanyant pes de forma gradual, i, en el cas d'Àsia, les xifres se situen gairebé el 70% per damunt de les del 2013. Això guarda relació amb l'auge de les operacions cross-border, en les quals les companyies involucrades procedeixen de diferents països. Aquesta tipologia va experimentar un fort increment el 2014 (de l'ordre del 80% interanual), gràcies a un fenomen que cal tenir en compte: empreses de països emergents que busquen objectius en altres països emergents. En mercats amb un potencial elevat de creixement, com Turquia i Vietnam, això és ben visible. A nivell sectorial, tot i que s'han produït operacions significatives a tots els sectors, l'activitat més intensa s'ha concentrat en companyies de mitjans de comunicació i entreteniment, del sector immobiliari, de l'energia i de la tecnologia. Un altre tret distintiu d'enguany és el domini de les megaoperacions, entre les quals n'hi ha algunes de veritablement impactants. Aquesta circumstància és clau per aconseguir els volums esmentats més amunt, ja que, de fet, en el recompte del nombre d'acords, la xifra és similar a la del 2013.

Sembla que la crisi financera ha introduït alguns paràmetres nous a l'hora de dur a terme les adquisicions. El principal canvi s'observa en el terreny del finançament. Tot i que, durant els quatre primers mesos del 2007, més del 70% de les transaccions es van realitzar exclusivament a través de préstecs sindicats, el 2014, aquesta xifra no arriba al 50%. En contraposició, en l'actualitat, el nombre d'operacions sufragades amb accions de la pròpia companyia adquirent se situa en el 20%. Així mateix, una modalitat que guanya pes és el finançament mixt, que combina el crèdit i l'emissió de bons d'alt risc (high-yield, amb rating de bo porqueria). Segons Barclays, des del començament de l'any, un ampli grup de companyies europees ha col·locat 15.000 milions d'euros en deute d'aquest tipus per finançar operacions d'M&A, enfront dels 9.600 milions d'euros emesos en tot el 2013.

Aquesta última dada convida a la reflexió. És ben sabut que, al llarg de la història, l'activitat d'M&A s'ha presentat en forma d'onades i no de manera gradual. Són menys conegudes les raons precises del comportament a cada moment. Sens dubte, hi tenen un paper fonamental factors com l'entorn econòmic, les innovacions tecnològiques o els canvis reguladors. Però també hi incideixen aspectes més difícils de valorar, com les condicions de liquiditat o l'apetència pel risc. En aquest sentit, les condicions actuals, creades per les polítiques monetàries ultralaxes dels principals bancs centrals, hi tenen una certa influència, ja que faciliten l'emissió de bons high yield o d'accions pròpies per finançar adquisicions. A llarg termini, els efectes, tant particulars com col·lectius, dependran de l'eficiència de les noves combinacions empresarials. Confiem, per tant, que el clima d'exuberància que es comença a percebre sigui racional en termes de l'anàlisi de les operacions per part dels gestors corporatius.