Deute a ultrallarg termini: l'arbre que oculta el bosc

En els últims mesos, diversos països europeus han emès bons a ultrallarg termini, és a dir, amb un venciment superior a 30 anys. Des del començament del 2016, França, Bèlgica i Espanya han col·locat títols a 50 anys i Irlanda i Bèlgica han emès bons a 100 anys.

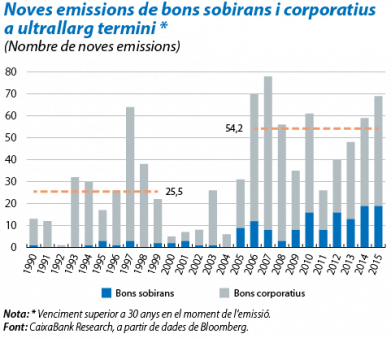

L'emissió de bons a ultrallarg termini no és una pràctica nova al mercat de renda fixa ni està reservada als emissors sobirans: al començament dels anys noranta, grans empreses nord-americanes, com Disney o Coca-Cola, van emetre deute a 100 anys i, més recentment, Petrobras o la francesa EDF s'han unit al club dels emissors de bons centenaris. No obstant això, des de la meitat dels anys 2000, hi ha hagut un augment significatiu d'aquest tipus d'emissions, el nombre mitjà anual de les quals va passar de gairebé 25 als anys noranta a més de 54 entre el 2006 i el 2015.

Des del punt de vista de l'emissor, col·locar referències a molt llarg termini té un avantatge evident: en disminuir la proporció de deute amb un venciment a curt termini, permet reduir el risc de refinançament. A més a més, en el context actual de rendibilitats en mínims històrics i de primes de termini molt reduïdes (situació que es reflecteix en l'aplanament de la corba de tipus d'interès), el finançament a molt llarg termini comporta per a l'emissor un cost addicional relativament modest. Per exemple, la col·locació de bons a 50 anys per 3.000 milions d'euros al maig per part d'Espanya va implicar un cost (TIR) del 3,4% anual, només 51 p. b. més que el cost de finançament a 30 anys.

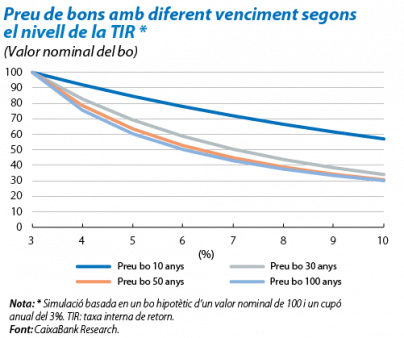

Des del punt de vista de l'inversor, comprar un bo amb un venciment que supera l'esperança de vida als països més avançats pot semblar, a priori, estrany. Però el deute a 50 o a 100 anys dóna més rendibilitat que els bons a 30 sense que augmenti de manera significativa el risc de tipus d'interès, és a dir, el risc que implica una variació de la TIR sobre el preu del bo. Això és degut al menor impacte que té un canvi del tipus d'interès sobre el preu d'un bo de més de 30 anys (vegeu el segon gràfic). Així, davant un nivell d'incertesa i un risc de tipus d'interès similars, les referències a ultrallarg termini tenen una rendibilitat més atractiva que les de 30 anys.

La demanda recent i relativament elevada d'aquests bons respon també a factors conjunturals. En un entorn de tipus molt baixos, allargar els terminis d'una inversió és una de les estratègies per aconseguir una major rendibilitat. Per a alguns inversors, com les asseguradores o els fons de pensions, per qüestions reguladores aquesta estratègia és preferible a invertir en deute amb menor qualificació creditícia. Així mateix, el posicionament dels inversors que anticipen una possible ampliació del ventall dels bons elegibles als programes de compra d'actius del BCE contribueix, tot i que de forma probablement marginal, a incrementar la demanda de bons amb un termini superior a

30 anys.

L'emissió de bons a ultrallarg termini s'emmarca dins una tendència més general d'allargament dels terminis d'emissió del deute. Segons l'índex Bloomberg dels bons sobirans de la zona de l'euro, la mitjana ponderada del venciment dels bons dels països de la unió monetària va passar de sis anys i mig el 2010 a més de nou en l'actualitat. I, en altres segments del mercat de renda fixa, com el deute corporatiu o el deute emès en dòlars, també s'observa el mateix patró. La prolongació de l'entorn de tipus d'interès molt baixos hauria de continuar donant suport a aquestes tendències, que fins i tot es podrien intensificar amb l'inici de les compres de bons corporatius del BCE al començament de juny.