Deute emergent: un flanc feble davant la normalització monetària de la Fed

El deute del sector no financer (empreses, llars i sector públic) es va situar, a nivell mundial, en el 245% del PIB en el 1T 2016, el seu màxim històric. Més de dos terços d’aquest deute correspon als països avançats. Vol dir això que el deute dels emergents no hauria de preocupar? Aquesta lectura és, probablement, errònia. Malgrat que el nivell del deute emergent és menor que el dels avançats, el seu augment des del 2006 crida l’atenció i, fins a cert punt, és preocupant: mentre que el deute no financer avançat s’ha multiplicat per 1,4 de llavors ençà, el dels emergents s’ha multiplicat per 3,4. En aquest punt del debat, s’acostuma a afirmar que l’agregat emergent està dominat pel fet que la Xina, per si sola, representa el 60% del total. La Xina, efectivament, és un focus de risc, però, fins i tot quan se l’exclou de l’equació, els senyals d’alerta es mantenen, ja que el deute de la resta d’emergents s’ha duplicat des del 2006.1

Són excessius aquests nivells? Una via per respondre aquesta pregunta consisteix a comparar-los amb la seva evolució tendencial. Segons el BIS, la història ens diu que, quan la distància entre el nivell actual del crèdit (en percentatge del PIB) supera en un 10% la tendència a llarg termini, la tendència habitual és que es produeixin crisis financeres en els tres anys següents.2 Es troben en aquesta situació de vulnerabilitat, o molt a prop, Xile, Indonèsia, Malàisia, l’Aràbia Saudita, Tailàndia i Turquia.

Així mateix, un altre dels aspectes que podrien jugar un paper clau en un entorn advers de finançament internacional és el vinculat al deute extern. Malgrat que la visió convencional actual és que el deute extern no és un problema greu, com sí va ser-ho en les crisis financeres de les dècades del 1980 i del 1990, la veritat és que tancar el tema pot ser prematur. El deute extern de Malàisia i de Polònia supera, en l’actualitat, el 70% del PIB; el de Xile, el 60%, i el de Turquia i el de Sud-àfrica, el 50%, xifres que s’apropen massa als llindars de seguretat habituals per als emergents. Un altre aspecte rellevant és el relacionat amb el perfil temporal del deute, que s’acostuma a relacionar amb la disponibilitat de les reserves internacionals: Turquia se situa en una zona de major vulnerabilitat, ja que les seves reserves internacionals no cobreixen la totalitat del deute extern a curt termini, i amb prou feines ho fan en els casos de Malàisia i de Sud-àfrica, situació que suggereix una capacitat de resposta limitada davant un eventual tensionament de les condicions financeres.

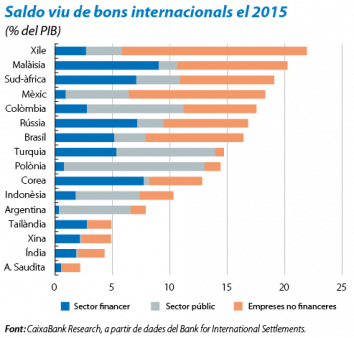

A més a més, els passius sensibles davant un enduriment financer internacional no són únicament els que registra el deute extern. En el context d’una globalització creixent, el BIS ha alertat repetidament sobre el risc que representa per a la solvència de la matriu d’una empresa l’emissió de bons internacionals realitzats per filials instal·lades a l’estranger.3 Tot i que, a priori, pugui semblar una casuística anecdòtica, no ho és: al grup dels emergents analitzats, entre el 2006 i el 2015, el total del saldo viu d’emissions de bons internacionals gairebé es va triplicar i va assolir el 12,9% del PIB. A mesura que ha avançat l’últim decenni, el recurs a les emissions de bons internacionals per part del sector públic ha tendit a decréixer a la majoria de països, però, en canvi, han augmentat les emissions del sector financer i, en especial, les de les empreses. En aquest últim segment, destaca la posició molt endeutada de Xile (on el deute internacional de les empreses puja al 16,1% del PIB), de Malàisia (el 9,6%), del Brasil (el 8,5%) i de Sud-àfrica (el 8,2%). Malgrat que moltes de les empreses endeutades d’aquests països es beneficien d’una cobertura «natural» (són exportadores que cobren en dòlars), les xifres continuen sent elevades.

En conclusió, si es comparen les tres llistes d’emergents –els que acumulen nivells elevats de deute, els que exhibeixen dinàmiques de deute extern menys sòlides i els que han aprofitat massa les possibilitats de finançament internacional en moneda estrangera–, alguns noms es repeteixen (Xile i Malàisia) i uns altres surten a dues de les categories (el Brasil, Sud-àfrica i Turquia). Per tant, caldrà estar atent a la seva capacitat per enfrontar-se a una càrrega tan elevada de deute, en especial en un context financer que, probablement, a mesura que la Fed vagi incrementant el tipus d’interès, es tornarà més exigent en els propers trimestres.

1. Sobre la qüestió xinesa, vegeu el Focus «El deute corporatiu xinès: hi ha motius per preocupar-se?», en l’IM10/2016. Al present Focus, que no aborda la problemàtica xinesa, el grup d’economies emergents estudiat està compost per: Argentina, Brasil, Mèxic, Colòmbia, Xile, Rússia, Índia, Indonèsia, Malàisia, Tailàndia, Corea, Turquia, Polònia, Sud-àfrica i Aràbia Saudita.

2. De forma específica, el BIS estima que, històricament, quan aquesta bretxa ha estat del 10%, prediu correctament el 70% de les crisis financeres que es van produir en els tres anys següents.

3. Un exemple d’aquestes transaccions seria el d’una filial d’una empresa índia instal·lada a Europa que emet un bo en dòlars a Londres.