Perspectives per als països emergents el 2013: cels poc ennuvolats i temperatures agradables

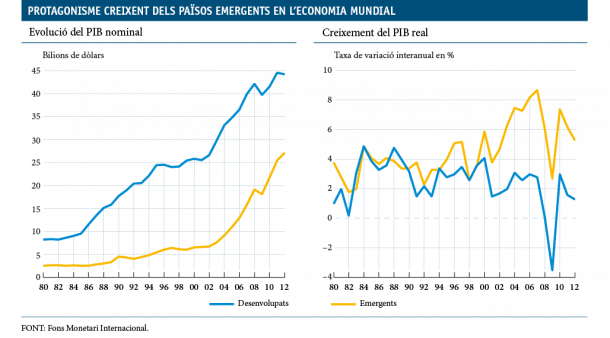

Les condicions econòmico-financeres per al 2013 del col·lectiu de països emergents es presenten favorables, en contrast amb el previsible ambient rúfol als Estats Units, el fred paralitzant al Japó i les tempestes persistents a la zona de l'euro. Si es confirma, es perllongarà la pauta vigent, des de fa més d'una dècada, en aquells països: creixement econòmic ràpid, condicions financeres estables i rendiments elevats dels actius financers. Lògicament, l'heterogeneïtat dins el grup és notable i no falten els casos problemàtics, però, en conjunt, el pronòstic és positiu.

Enrere queda l'etapa convulsa dels anys noranta, amb el seu reguitzell de crisis contagioses: el col·lapse del peso mexicà el 1997; l'atac especulatiu contra el bath tailandès el 1998, detonant de sacsejades molt intenses a tota la regió asiàtica; la devaluació i l'impagament del deute governamental a Rússia, també el 1998; l'enfonsament del real brasiler el 1999, i, com a colofó, la devaluació, el corralito i el default d'Argentina el 2001. Des d'aquesta última data, les economies i els mercats de capitals dels països emergents travessen una fase de bonança que només ha estat interrompuda, transitòriament, per la crisi posterior a la fallida de Lehman Brothers. L'examen dels factors que han propiciat aquesta dinàmica permet llançar llum sobre les perspectives per al 2013. Per clarificar l'exposició, és útil agrupar-los en dues categories: factors interns i factors externs, que interaccionen de forma complexa, tot i que, en general, per reforçar-se mútuament.

Els factors interns fan referència a l'evolució dels fonaments econòmics, socials i polítics dels propis països emergents. Els externs, a la marxa de les condicions econòmiques, monetàries, financeres i de clima inversor als països desenvolupats i, per tant, a nivell global. Entre aquests últims, tenen una rellevància especial la «liquiditat global» i l'«aversió al risc global». Des del punt de vista de la dinàmica dels fluxos de capital cap als mercats emergents, les variables internes reben amb freqüència el qualificatiu de factors d'arrossegament (pull factors) i les externes, el de factors d'impuls (push factors).

La millora dels fonaments dels països emergents és ja un procés ben consolidat, que prosseguirà en els pròxims anys. Les manifestacions més rellevants són: creixement del PIB elevat, més protagonisme de la demanda interna, distribució més equitativa de la renda, més cohesió social i marcs polítics més estables. L'any 2013 es presenta com un període de confirmació d'aquestes tendències, que culminarà amb èxit amb el dur examen que han representat la crisi financera occidental iniciada el 2007 i la Gran Recessió posterior. Els països emergents han trampejat aquestes tempestes combinant agilitat i fermesa, de manera que, de cara a l'any vinent, les bases són bones. D'una banda, les polítiques de gestió del cicle han estat encertades, tant en la utilització dels instruments monetaris i fiscals com dels macroprudencials (regulació del sistema financer, controls de capitals, etc.). El tremend xoc negatiu dels anys 2008-2009 va tenir resposta en forma de polítiques molt expansives, amb prou força per reactivar vigorosament el creixement dels països emergents el 2010-2011. Els signes de sobreescalfament que aviat van fer presència van anar seguits d'una aplicació acurada de mesures restrictives, amb l'objectiu de maniobrar un aterratge suau. Aquest ha estat, efectivament, el fruit del 2012, mentre se sembrava per a una nova reactivació mitjançant polítiques de nou expansives, aquesta vegada més moderades, però perllongades en el temps i amb un marge addicional encara ampli. Països crucials com la Xina i el Brasil ja comencen a veure aquests signes de reacceleració. D'altra banda, la majoria de països emergents han mantingut el pols ferm en l'enfortiment dels sistemes econòmics i han ampliat les reformes estructurals, han liberalitzat els mercats, han vigilat la solidesa de les entitats financeres i la sostenibilitat dels comptes públics, etc. En aquest context, el conjunt d'emergents podria fàcilment aconseguir, l'any vinent, un creixement del PIB al voltant del 5,5%, un punt percentual superior a la mitjana de les quatre últimes dècades.

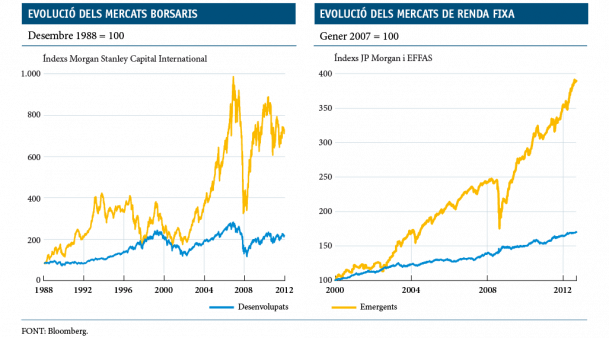

Per la seva banda, sembla que els factors d'impuls són també propicis per als mercats emergents. Com és ben sabut, els bancs centrals dels països desenvolupats han respost a la crisi amb polítiques monetàries ultraexpansives. Els tipus d'interès oficials als Estats Units, a Europa i al Japó ja fa temps que es troben en el nivell mínim del 0% i romandran aquí durant el 2013 i més enllà i arrossegaran a la baixa la remuneració dels actius monetaris. A més a més, els diversos programes de compres d'actius per part dels bancs centrals (quantitative easing) han situat les taxes internes de rendibilitat dels bons sobirans i d'altres actius d'elevada qualitat en nivells excepcionalment baixos i han encoratjat els inversors internacionals a buscar alternatives més rendibles (search for yield). L'expansió de la base monetària ha estat enorme, i, tot i que els agregats més amplis (per exemple, M3) han crescut de forma moderada, la veritat és que les condicions de liquiditat global són i seran folgades al llarg del 2013. Els mercats emergents han estat tradicionalment grans beneficiaris d'aquestes situacions, i ara no hauria de ser una excepció.

Estretament vinculada a la liquiditat, l'apetència pel risc constituirà també un pilar de suport per als mercats emergents. De fet, en aquest àmbit, ha tingut lloc, durant els dos últims anys, una transformació de gran importància, que reforça aquest vaticini. Durant dècades, havien exhibit un comportament molt procíclic: fort augment de l'afluència de capital i ràpides revaloracions en les fases d'increment de l'apetència global pel risc i desbandades quan disminuïa. Els tres anys que ja portem d'intensos alts i baixos emocionals als mercats internacionals (seguint la pauta de la crisi de la zona de l'euro i altres focus de tensió) han posat de manifest un canvi cap a millor en la percepció del risc del conjunt d'actius emergents entre els inversors. En part per mèrits propis, atesos els progressos en els fonaments esmentats més amunt, però també s'explica per un fenomen global d'escassetat relativa d'actius segurs, fruit de les dures crisis que han afectat els títols hipotecaris, bancaris i sobirans de múltiples països avançats. El resultat és que els actius emergents han avançat moltes posicions en el rànquing internacional de seguretat i de qualitat i ocupen ara llocs còmodes que els fan menys vulnerables als canvis d'ànim recurrents dels inversors, que, en qualsevol cas, haurien de tendir a contenir-se.

Malgrat aquest escenari de creixement elevat, de millor qualitat percebuda i de liquiditat abundant, no convé, però, perdre de vista les amenaces inevitables. La més important seria la reproducció d'un xoc extern sever com el del 2008, que té, com a principal candidat, les tribulacions de la zona de l'euro. El seu impacte podria ser fort, però la seva probabilitat és baixa. Aquests dos termes s'inverteixen en relació amb l'eventualitat que algun país feble del grup dels emergents ensopegui. Països com Argentina, Vietnam i Hongria se situen entre els vulnerables, però no tenen prou pes per generar una crisi sistèmica en aquesta nova era, en què les vies de contagi han estat, en bona part, neutralitzades. Un altre risc és el d'un repunt sostingut dels preus de les primeres matèries, en especial les alimentàries, que podria desestabilitzar l'equilibri macroeconòmic i la pau social. La llista podria continuar, però no entelaria les bones perspectives dels països emergents de cara al 2013.

Aquest requadre ha estat elaborat pel Departament de Mercats Financers

Àrea d'Estudis i Anàlisi Econòmica, "la Caixa"