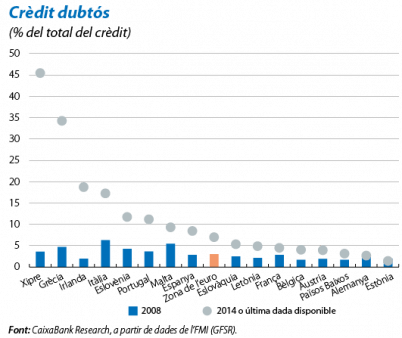

Durant l'últim cicle econòmic expansiu, als països perifèrics, es van reduir els estàndards de qualitat del crèdit atorgat, la qual cosa va propiciar un fort creixement del crèdit. En alguns casos, com els d'Irlanda i Espanya, aquest boom creditici es va concentrar al sector de la construcció. En països com Portugal i, en menor mesura, Itàlia, el principal destinatari del finançament bancari van ser les empreses de la resta de sectors. En el cas de Grècia, la banca tenia una elevada exposició al sector públic, el deute del qual creixia a marxes forçades, la qual cosa va qüestionar-ne la sostenibilitat. Malgrat aquestes diferències, en tots els casos, els excessos comesos durant aquests anys previs a l'inici de la crisi van establir les bases per a la fase de recessió. Una de les principals seqüeles que ha deixat la crisi a la banca és el deteriorament de la qualitat dels seus actius, la qual cosa ha reduït la rendibilitat i la solvència del sistema bancari. Aquest article del Dossier analitza les mesures implementades per esmenar les deficiències de la banca perifèrica.

En esclatar la crisi financera, i després d'un període d'incertesa, el BCE va optar per relaxar la política monetària facilitant un entorn ultraacomodatici i proporcionant liquiditat abundant i barata a tot el sistema bancari de la zona de l'euro. Per bé que aquesta intervenció va ser necessària perquè la banca reemplacés el finançament majorista, que s'havia esvaït en esclatar la crisi, no va impedir que, a mesura que avançava la recessió i l'entorn econòmic empitjorava, els actius en els balanços de la banca es deterioressin ràpidament, la qual cosa va fer perillar la solvència de moltes de les entitats. Per aquest motiu, la majoria dels països de la perifèria (Portugal, Grècia, Irlanda i Espanya) van requerir ajuda financera de la resta de socis europeus per recapitalitzar les entitats més afectades. Una ajuda que, en molts casos, va anar acompanyada d'un programa de suport econòmic a les arques públiques, condicionat a la implementació de reformes estructurals i de consolidació fiscal.

A més d'aquestes mesures d'urgència a nivell europeu, a nivell nacional, també es van fer esforços per sanejar ràpidament els balanços de les entitats bancàries. Això va ser imprescindible perquè les febleses d'aquest sector no afectessin la resta de l'economia. Per als països en què el crèdit dubtós es concentrava en sectors específics, es van establir societats de gestió d'actius (SGA, també conegudes com «bancs dolents»), l'objectiu de les quals era sanejar de forma ràpida i eficaç els balanços de les entitats mitjançant la compra d'aquests actius, amb uns haircuts establerts i a canvi de bons garantits per l'estat. En particular, destaquen les societats d'Irlanda (NAMA) i d'Espanya (SAREB),1 centrades en l'adquisició de crèdit al sector immobiliari. La creació d'aquestes societats va tenir amplis beneficis. Des del punt de vista dels bancs, va permetre (i) que concentressin els recursos en la gestió del negoci sa, (ii) que obtinguessin liquiditat de forma ràpida i (iii) que eliminessin la incertesa sobre la qualitat dels actius que romanen als seus balanços.2 Així mateix, altres beneficis de caràcter més genèric van ser que les SGA es van beneficiar de les economies d'escala assolides amb la gestió d'un elevat volum d'actius similars i que van actuar, en la mesura del possible, com a catalitzador d'un mercat de compravenda de carteres de crèdit dubtós a la zona de l'euro.3

Pel que fa a la resta del crèdit improductiu dispers a la resta de sectors de l'economia, van ser necessàries altres mesures de caràcter més genèric. De nou destaca el cas d'Espanya, que va avançar en el foment de la capitalització del deute empresarial (bescanvi de deute a capital) en reforçar el poder dels creditors durant processos de refinançament i de reestructuració. De manera similar, altres països van modificar els règims impositius per accelerar la resolució del crèdit dubtós. Com, per exemple, Itàlia, que va alterar el tractament impositiu per permetre que les provisions fossin fiscalment deduïbles l'any en què es generaven.

Per bé que totes les mesures esmentades, tant a nivell nacional com europeu, van comportar un alleujament immediat per al sector bancari perifèric, el seu principal objectiu era esterilitzar l'entorn i guarir els símptomes de la malaltia (és a dir, reduir la morositat). Per tant, es requerien esforços addicionals per tractar les causes de fons del problema.

A nivell nacional, es van implementar diverses reformes per corregir les deficiències estructurals del sector bancari. En primera instància, en països com Espanya i Itàlia, es va desenvolupar un marc legal amb l'objectiu de millorar la governança corporativa de les entitats bancàries. Un exemple clar és la reforma del règim jurídic de les caixes d'estalvi a Espanya, que ha fomentat la seva conversió en bancs, la qual cosa va facilitar la captació de capital als mercats i va aportar transparència i disciplina a les institucions. De forma similar, Itàlia va aprovar un decret llei per estimular la transformació dels grans bancs cooperatius (banche popolari) en empreses cotitzades. Aquesta reforma busca modernitzar la governança de la banca, la qual cosa millora els mecanismes de gestió del risc i fomenta la consolidació del sector.

Altres reformes de caràcter estructural es van encaminar a agilitar i a millorar l'eficiència dels procediments concursals en règim d'insolvència.4 Això no solament accelera la resolució dels actius improductius, sinó que, a més a més, facilita el despalanquejament del sector privat i garanteix la supervivència de les empreses viables. En aquesta matèria, tots els països perifèrics, llevat de Grècia, han fet avanços. Destaca el més recent dut a terme a Espanya, on es va aprovar la Llei de segona oportunitat per a autònoms i particulars, que els permet una condonació parcial dels deutes durant processos concursals amb certes condicions.

Totes aquestes mesures de caràcter estructural van encaminades a fomentar models de negoci sostenibles a llarg termini per a les entitats bancàries i una evolució de la concessió de crèdit adequada a les necessitats del sector privat. Tot plegat s'emmarca dins la unió bancària, mecanisme que, a mitjà termini, hauria de servir per superar la fragmentació financera i per trencar el cercle viciós entre risc sobirà i creditici. Perquè això sigui possible, serà necessària la transferència de competències en matèria de supervisió (mecanisme únic de supervisió) i en la gestió i resolució de futures crisis bancàries (mecanisme únic de resolució). Al seu torn, serà necessari avançar cap a un fons de garantia de dipòsits, el tercer pilar de la unió bancària, que garanteixi per igual els dipòsits de qualsevol entitat amb independència del país de procedència.

Els resultats de totes les reformes implementades fins avui al sector financer es plasmen en les dinàmiques del crèdit bancari dels diferents països. Per bé que, en l'actualitat, el volum de préstecs bancaris en aquests països es continua reduint a causa del procés de despalanquejament del sector privat, la velocitat de la contracció ha anat disminuint en els últims mesos i falta poc perquè torni a terreny positiu. En aquest sentit, per tenir una visió més real de les dinàmiques subjacents dels préstecs bancaris, s'ha d'analitzar l'evolució de les noves operacions. En concret, la concessió de préstecs a empreses no financeres va créixer a l'agost en relació amb l'any anterior a Espanya, a Itàlia i a Irlanda. Pel que fa a les llars, les noves operacions van avançar positivament a Espanya, a Itàlia, a Irlanda i a Portugal, tot i que, en el cas d'Irlanda, la nova concessió de préstecs a les llars per a la compra d'habitatge continua sense recuperar-se.

En conclusió, els països de la perifèria que han implementat profundes reformes al sector bancari disposen, en l'actualitat, d'unes entitats recapitalitzades i eficients, la qual cosa els permet tenir una major capacitat per concedir crèdit i per donar suport a la recuperació econòmica de la regió. És urgent que els països que encara no han iniciat aquest ardu camí reformista, com Grècia, segueixin l'exemple dels seus socis més avançats i que tots continuïn treballant en la reducció de la morositat per restablir de manera definitiva la salut del sistema bancari europeu.

Ariadna Vidal Martínez

Departament de Macroeconomia, Àrea de Planificació Estratègica i Estudis, CaixaBank

1. Itàlia analitza la creació d'una SGA per al crèdit dubtós concedit a empreses. Vegeu el Focus «Les tasques pendents del sistema bancari italià», de l'IM10/2015.

2. També proporciona un cert alleujament sobre el capital exigit, gràcies a una reducció dels actius ponderats per risc.

3. A Europa, les transaccions de compravenda de carteres de crèdit dubtós van ser de 64.000 milions d'euros el 2013 i, als EUA, de 470.000 milions de dòlars.

4. La Comissió Europea ha fet recomanacions sobre uns principis comuns en aquesta matèria amb l'objectiu de reduir les diferències entre països.