Signes de fortalesa davant les adversitats

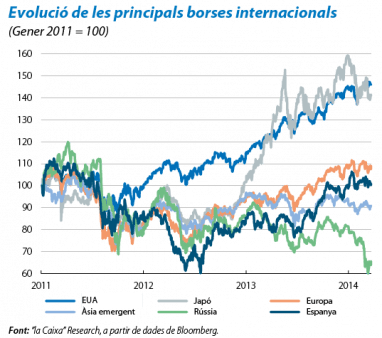

L'evolució recent dels mercats ha estat determinada per l'aparició de nous contratemps, amb origen al front emergent. En primer lloc, el conflicte geopolític entre Ucraïna i Rússia i l'annexió de Crimea per part de Rússia. En segon lloc, l'augment dels dubtes sobre el creixement econòmic de la Xina. I, en tercer lloc, els desequilibris observats als mercats de capitals xinesos. Malgrat tot, el contagi a l'escenari internacional ha estat relativament contingut i ha incidit, principalment, en les borses russa i xinesa. En general, els mercats financers desenvolupats han estat testimonis de l'avanç experimentat per la renda fixa (pública i privada) i de l'ensopegada en les cotitzacions dels actius de renda variable. Aquesta situació es podria materialitzar en correccions moderades a curt termini, atesa l'existència de diversos indicadors tècnics i de fluxos a la zona d'alerta. Malgrat tot, considerem que els obstacles vinculats als països emergents hauran de tendir a limitar-se en intensitat i en freqüència, de manera que s'anirà clarificant el camí per al correcte funcionament dels mercats globals.

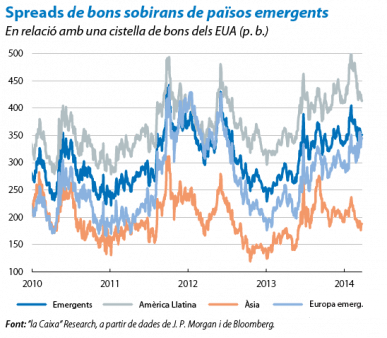

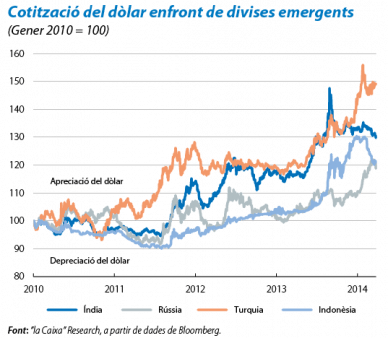

Els inversors discriminen entre els riscos dels emergents. Les tensions derivades de la disputa territorial per la península de Crimea es van reflectir en la caiguda de la borsa russa i en la depreciació del ruble i de la hrívnia ucraïnesa enfront del dòlar. Mentrestant, la resta de l'entorn financer emergent va projectar una afectació molt limitada, com es va observar amb l'evolució d'algunes divises, com la rupia índia i la lira turca. No obstant això, les notícies econòmiques negatives de la Xina i la inestabilitat del seu sistema financer constitueixen un focus de preocupació entre els inversors. La fallida recent de diversos vehicles d'inversió i la conformitat del banc central xinès sobre aquest tema han incrementat la incertesa sobre la solidesa del seu entramat creditici. Així i tot, les probabilitats d'un deteriorament greu de l'economia xinesa són relativament reduïdes. Les autoritats asiàtiques disposen d'un ampli marge d'actuació en matèria de política monetària, fiscal i macroprudencial en cas d'un alentiment intens del creixement.

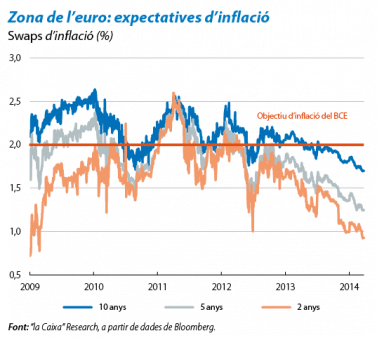

Les perspectives a mitjà termini són més esperançadores. Per bé que els esdeveniments comentats més amunt han provocat el repunt de l'aversió al risc per part dels inversors, també és cert que s'ha recuperat el sentiment de cara a mitjà i a llarg termini. Entre d'altres, els aspectes que alimenten aquestes expectatives són els següents: (i) la millora sostinguda del creixement global, (ii) la continuïtat d'unes condicions monetàries favorables, (iii) el reforç de la zona de l'euro i (iv) la correcció dels desequilibris de la perifèria europea. No obstant això, tot i que la llista dels factors de risc identificables s'ha reduït en els últims trimestres, encara en persisteixen alguns d'importants, com el que es desprèn de les noves directrius en matèria de política d'orientació de la Reserva Federal (Fed). La falta de precisió en els objectius podria introduir inestabilitat en els mercats. Un altre focus és el pes creixent que està adquirint el risc de deflació a la zona de l'euro.

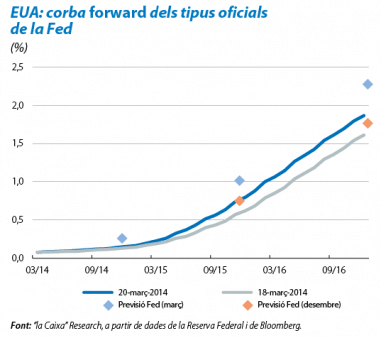

La Reserva Federal actualitza la política d'orientació. Després de l'última reunió del Comitè de Mercat Obert, Yellen va comunicar que els tipus d'interès romandran per sota de la mitjana històrica, fins i tot després que la inflació i l'atur assoleixin els seus objectius. Sense fer referència explícita al llindar del 6,5% de la taxa d'atur, com era habitual, la Fed abandona l'estratègia de forward guidance quantitativa i introdueix variables qualitatives en relació amb el mercat laboral, la inflació i les condicions financeres. En paral·lel, es va decidir mantenir el ritme del tapering i es van retallar les compres mensuals de bons en 10.000 milions de dòlars. Addicionalment, Yellen va apuntar que la primera pujada dels tipus federals es podria materialitzar sis mesos després del final del QE3. No obstant això, la nova política de comunicació de la Fed, menys precisa i una mica canviant, és susceptible de provocar episodis de volatilitat continguda, sobretot si la inflació repunta en l'actual context de salaris a l'alça.

Mentrestant, en la reunió de març, el BCE opta per no actuar. Basant-se en la recuperació progressiva de la demanda interna de la zona de l'euro i en el funcionament correcte dels mercats monetaris de la regió, l'entitat manté l'estratègia. També anticipa que la inflació es mantindrà baixa durant un període llarg de temps i que no dubtarà a actuar si els riscos deflacionistes s'intensifiquen (vegeu Focus: «Expectatives d'inflació i instruments financers: un binomi valuós»). Als mercats de capitals, també es descompta una possible actuació suscitada per la fortalesa del tipus de canvi de l'euro enfront del dòlar, amb la finalitat d'evitar un augment de les pressions a la baixa sobre una inflació en cotes ja molt reduïdes. En aquest sentit, destaca el to més aperturista de les declaracions d'alguns membres del Bundesbank alemany sobre un eventual programa de compra de bons per part del BCE.

Passos cap a la unió bancària europea. El Consell Europeu i l'Eurocambra han arribat a un acord sobre la creació del segon pilar de la unió bancària: el Mecanisme Únic de Resolució i el Fons de Liquidació d'entitats insolvents. Aquest acord haurà de ser confirmat pel Parlament Europeu a l'abril.

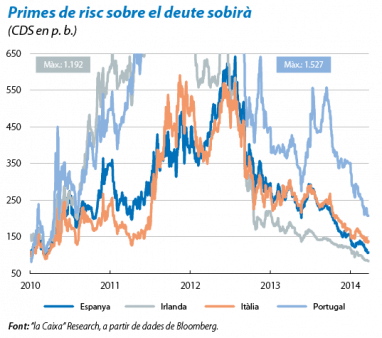

El deute perifèric progressa adequadament. La crisi entre Rússia i Ucraïna ha provocat que les yields dels bons a 10 anys dels EUA i d'Alemanya s'hagin mantingut relativament estables, a causa del seu perfil d'actiu refugi. A curt termini, però, un to més agressiu que el contemplat inicialment pel mercat en els missatges de la Fed i la reconducció del conflicte rus podrien pressionar a l'alça les rendibilitats del deute dels dos països. Per la seva banda, el deute sobirà de la perifèria ha continuat mostrant una gran resistència als problemes exteriors. Al març, les tires han caigut en tots els trams de les corbes i han facilitat la col·locació de les emissions de deute espanyol i portuguès a tipus d'interès molt baixos. En aquest context, les primes de risc sobiranes del bloc perifèric han evolucionat de forma positiva, afavorides per l'augment de les expectatives de noves mesures de liquiditat per part del BCE davant els riscos deflacionistes.

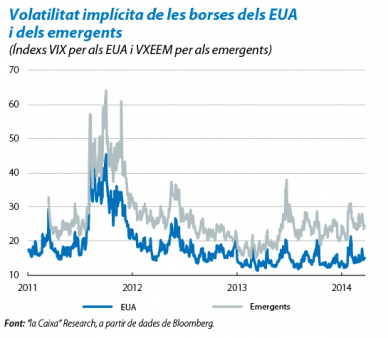

Les borses mantenen el pols, però sense perdre de vista els esdeveniments a Ucraïna. Tot i que les notícies sobre la Xina i Ucraïna van pesar sobre els parquets internacionals, l'estabilització als diferents fronts ha donat continuïtat a la recuperació de les borses. Factors clau com els baixos nivells de volatilitat, les valoracions atractives i els grans volums de liquiditat a la recerca de rendibilitat donen suport als mercats d'accions occidentals. Aquest context és aprofitat per moltes companyies per debutar a l'escenari borsari (vegeu Focus: «El ressorgir de les sortides a borsa»). Els índexs nord-americans es mantenen al voltant dels nivells màxims històrics, tot i que s'aprecien signes de sobrecompra en els referenciats al sector tecnològic i a les small caps. A Europa, l'Eurostoxx també ha evolucionat de forma favorable. No obstant això, a curt termini, l'exposició de diverses de les seves companyies a Ucraïna i a Rússia podria generar correccions puntuals. Per la seva banda, l'Ibex es torna a situar per damunt dels 10.000 punts, amb el suport de la millora dels indicadors d'activitat i de la tendència positiva del risc sobirà.

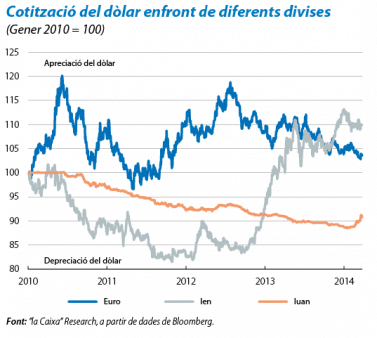

L'euro manté la fortalesa enfront del dòlar. El canvi entre les dues divises s'ha arribat a situar en cotes properes als 1,40 dòlars. Els factors determinants d'aquesta situació han estat dos: (i) l'escalada de la tensió militar a Crimea i (ii) la decepció del mercat davant l'absència de mesures expansives per part

del BCE. No obstant això, l'augment de les expectatives de possibles pujades de tipus d'interès per part de la Fed, durant la primera meitat del 2015, ha servit per batre la fermesa de l'euro fins als 1,37 dòlars. L'altra notícia rellevant del mercat canviari ha estat l'ampliació de les bandes de fluctuació del iuan enfront del dòlar fins al ± 2%. La decisió, que respon a l'intent de les autoritats xineses de dotar les forces del mercat de més protagonisme, s'ha traduït en caigudes del iuan enfront del dòlar. No obstant això, el biaix de la divisa xinesa és d'apreciació per al conjunt de l'any.

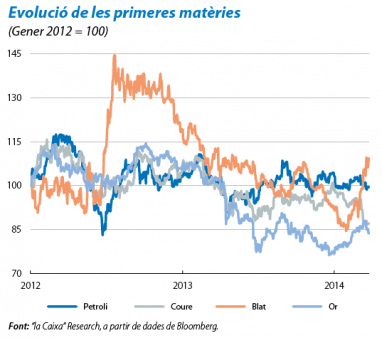

Les primeres matèries reflecteixen les turbulències econòmiques. La «fugida cap a la qualitat» propiciada pel conflicte entre Rússia i Ucraïna ha provocat l'increment de la demanda i el consegüent encariment dels actius refugi. La cotització de l'or n'és un clar reflex, ja que s'ha revalorat gairebé el 8% des de l'inici de l'any. Per la seva banda, la incertesa sobre la capacitat de creixement de l'economia xinesa ha marcat l'evolució de les primeres matèries de caire cíclic: el coure i el ferro, estretament vinculats a la producció industrial, destaquen en negatiu. D'altra banda, el mercat petrolier continua mostrant una estabilitat remarcable en l'interval de cotització dels 105-110 dòlars/barril.