Repunt de l'aversió al risc davant un horitzó incert

La reaparició, en l'últim tram de juny, del fantasma d'una possible sortida de Grècia de la zona de l'euro deixa una empremta als mercats. De tota manera, el descarrilament de les negociacions entre Grècia i els seus creditors ha tingut un impacte limitat sobre les borses europees i sobre les primes de risc perifèriques. Lamentablement, el sentiment inversor estarà dominat, a curt termini, per l'elevada incertesa resultant del panorama polític i econòmic grec. Malgrat que ha augmentat la probabilitat que el desenllaç de la qüestió grega sigui advers, el nostre escenari central continua contemplant la permanència del país a la zona de l'euro. D'altra banda, la plena operativitat dels mecanismes d'àmbit europeu dissenyats per contenir les eventuals escalades de la inestabilitat financera limita l'abast i el possible contagi a la resta de la regió.

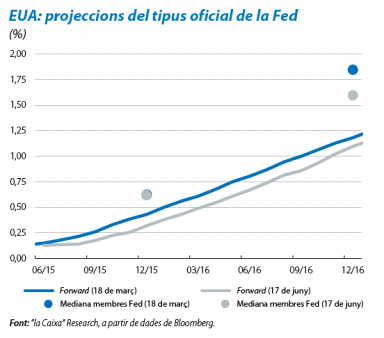

El flux de notícies procedents de Grècia dominarà l'escena financera internacional durant l'estiu, un període estacional ja prou poc favorable. En conseqüència, el to volàtil de l'entorn financer internacional, lluny de remetre, continuarà present al llarg dels mesos estivals. A més de les vicissituds que ofereixi la saga grega, les actuacions de la Reserva Federal (Fed) en matèria de tipus d'interès són un altre element rellevant en l'evolució dels mercats internacionals. En aquest sentit, la Fed, basant-se en l'evolució de l'activitat econòmica i en la tònica d'inflació prevista, mantindrà el discurs de gradualitat i de condicionalitat de la normalització del tipus oficial.

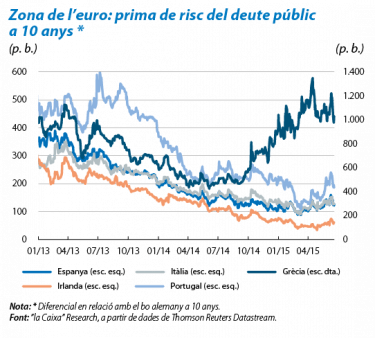

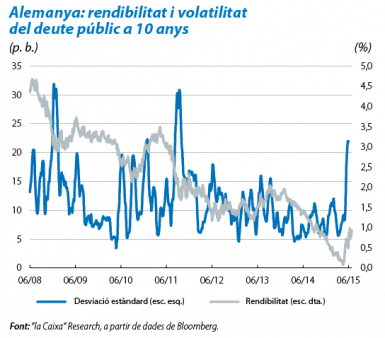

La capacitat de resistència del deute sobirà perifèric guanya protagonisme després del sell-off de deute públic alemany que va tenir lloc a la primavera, arran de la intensificació de les tensions a Grècia i de la instauració d'un control de capitals al país. La reacció inicial dels inversors va intensificar els fluxos «cap a la qualitat» a la recerca de refugi (principalment, deute públic alemany) i també la venda de deute perifèric. No obstant això, el repunt resultant de les primes de risc perifèriques ha estat contingut (de l'ordre de 30 p. b. a Espanya i a Itàlia i de 40 p. b. a Portugal). La millora de les condicions macroeconòmiques i financeres, el sanejament del sector bancari i els diversos mecanismes de contenció existents limiten la magnitud d'un possible contagi a la resta de països perifèrics. Una prova d'això és que no s'han engegat els mecanismes de transmissió i amplificació de les tensions financeres, a diferència del que va succeir durant la crisi de la zona de l'euro el 2011 i el 2012.

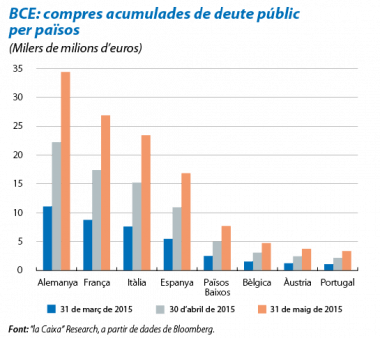

L'actuació del BCE és clau en diversos fronts. D'una banda, el Consell de Govern de l'autoritat monetària va decidir mantenir la provisió de liquiditat d'emergència (ELA) als bancs grecs. Malgrat que l'entitat pot posar fi a aquesta facilitat de liquiditat si la solvència del sector bancari és qüestionada, sembla poc probable que el Banc Central Europeu (BCE) decideixi adoptar una decisió de tanta transcendència: un eventual cessament de l'ELA precipitaria, de facto, l'abandonament de Grècia de la unió econòmica i monetària. De l'altra, la institució disposa d'una munició considerable per afrontar possibles episodis de turbulències als mercats de deute sobirà. En particular, el BCE pot optar per redirigir de forma temporal el centre de gravetat de les compres de bons del QE sobirà cap al deute dels països perifèrics. Si és necessari, també disposa plenament de l'OMT (per les sigles en anglès d'outright monetary transactions), anunciada a l'estiu del 2012, i la legalitat de la qual ha estat ratificada recentment pel Tribunal Europeu de Justícia.

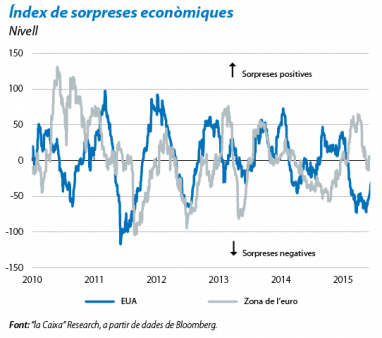

La tònica de normalització monetària de la Fed centra el debat. La reunió del juny de la Fed va aportar noves pistes sobre l'estratègia de pujada de tipus que contempla de cara als pròxims anys. La presidenta de l'autoritat monetària, Janet Yellen, va confirmar la intenció del Comitè Federal de Mercat Obert d'iniciar les pujades del tipus d'interès oficial en els últims mesos del 2015, quan es constati la millora del mercat laboral i la inflació avanci cap al 2%. Els membres de la Fed mantenen una perspectiva d'expansió moderada de l'economia nord-americana, tot i que la frenada temporal del PIB en el 1T 2015 ha obligat a reduir la previsió de creixement per al 2015 (del 2,5% a l'1,9% anual). Malgrat que el debat sobre el mes en què tindrà lloc la primera pujada del tipus d'interès oficial (el setembre o el desembre) continua sent font de discrepància entre els membres del Comitè, l'atenció dels missatges comença a pivotar sobre el ritme de pujada previst a mitjà i a llarg termini. Pel que fa aquest últim aspecte, Yellen va destacar que la política monetària continuarà sent acomodatícia després de la primera pujada del tipus rector. Aquest últim punt, juntament amb la rebaixa de la tònica del tipus d'interès oficial projectada pels membres de la Fed, confirma el nostre escenari d'un procés de normalització monetària molt gradual.

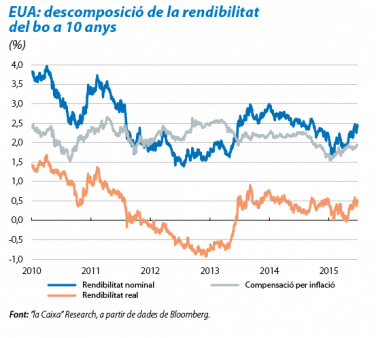

La rendibilitat dels treasuries manté la tònica ascendent iniciada a l'abril. La proximitat de la primera pujada del tipus d'interès oficial per part de la Fed ha sustentat l'avanç de les yields del deute sobirà nord-americà. Les pressions alcistes han estat especialment significatives en el tram més llarg de la corba sobirana. En concret, durant el mes de juny, la yield dels bons a 10 anys ha augmentat en 20 p. b., enfront dels 2 p. b. observats en el cas dels títols sobirans a dos anys. Addicionalment, aquest avanç ha tingut el suport de la millora de les expectatives d'inflació a mitjà i llarg termini. De cara als pròxims mesos, esperem que el recorregut que encara presenten aquests dos factors continuï afavorint l'increment sostingut dels tipus d'interès. No obstant això, és molt probable que la dependència de la política monetària de la Fed de l'evolució de les dades econòmiques i de les tensions als mercats sobirans europeus mantingui la volatilitat del deute públic en cotes relativament elevades durant aquest tercer trimestre de l'any.

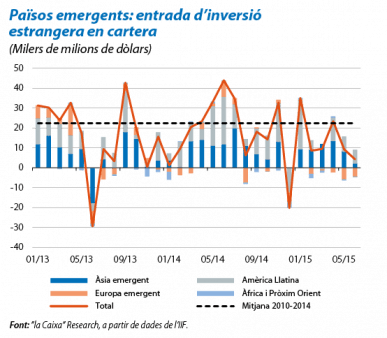

L'apetència inversora cap als països emergents disminueix. En les últimes setmanes, el repunt de l'aversió al risc als mercats financers ha alentit el flux d'inversions en cartera cap al bloc emergent. Tot i que l'impacte d'aquesta desacceleració sobre els spreads de la renda fixa i sobre les divises emergents ha estat relativament moderat, no esvaeix els dubtes sobre les conseqüències de l'inici de les pujades de tipus als EUA. Per una banda, el Brasil i Turquia són els països més vulnerables a l'imminent viratge de la política monetària de la Fed. D'altra banda, la desacceleració de l'economia xinesa continua sent un focus de risc, malgrat que limitat, gràcies al marge de maniobra de la política monetària. En aquest sentit, els forts vaivens del mercat borsari xinès han propiciat que el banc central del país hagi adoptat nous estímuls monetaris. En concret, l'entitat va retallar en 25 p. b. el tipus oficial sobre els préstecs per quarta vegada des del novembre i també la taxa oficial de dipòsits, fins al 4,85% i el 2,0%, respectivament. En paral·lel, el banc central també va reduir la ràtio de les reserves obligatòries dels bancs en 50 p. b., fins al 16,0%.

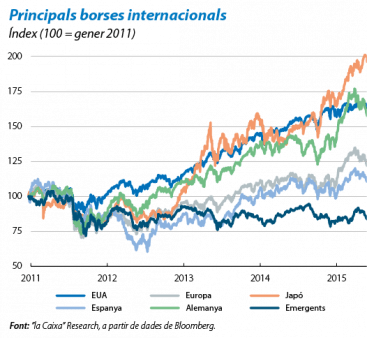

Les borses internacionals s'endinsen en una etapa d'incertesa. Continua el to dubitatiu de les últimes setmanes a la borsa nord-americana, mentre espera les possibles pistes de la Fed sobre l'evolució futura dels tipus i la publicació de dades macro. No obstant això, la tendència a la baixa s'ha consolidat a les borses europees davant la manca de solucions per al dilema grec, que, pel que sembla, marcarà l'evolució dels mercats borsaris del Vell Continent en les pròximes setmanes. En aquestes circumstàncies, la probabilitat que la correcció de les borses s'allargui és major que la d'una fase de signe oposat. Així mateix, les condicions actuals mantindran durant l'estiu la dinàmica dels últims mesos, caracteritzada pel millor funcionament relatiu de la borsa nord-americana en relació amb l'europea. Tanmateix, a mesura que es clarifiquin els dubtes vinculats a la qüestió grega, el focus dels inversors es desplaçarà de forma gradual cap als indicadors relacionats amb els fonamentals (entorn macroeconòmic i beneficis empresarials). D'altra banda, les correccions de la borsa xinesa són susceptibles d'allargar-se durant el període estival, a causa dels nivells de palanquejament inversor, encara elevats.

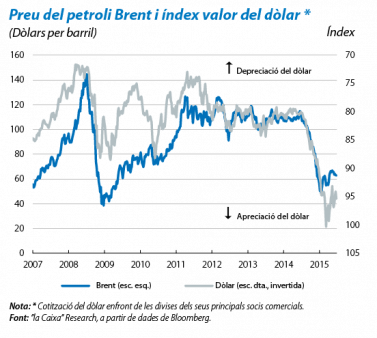

La indefinició de l'euro i del petroli continua, tot esperant Grècia i la Fed. Sense conèixer el desenllaç de la situació grega i de la pujada de tipus als EUA, l'euro es continua mostrant una mica erràtic, a la franja dels 1,14-1,11 dòlars. Malgrat que el debat de la paritat del canvi euro-dòlar ha perdut intensitat en les últimes setmanes, pensem que, atesa la pujada de tipus als EUA, cada vegada més a la vora, la tònica depreciadora de l'euro es reprendrà més aviat que tard. En l'àmbit de les primeres matèries, el preu del petroli Brent ha registrat fluctuacions de petita magnitud, al voltant dels 65 dòlars/barril. La indefinició que esbossa la cotització de l'hidrocarbur és atribuïble a la decisió de l'OPEP de mantenir sense canvis la quota de producció de cru i a la feblesa de la demanda de les economies emergents. A mitjà termini, situem el rang de cotització del barril Brent en els 70-80 dòlars.