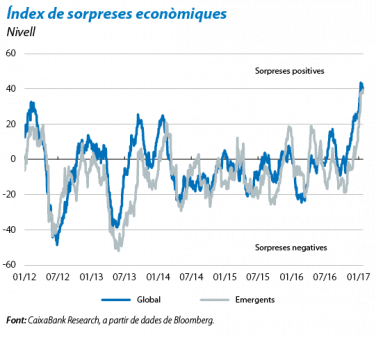

Els mercats continuen apostant per la reflació nord-americana, però de manera una mica més cautelosa. La narrativa que continua dominant als mercats és la de la reflació als EUA –és a dir, més creixement, però també més inflació– arran d’una política econòmica que primarà l’estímul fiscal. Així i tot, després del fort augment de les cotitzacions dels actius de risc posterior a la victòria de Donald Trump, durant una gran part del mes de gener, es va imposar un to més moderat. Sense variar gaire la percepció de risc, com ho testifica el fet que la volatilitat de la borsa nord-americana es va mantenir en aquest mes de gener en una zona històricament baixa, durant les tres primeres setmanes de l’any, els mercats van entrar en una fase més expectant. Semblava una tònica lògica, tenint en compte la falta de definició de l’Agenda Trump i, en una òptica estrictament de mercat, la intensitat del moviment alcista posterior a les eleccions. No obstant això, i de forma gairebé simultània a la presa de possessió del president Trump, el rally va prosseguir el seu curs. Tot i que es tracta d’un moviment amb menys impuls que al novembre i al desembre, la tendència de fons dels actius de risc continua sent alcista. Indubtablement, una part del suport procedia de la publicació d’unes dades macroeconòmiques favorables, que certificaven que el 2016 havia finalitzat amb un ritme d’activitat que guanyava tracció. Però sembla que l’impuls de fons continua sent que el mercat descompta més els efectes positius de l’agenda procreixement dels EUA que els aspectes negatius.

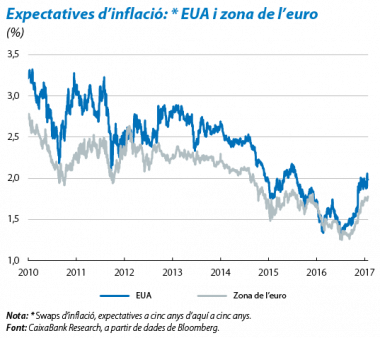

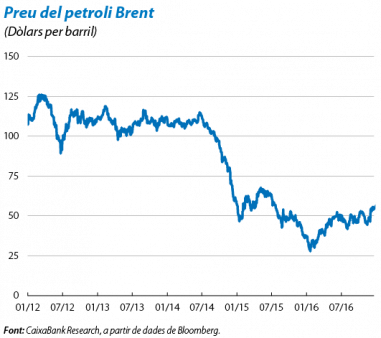

Escasses novetats en l’esfera d’actuació dels bancs centrals. En la reunió del dia 19, el BCE va reiterar les guies centrals de la política monetària. Específicament, el BCE va valorar de forma positiva la recuperació de l’activitat, però va continuar manifestant dubtes sobre la recuperació a mitjà termini de la inflació (malgrat l’augment esperat de la inflació el 2017, s’està lluny de l’objectiu a llarg termini del BCE del 2%). En aquest context, el BCE va manifestar que ignorarà els repunts de la inflació per l’efecte base de les caigudes del preu del petroli, tot i que analitzarà els possibles efectes indirectes. En definitiva, es reafirma que, després de l’anunci del final del 2016 de l’extensió temporal del QE fins al desembre del 2017 i la disminució del volum de compres fins als 60.000 milions a partir de l’abril del 2017, la retirada de l’estímul serà molt gradual. Conseqüentment, CaixaBank Research preveu una disminució gradual del ritme de compres de bons (tapering) el 2018 i la primera pujada del refi cap a la meitat del 2019.

La política monetària nord-americana es mourà en coordenades diferents. Malgrat que no va haver-hi cap reunió de la Reserva Federal (Fed) al gener, diferents comentaris dels seus representants van servir per reafirmar la senda de la política monetària perfilada després de la decisió d’augmentar el tipus d’interès del desembre, moment en què, recordem-ho, el tipus de referència es va situar en el 0,50%-0,75%. En concret, els missatges de diversos membres de la Fed al gener suggereixen que el banc central nord-americà vigila els possibles efectes inflacionistes de l’estímul fiscal anunciat en una economia en situació de quasi plena ocupació. D’aquesta línia discursiva, que s’afegeix a la comunicació de to hawkish que va acompanyar la pujada del desembre, es pot inferir que no seria descartable un grau d’enduriment monetari durant l’any 2017 una mica més intens del que el mercat descompta actualment. De manera coherent amb aquesta lectura, CaixaBank Research espera tres pujades del tipus de referència de la Fed el 2017, mentre que el mercat, en aparença poc permeable als riscos de l’expansió fiscal nord-americana, n’espera només dues.

La rendibilitat del deute sobirà nord-americà comença a reflectir més matisos sobre la narrativa de la reflació. Al gener, les yields del bo a 10 anys dels EUA van reflectir plenament les incerteses que encara existeixen sobre la concreció de l’agenda de Trump i, en conseqüència, sobre els seus efectes. Després del repunt de les rendibilitats de novembre i mitjan desembre, els inversors van desfer de forma moderada una part de les posicions en les primeres setmanes d’enguany. Així i tot, i com ha succeït en els actius de risc nord-americans, en el tram final de gener, les rendibilitats van tornar a repuntar. El resultat net d’aquests vaivens ha estat una alça mínima dels tipus d’interès sobirans nord-americans en el mes. De cara al futur, la durada d’aquesta fase de certa indefinició és una incògnita, però, previsiblement, vindrà determinada pels tempos del Govern Trump a l’hora de presentar les seves actuacions en matèria de despesa pública, de política impositiva i comercial i de com es vagin concretant els efectes econòmics de la nova política econòmica. Serà clau, per tant, vigilar els indicadors de preus i salaris, l’evolució a l’alça dels quals adquireix vigor i amplitud, sobretot en un entorn de gairebé plena ocupació.

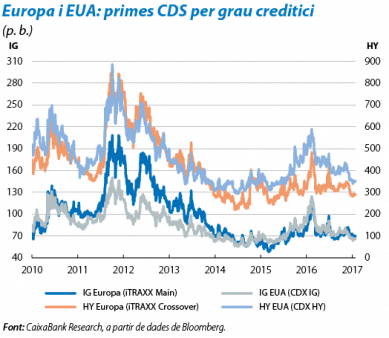

El deute sobirà europeu es desacobla parcialment de la dinàmica financera nord-americana. L’evolució de la rendibilitat del bo alemany durant el mes de gener ha estat una mica diferent de la del seu equivalent nord-americà. Mentre que, en aquest últim cas, l’augment de les yields va ser mínim, la renda fixa a llarg termini alemanya va pujar de forma més clara. En particular, al gener, l’evolució dels tipus d’interès del deute sobirà a la zona de l’euro va exhibir dues etapes diferents. La primera part del mes va estar marcada per la reunió del BCE, que, com s’ha esmentat, no va oferir gaires novetats i va servir, en tot cas, per reafirmar al mercat les perspectives de manteniment d’una política monetària acomodatícia fins al final del 2017. En aquest entorn, la corba alemanya es va mantenir estable, mentre que el deute sobirà dels altres països va reduir els diferencials amb Alemanya. No obstant això, en la segona meitat del mes, els mercats internacionals van reaccionar als primers moviments de l’Administració Trump després de la presa de possessió amb repunts en els tipus d’interès. A més a més, un cop conegut l’augment de la inflació del mes de desembre, els membres del BCE menys partidaris de les polítiques no convencionals van adoptar una comunicació pública una mica més agressiva. Atesa aquesta conjunció, la dinàmica de la primera meitat del mes es va invertir, i es van observar repunts en el pendent de la corba alemanya i una ampliació dels diferencials amb la resta de països.

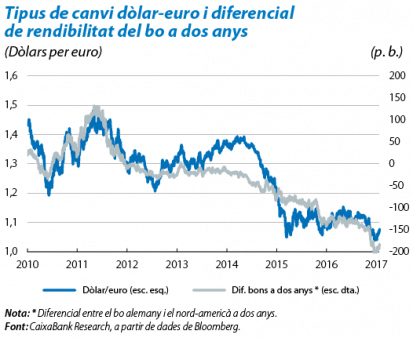

El mercat de divises reflecteix el sentit més dubitatiu dels inversors. La divisa de referència mundial, el dòlar, s’ha depreciat de forma nítida, tant enfront de l’euro com en termes efectius nominals (és a dir, enfront de la cistella de les divises dels seus socis comercials). Així i tot, des de CaixaBank Research, aquest canvi de tendència és interpretat com un moviment de curta durada que reverteix mínimament la ràpida apreciació del bitllet verd dels últims mesos. En canvi, enfront d’aquesta correcció tècnica, la tendència de fons, atesa la divergència en la política monetària entre el BCE i la Fed, serà de major depreciació de l’euro, que podria tornar a la zona inferior de l’interval de cotització, 1,05-1,10 dòlars/euro, o, fins i tot, perforar-la de forma temporal.

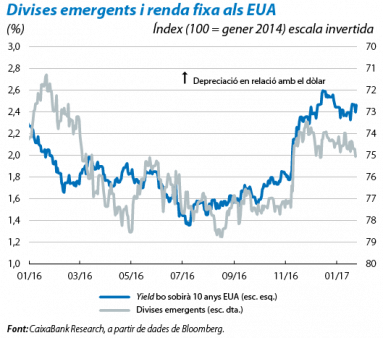

Les divises emergents premen l’accelerador. En conjunt, les divises emergents van patir un fort càstig després de la celebració de les eleccions presidencials nord-americanes (al novembre, l’índex de divises emergents de J. P. Morgan va caure el 4,4% en relació amb el dòlar). De llavors ençà, gairebé la meitat d’aquesta reculada s’ha revertit, amb més timidesa al desembre i amb més rotunditat al gener. Destaca, en particular, la forta apreciació, en relació amb el dòlar, del real brasiler i del ruble rus. En obert contrast, els inversors discriminen la situació idiosincràtica de dos països, Mèxic i, en especial, Turquia, les divises dels quals s’han depreciat amb força des del novembre passat. D’acord amb aquesta tendència a l’apreciació, els fluxos de capitals emergents s’han continuat recuperant. En particular, les entrades netes de capitals en cartera (deute i accions) d’un grup representatiu d’emergents amb el compte de capitals liberalitzat (és a dir, no inclou la Xina) mostren que el fort episodi de sortida de capitals dels emergents posterior a la celebració de les eleccions presidencials dels EUA s’ha revertit totalment.

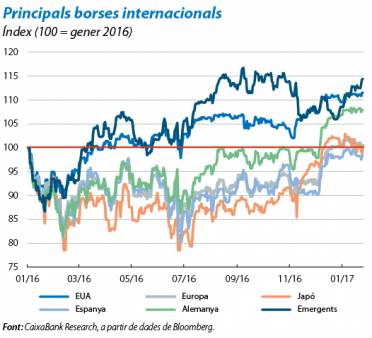

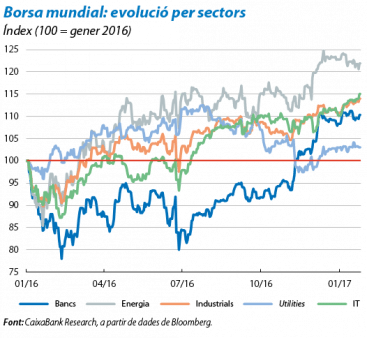

A les borses, les alegries (i les penes) van per barris. Un altre dels segments que digereix els diferents elements que es contraposen en l’actual moment financer –momentum fort recent, narrativa de reflació i indefinició de la política econòmica dels EUA– és el mercat de renda variable. Malgrat que s’ha destacat mediàticament que l’índex Dow Jones va assolir, el dia 26 de gener, el seu màxim històric (per damunt de la barrera psicològica dels 20.000 punts), l’evolució de la borsa nord-americana ha estat més moderada. L’índex Dow Jones, després de créixer més del 3% al desembre, finalment amb prou feines va créixer el 0,5% al gener. Una mica més dinàmic es va mostrar l’índex S&P 500, el més representatiu del mercat de valors nord-americà, que va augmentar l’1,8%. Europa s’ha mogut per rumbs diferents. Al gener, l’Eurostoxx 50 va perdre l’1,8% del seu valor. Es tracta d’una correcció que cal emmarcar en clau de dinàmica de mercat, ja que l’índex de referència de la zona de l’euro havia crescut una mica menys del 8% al desembre. Finalment, cal esmentar que les borses emergents han rebut el suport de la dinàmica de recuperació de la confiança inversora comentada més amunt i que, al gener, van anotar un avanç superior al 5%.