Els mercats financers mantenen un to globalment constructiu. Dues fases han caracteritzat l’evolució dels mercats financers en les últimes setmanes. L’inici del mes de març va estar marcat per un ressorgiment de l’aversió al risc que ja s’observava en els últims dies de febrer i que es va traduir en un replegament dels principals actius de risc, en particular els de renda variable emergent. La raó d’aquest replegament va ser el temor d’un enduriment de la política monetària nord-americana més agressiu del que s’havia anticipat, fomentat per la solidesa de diversos indicadors d’activitat dels EUA. No obstant això, en la segona part del mes, es van reprendre les compres als principals mercats d’actius de risc, amb el suport del to més conservador i equilibrat del missatge que va adoptar la Reserva Federal (Fed) en anunciar una nova pujada del tipus oficial.

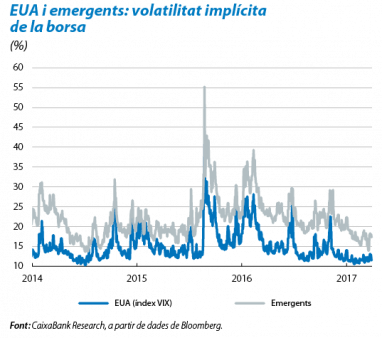

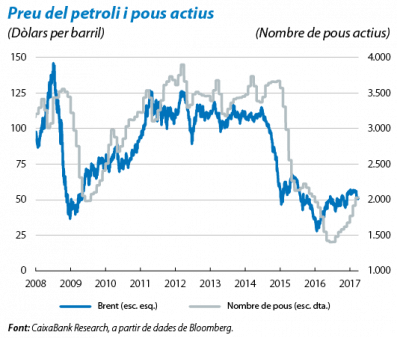

La volatilitat es manté en cotes relativament baixes malgrat el lleuger repunt observat en els últims dies del mes. Si tenim en compte els diversos focus d’incertesa que continuen envoltant l’entorn financer global, aquest baix nivell d’aversió al risc és, no obstant això, una font de preocupació. D’una banda, hi ha un elevat nivell d’incertesa sobre les polítiques de l’Administració Trump (impuls fiscal, deriva proteccionista, etc.) i sobre el grau de suports que pot aconseguir. De l’altra, a Europa, les nombroses cites electorals continuen monopolitzant l’atenció dels inversors, i el nerviosisme es podria intensificar a mesura que s’acostin les eleccions franceses al maig. Així i tot, els comicis holandesos, la primera gran cita electoral europea, amb uns resultats favorables per a la formació d’un govern continuista, han contribuït a contenir el risc polític a la zona de l’euro. Finalment, el menor potencial alcista de les primeres matèries i, en particular, del preu del petroli es podria afegir a la llista de riscos per als mercats financers en els propers mesos.

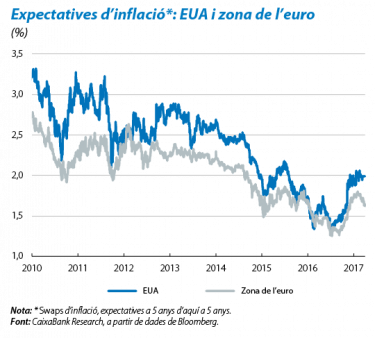

El BCE manté els paràmetres de la política monetària, però millora el mapa de riscos. Tal com s’esperava, la reunió del març del Consell de Govern del banc central de la zona de l’euro es va saldar amb poques novetats. No va ser introduït cap canvi en la política monetària del BCE, que, d’acord amb els ajustos del programa de compra de bons anunciats al desembre, mantindrà la compra de 60.000 milions d’euros de bons mensuals entre l’abril i el desembre d’enguany. Així i tot, l’autoritat monetària va millorar el mapa de riscos a la baixa per la fermesa de la demanda domèstica de la zona de l’euro i pel menor risc de deflació. En aquest context, el BCE va revisar lleugerament a l’alça les previsions de creixement per a la zona de l’euro: l’1,8% el 2017 i l’1,7% el 2018 (+0,1 p. p. en tots dos casos). Pel que fa a la inflació, la institució va remarcar que els forts repunts de la inflació general observats en els últims mesos provenien de factors temporals (com el repunt del preu del petroli) i va posar l’accent de nou en la necessitat de veure una recuperació autosostinguda de la inflació subjacent per contemplar la possibilitat d’una inflexió en el to acomodatici de la institució.

La Fed anuncia una nova pujada del tipus oficial i manté el full de ruta d’increments graduals. La Fed va augmentar el fed funds per segona vegada en tres mesos, fins a l’interval 0,75%-1,00%, tal com el mercat ho havia anticipat. No obstant això, l’autoritat monetària nord-americana va adoptar un to prudent i va mantenir sense canvis l’escenari de tipus previst, amb dues pujades addicionals enguany i tres més el 2018. Això obeeix al fet que, en l’actualitat, l’entitat no percep una intensificació dels riscos inflacionistes. En aquest sentit, Yellen va remarcar la disposició del banc central a tolerar desviacions temporals de la inflació per damunt de l’objectiu (el 2%). D’altra banda, en els propers mesos, el debat sobre quan la Fed començarà a reduir el balanç anirà guanyant força. En aquest sentit, contemplem que la institució monetària anunciï, en l’últim tram de l’any, el cessament de la reinversió de venciments de la cartera de bons. En aquest àmbit, una bona comunicació serà vital per evitar sobresalts als mercats, com els que van tenir lloc, per exemple, durant el taper tantrum del maig del 2013.

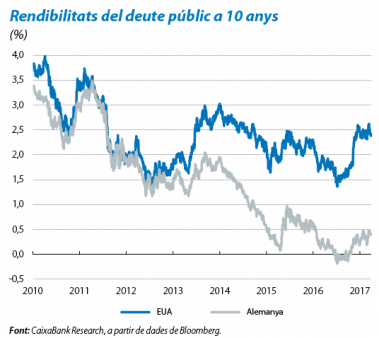

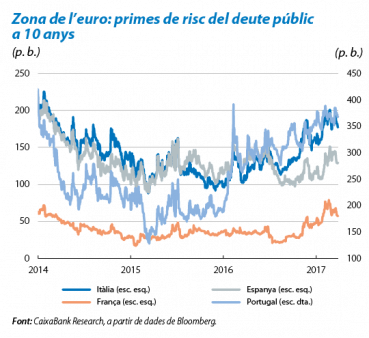

La incertesa política agita els mercats de renda fixa sobirana, tant als EUA com a Europa. Les rendibilitats del deute públic nord-americà van registrar moviments d’anada i tornada. Els tipus a curt termini van repuntar, com el del bo a dos anys, que va superar l’1,3% amb el suport de la pujada de tipus de la Fed, mentre que els tipus a llarg termini van fluctuar en l’interval prevalent des del començament de l’any (el 2,4%-2,6% per al bo a 10 anys). La incertesa sobre la política impositiva i pressupostària de l’Administració Trump i, més recentment, els missatges continuistes de la Fed van perllongar aquesta pauta. A la zona de l’euro, el calendari electoral va continuar marcant el moviment dels tipus sobirans, tot i que els esdeveniments recents van donar suport a una certa millora del sentiment inversor. En particular, la victòria del candidat de centredreta a les eleccions generals dels Països Baixos del 15 de març va tancar el primer dels nombrosos focus d’incertesa en l’agenda política europea d’enguany. Així mateix, la consolidació de la candidatura d’E. Macron a les eleccions presidencials franceses va contribuir a reduir les inquietuds generades per una possible victòria d’M. Le Pen, la candidata de l’extrema dreta. Així i tot, la incertesa política es mantindrà, i no es poden descartar del tot esdeveniments disruptius.

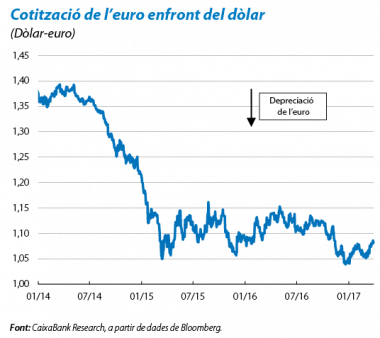

Al mercat canviari, el creuament euro-dòlar flexiona lleugerament a l’alça. Després d’acabar el mes de febrer a la baixa i apuntant cap a la zona dels 1,05 dòlars, l’euro va augmentar al començament de març i va acabar el mes a la zona dels 1,08. Les principals causes d’aquest moviment contrari van ser el to menys restrictiu del que s’esperava per part de la Fed i el missatge més equilibrat del BCE. En els últims dies del mes, l’euro va assolir màxims de l’any enfront del dòlar arran del fracàs de la llei sanitària de Trump, que va alimentar els dubtes sobre les capacitats reformistes de la nova Administració nord-americana. Així i tot, no introduïm canvis en les previsions, ja que pensem que es tracta d’un moviment temporal i que les dinàmiques divergents de política monetària no estan totalment recollides als mercats. Es tracta, però, d’un escenari amb un elevat nivell d’incertesa, en especial pels dubtes sobre l’impuls fiscal que pot escometre l’Administració Trump. Al bloc emergent, les principals divises van recuperar el to constructiu observat en els últims mesos després d’un període de feblesa al començament de març (pels temors d’una política més restrictiva als EUA). Així, l’índex global de divises emergents de J. P. Morgan va recuperar el nivell anterior a la victòria de Trump. Aquesta forta recuperació just després de la reunió de la Fed és un senyal positiu, que, pel que sembla, indica que els mercats financers emergents són capaços de suportar una pujada gradual del fed funds.

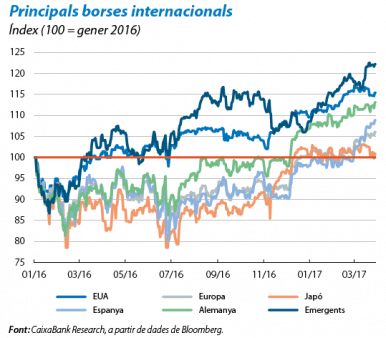

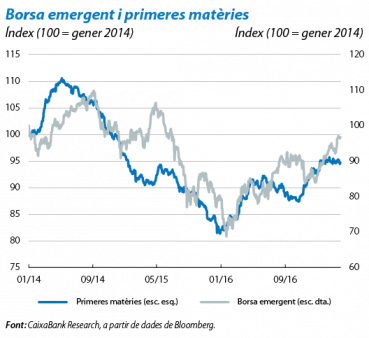

Les borses emergents es mantenen a l’alça. Ni la incertesa sobre les polítiques de Trump ni la feblesa renovada de les primeres matèries no van impedir que la majoria de les principals borses emergents tanquessin el mes de març en positiu. No obstant això, els actius de renda variable emergent es van mostrar més sensibles als canvis de perspectives de política monetària als EUA, amb caigudes notables al començament del mes, alimentades per les expectatives d’una Fed més restrictiva, i amb una forta recuperació després, amb el suport del missatge cautelós de la institució. Al bloc desenvolupat, les borses van mantenir un to constructiu, tot i que a un ritme més moderat que en els últims mesos. Aquest mes va destacar, en especial, el bon funcionament de la borsa espanyola, amb l’índex Ibex 35 instal·lat per damunt dels 10.000 punts, gràcies, sobretot, al sector bancari.

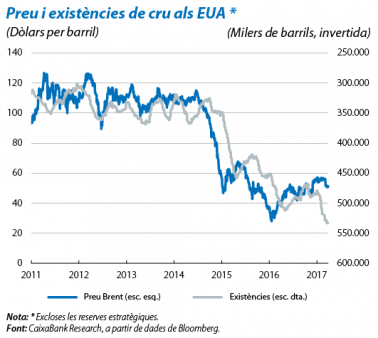

Preu del petroli: noves caigudes i canvi en les previsions. Després d’un inici d’any relativament estable, arran del fort rebot posterior a l’acord de l’OPEP, el preu del cru ha tornat a mostrar senyals de feblesa. Al març, el preu del barril Brent va registrar noves i intenses caigudes, va tornar a cotitzar just per damunt dels 50 dòlars i va trencar clarament la barrera dels 55 dòlars superada amb la retallada de producció acordada per l’OPEP. La volatilitat del petroli es mantindrà elevada a mitjà termini, però diversos factors fan pensar que la tendència a l’alça del preu serà inferior a la prevista amb anterioritat. Destaca un repunt de la producció de shale als EUA més sòlid del que s’havia previst inicialment. Això suggereix que els guanys de productivitat del sector són notables i que és rendible amb preus inferiors als 60 dòlars. Així mateix, també va ser important l’augment de les existències als EUA, que van assolir un nou màxim històric al començament del mes de març. En aquest context, revisem a la baixa la via gradual de pujada del preu del barril Brent, que hauria d’assolir els 58,5 dòlars al final del 2017 (abans 62,6 dòlars) i els 64 dòlars al final del 2018 (abans 69 dòlars).