Baló d’oxigen amb un panorama polític més clar

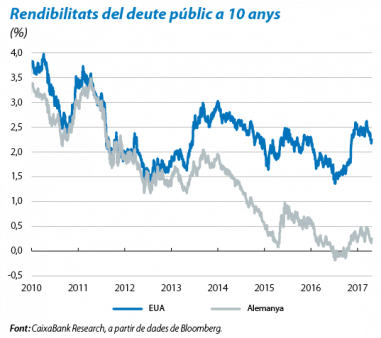

La incertesa política va marcar un període de risk-off que va acabar després de la primera volta de les eleccions presidencials a França. Com és la tònica en aquest 2017, el risc polític va continuar marcant l’evolució dels mercats financers en el mes d’abril. Als EUA, la nova Administració Trump va haver de retirar la primera proposta de reforma del sistema sanitari davant la falta de suports al final de març, la qual cosa va obrir la porta als dubtes sobre la capacitat de la nova Administració per tirar endavant les reformes promeses, entre les quals destaca una reforma fiscal que, com anticipaven els inversors, pretén impulsar el creixement i els marges empresarials. A Europa, la convocatòria d’eleccions generals anticipades al Regne Unit per al 8 de juny i, sobretot, la primera volta de les eleccions presidencials franceses van mantenir en suspens els inversors. A nivell mundial, les tensions geopolítiques a Síria i a Corea del Nord van sacsejar els mercats financers. A més a més, una certa feblesa en el preu de les primeres matèries va frenar també els actius de risc emergents. En conjunt, tots aquests elements van propiciar un període de risk-off en la primera meitat del mes d’abril, amb un reposicionament en les expectatives d’inflació i en la recerca d’actius refugi. Així, tant el preu de l’or com el dels bons alemanys i nord-americans van repuntar amb intensitat, la qual cosa es va traduir en un descens de les rendibilitats del seu deute públic a llarg termini. A l’altra cara de la moneda, la renda variable global va registrar reculades moderades en la primera part d’abril.

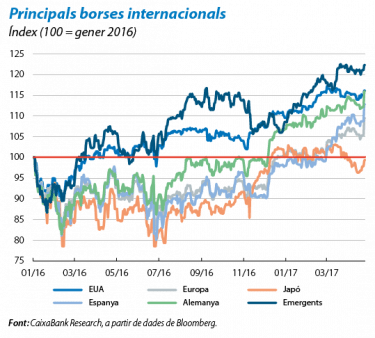

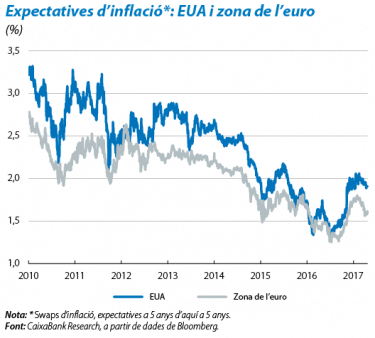

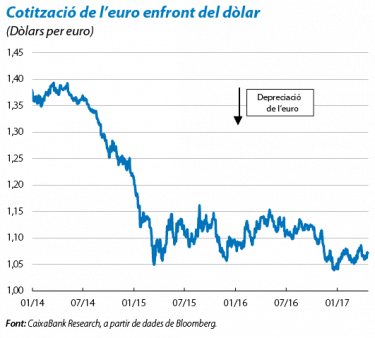

En la segona meitat del mes, les borses van recuperar el to constructiu. Finalment, el pas a la segona volta de Macron i de Le Pen en les eleccions franceses, amb un millor posicionament del primer de cara a la segona ronda, va aconseguir revertir el risk-off generat per les tensions polítiques. Les borses europees van rebotar amb força i es va revertir una gran part dels moviments previs en actius refugi. La rendibilitat del bo a 10 anys nord-americà va desfer una bona part del descens registrat a l’abril, i la TIR del seu homòleg alemany va recuperar tota la davallada del mes. El desenllaç electoral va ser molt favorable per a l’euro, que es va apreciar l’1,85% enfront del dòlar en els dies posteriors a les eleccions. No obstant això, la reversió del to negatiu als mercats ja havia començat amb les dades macroeconòmiques que s’havien anat coneixent als EUA i amb la seva lectura per part de la Reserva Federal (Fed) al seu Beige Book. Aquests indicadors continuen donant suport a una dinàmica de mercat basada en l’impuls del creixement econòmic global i en una represa de la tendència alcista en les expectatives d’inflació. Mentre esperen més detalls, els inversors van mantenir la cautela davant la reforma fiscal anunciada per Trump al final d’abril.

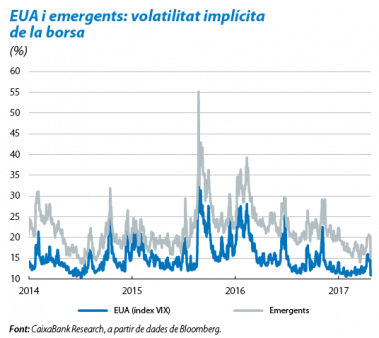

Els rebrots de volatilitat es van anar calmant a mesura que s’esvaïen els fronts de risc polític. Durant la major part del mes d’abril, els índexs de volatilitat, tant a la borsa nord-americana com a l’europea, van mantenir una trajectòria ascendent, reflex de la incertesa de la política econòmica als EUA, de la tensa situació geopolítica global i del nerviosisme previ a les eleccions a França. A Europa, el referent de volatilitat sobre l’Eurostoxx 50 (l’índex VSTOXX), que havia superat el nivell previ a l’elecció de Trump, es va enfonsar fins als nivells del començament de l’any amb el resultat de les eleccions franceses. Als EUA, l’índex VIX també es va desinflar fins a nivells mínims del 2017 i es manté en nivells històricament baixos.

La Reserva Federal (Fed) manté el pla de normalització monetària, però les yields a llarg termini s’ajusten a la baixa. Rere el replegament de la TIR nord-americana a 10 anys hi ha factors com els fluxos d’entrada en bons nord-americans per les seves característiques d’actiu refugi, unes dades d’inflació una mica més febles (en part, pel descens dels preus energètics) o els dubtes sobre la implementació de les reformes i la magnitud del seu impacte. El mercat de futurs sobre els tipus d’interès va passar a descomptar un ritme de dues o tres pujades del tipus d’interès de referència abans del final del 2018, enfront de les tres o quatre anticipades amb anterioritat. No obstant això, la Fed va constatar, al seu Beige Book, una certa acceleració del creixement econòmic i dels salaris en diversos districtes, la qual cosa va afavorir la interpretació que les dades macroeconòmiques continuen sent positives. Aquest escenari avala que la Fed mantingui el pla de pujades de tipus, amb dos anuncis més enguany i tres més el 2018, d’acord amb les previsions de CaixaBank Research. En aquest context, continuarà sent clau la seva comunicació, també sobre l’estratègia de balanç i la reinversió del venciments de bons.

Com s’esperava, el BCE va mantenir sense canvis els paràmetres de la política monetària. En la reunió del 27 d’abril, el Consell de Govern va constatar que els indicadors d’activitat de la zona de l’euro continuen apuntant cap a una major fermesa de la recuperació i que el mapa de riscos continua esbiaixat a la baixa, tot i que amb menys intensitat. D’altra banda, ara com ara, la lenta millora del mercat laboral manté controlades les pressions inflacionistes. A tot plegat cal sumar la incertesa política, que aconsella prudència abans de realitzar qualsevol lleuger canvi de política monetària. Per aquest motiu, alguns membres del Consell de Govern han reforçat el suport a una estratègia seqüencial de normalització monetària, en què el BCE no apujaria tipus abans de finalitzar les compres netes d’actius. Segons les previsions de CaixaBank Research, la primera pujada del tipus refi a la zona de l’euro es produirà cap a la meitat del 2019.

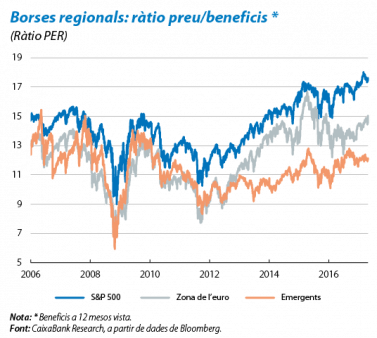

Amb la disminució del risc polític, els mercats de renda variable es tornen a centrar en els fonaments econòmics. Amb la temporada de resultats empresarials encara en els seus inicis, sembla que les primeres presentacions confirmen les previsions d’increment de beneficis esperat per a enguany. El to constructiu de les últimes setmanes ha reprès la tendència a revisar a l’alça aquestes previsions, que es continuen decantant per assignar més potencial a la zona de l’euro i als mercats emergents que als EUA, que, a més a més, presenten unes ràtios de valoració notablement més elevades. Així, l’Eurostoxx va tornar a mostrar unes fites mensuals superiors a les de l’S&P 500, amb el sector bancari com a protagonista dels avanços, a conseqüència de la seva major sensibilitat a l’entorn actual, tant polític com financer. Els fluxos de cartera també van reflectir fidelment les expectatives dels inversors i van donar continuïtat a les sortides de fons nord-americans cap a la renda variable europea.

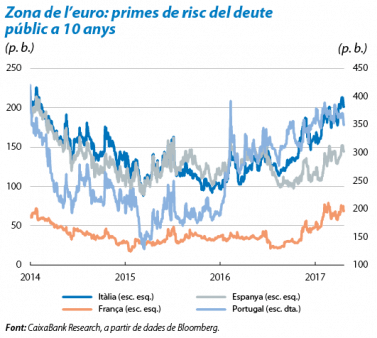

En un entorn d’aversió al risc, l’apetència per la renda fixa va revalorar les carteres de deute sobirà i corporatiu. Malgrat un cert replegament al final del mes, els índexs de renda fixa global es van revalorar al voltant de l’1%. Els ascensos van ser més intensos a les carteres compostes amb venciments a més llarg termini i a les de bons sobirans, enfront de les de deute corporatiu. L’efecte del descens en rendibilitats sobiranes a llarg termini als EUA es va notar en un lleuger augment dels diferencials corporatius, en especial al segment high yield. Al seu torn, el reajustament en les expectatives d’inflació es va traduir en una menor demanda de bons protegits d’inflació. A Europa, la caiguda de la rendibilitat del bo alemany a 10 anys va contribuir a l’increment de les primes de risc sobiranes durant una bona part del mes d’abril. Les primes de risc corporatives també van experimentar un lleuger repunt, però, igual que les nord-americanes, es mantenen encara en nivells baixos. Caldrà esperar per veure com la incertesa política i la reducció del ritme de compres de bons per part del BCE afecten els diferencials corporatius europeus.

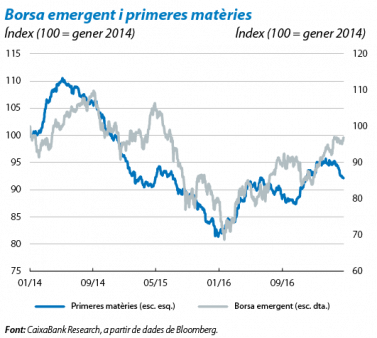

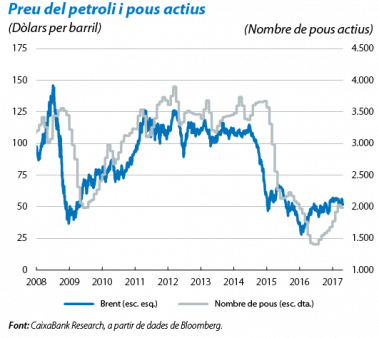

Els mercats emergents també van fer un alto en el camí, però van continuar mostrant un ritme sòlid d’entrades de fluxos de cartera, tant en renda variable com en renda fixa. Sembla que el lleuger afebliment del dòlar ha atorgat un cert atractiu al risc de divisa emergent, amb més demanda de bons en moneda local. Això sí, les preferències s’orienten més cap als bons sobirans en lloc dels corporatius, signe de preocupació pels nivells d’endeutament al sector privat. Si es manté la tendència positiva en les xifres macroeconòmiques i s’esvaeixen els focus de tensió geopolítica, els actius de risc emergents poden continuar capitalitzant les seves valoracions, que, actualment, són notablement inferiors a les dels mercats madurs. Les divises emergents també es van mantenir relativament estables, llevat del rand sud-africà i de la lira turca, la qual va recuperar un cert to després del referèndum del 16 d’abril, que va ratificar la reforma constitucional. Destaca el bon comportament del peso mexicà, que gairebé ha desfet tota la caiguda posterior a l’elecció de Trump. Finalment, la feblesa de les principals primeres matèries també ajuda a explicar el recés a les borses emergents. L’increment constant en la producció no convencional de petroli n’ha condicionat l’evolució del preu, però les caigudes es van estendre també a altres matèries, com els metalls industrials.