La recuperación mundial en V, de vacuna

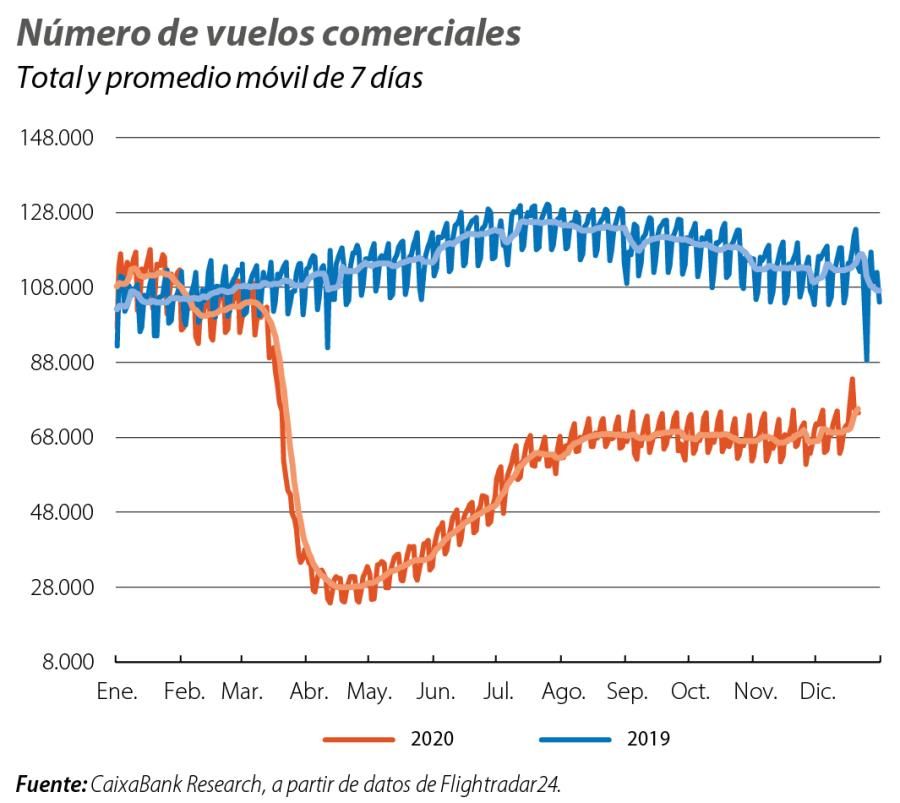

V de vacuna, por supuesto. Si todo va como está previsto, cuando este Informe Mensual vea la luz, ya se estará vacunando a personas vulnerables de España, Europa, Asia y América. Un éxito médico sin precedentes: recordemos, una vacuna contra un coronavirus (una tipología de virus de mal combatir, como demuestra la falta de efectividad de las vacunas contra el SARS o el MERS), desarrollada en meses (y no en años, como era habitual) y en base a una técnica (lo que se denomina el ARN mensajero) novedosa en vacunas autorizadas para su uso en humanos. Las perspectivas globales son, de la mano de la vacuna, razonablemente positivas: para 2021 CaixaBank Research prevé un crecimiento mundial algo superior al 5%, frente a una caída estimada del PIB de alrededor del 4% en 2020. Con todo, en muchas de las economías del mundo (como las principales avanzadas europeas; India, entre las asiáticas, o Brasil y México, en América Latina) la pérdida de riqueza de 2020 todavía no se recuperará totalmente en 2021. Una forma de verlo es mediante la «movilidad perdida», que se puede aproximar con el descenso en los vuelos, una buena proxy de la economía globalizada basada en los flujos en la que operamos.

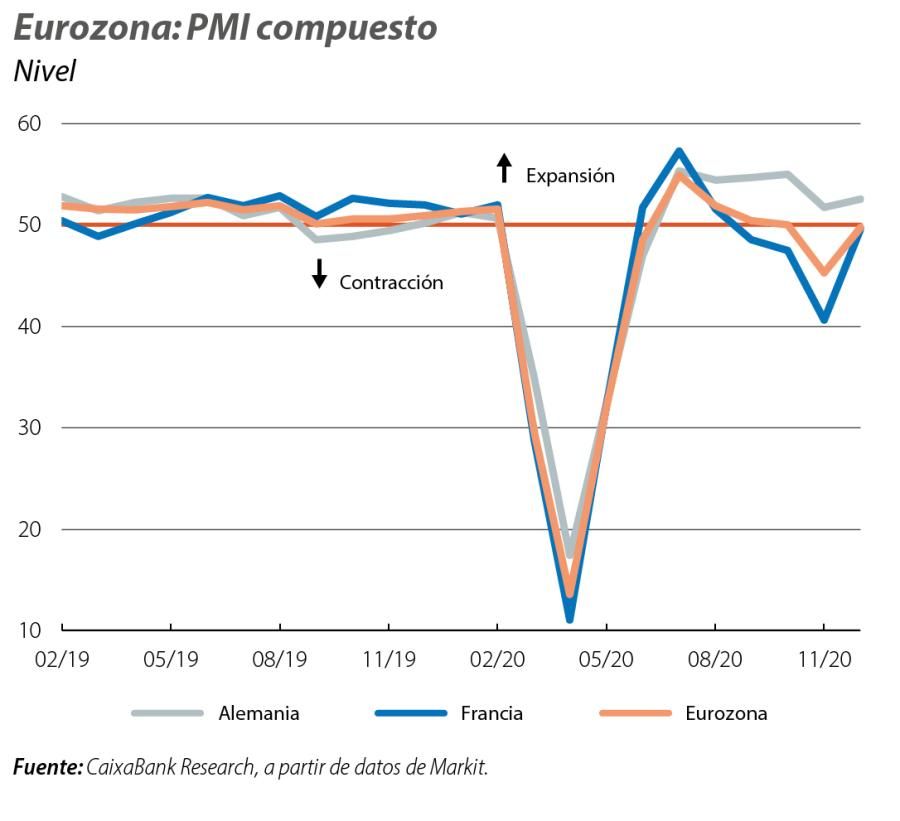

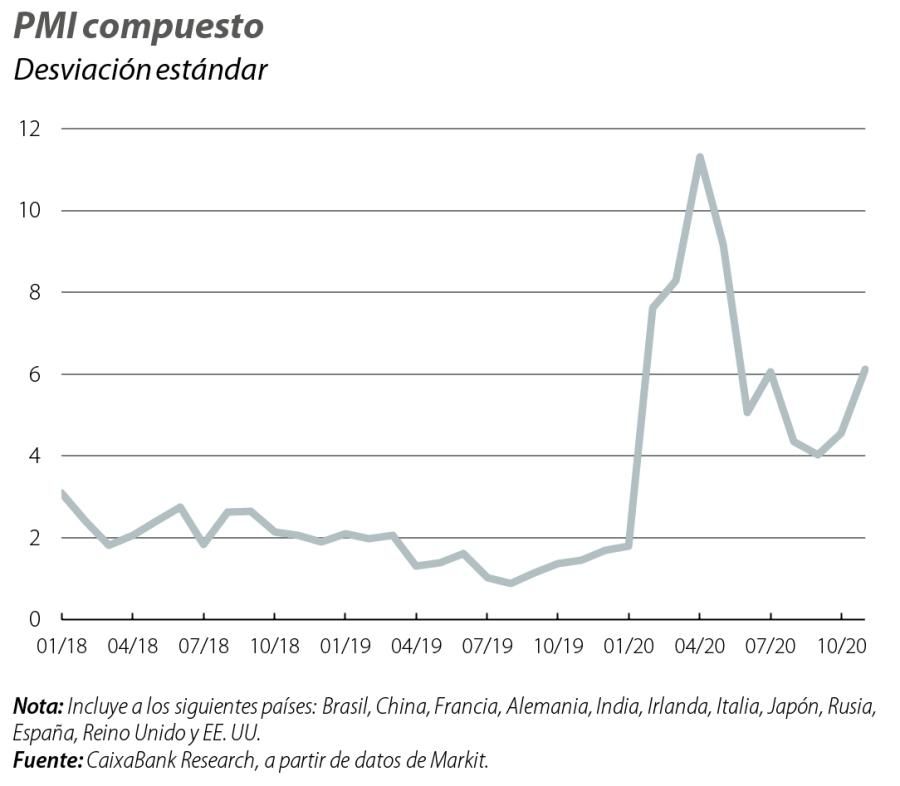

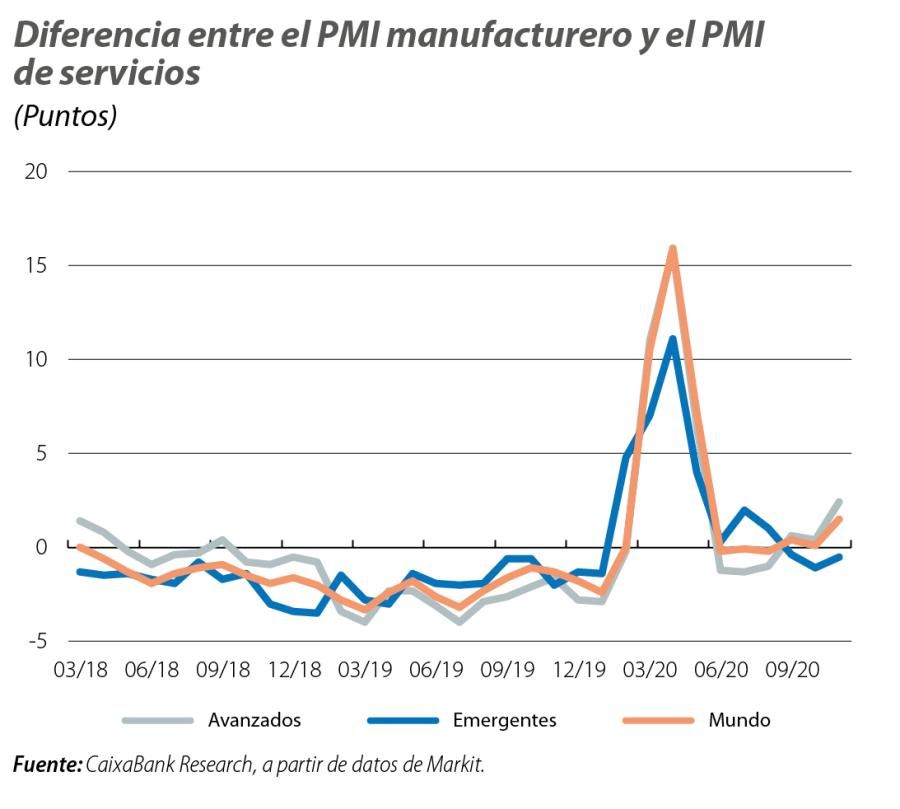

Y así se vislumbra ya en las tendencias más recientes. Durante meses hemos podido describir la recuperación económica que se ha dado tras el gran confinamiento de la primavera con dos palabras: desigual y desequilibrada. Esto es, desigual, en el sentido geográfico: con distintas intensidades de recuperación en distintos países. Y desequilibrada, sectorialmente, refiriéndonos al hecho de que industria y servicios habían experimentado vías de recuperación distintas, una más intensa en el sector secundario y otra más frágil en el terciario. Sin embargo, la recuperación está cambiando, al menos por lo que se refiere a su distribución geográfica y sectorial. Así lo señalan los indicadores PMI de actividad. Tras dispararse en la primavera pasada, ahora la dispersión geográfica en el ritmo de actividad se ha reducido significativamente (aunque la segunda oleada, con sus nuevas medidas de restricción a la movilidad y a la actividad, ha hecho repuntar un poco el grado de disparidad en los últimos meses). Algo parecido sucede con la diferencia entre el ritmo de actividad de los servicios y la industria, que tras ser máxima en abril, se ha reducido significativamente, aunque como sucedía con la dispersión en el ritmo de actividad global, ha aumentado algo en el tramo final de 2020. Siendo esta la visión más general, de trazo grueso, la revisión más pormenorizada de ciertas economías de referencia nos permite entrar en detalles que nos enriquecen el análisis con mayor granularidad.

CHINA

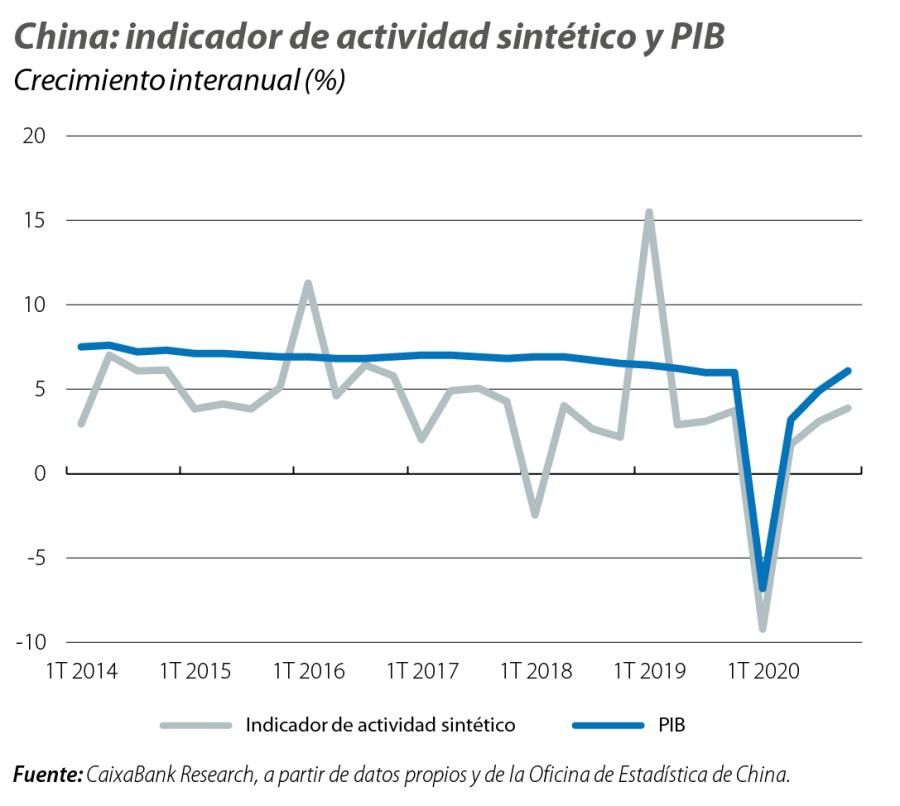

Tras ser el primer epicentro de la pandemia, China ha ejemplificado las ventajas del enfoque que se ha dado a conocer, en inglés, como go hard and early, es decir, ser muy agresivo y rápido en las medidas de contención y actuar con un testeo y un confinamiento masivo y temprano. El mejor ejemplo, quizás, más que el conocido caso de Wuhan, ha sido el brote de la ciudad de Qingdao, donde el octubre pasado, ante apenas una docena de casos, se testeó a toda una población de 9 millones de habitantes en 5 días.

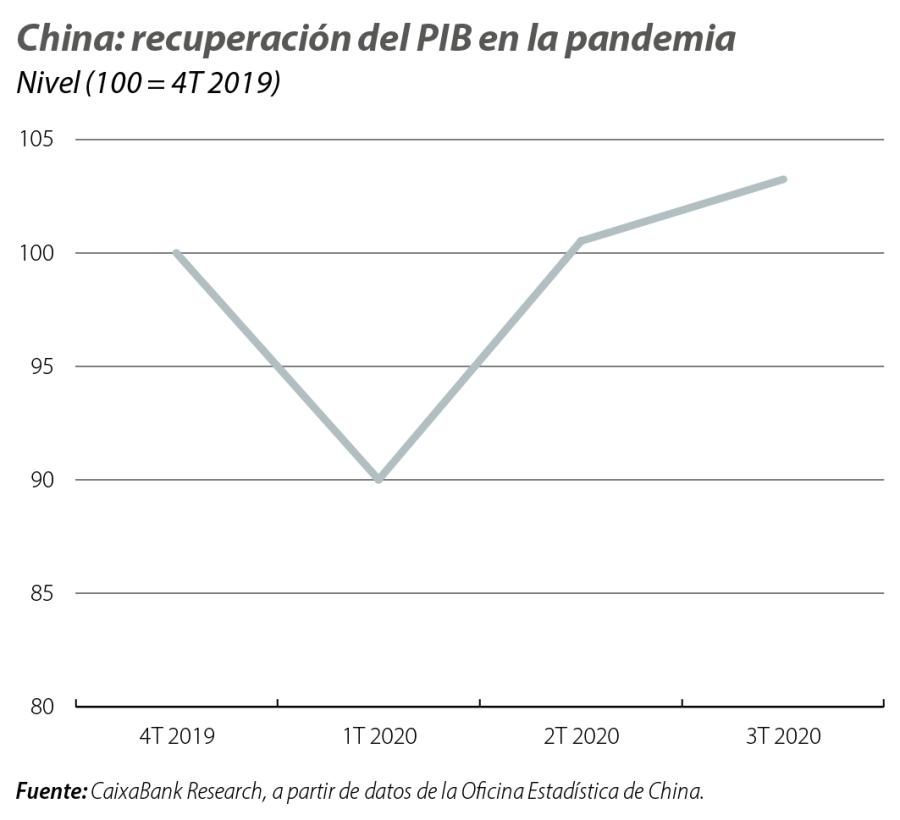

Y que haya requerido de un apoyo de la política económica relativamente reducido: el Banco de España, por ejemplo, estima que el impulso fiscal de China en 2020 ha sido algo menos de la mitad que el de la Gran Recesión de 2008 (equivalente al 6% del PIB ahora; 13% en 2008). En definitiva, en el 2T 2020, tras crecer casi un 12% intertrimestral, el PIB chino ya había superado el nivel anterior a la pandemia, una tesitura que no se ha dado en ninguna otra gran economía mundial. La salida de la crisis china se ha beneficiado de una fuerte recuperación del binomio industria-exportación. China ha abastecido al mundo, primero de productos más vinculados a la lucha contra la pandemia y después, adicionalmente, de productos como la electrónica, que otras naciones productoras no estaban en condiciones de proveer. Como resultado, en noviembre las exportaciones chinas eran más de un 20% superiores a las de un año antes. China, en definitiva, anticipa un patrón que va a ir a más en muchas economías en 2021: el papel importante que puede tener a corto plazo la industria (ya hemos comentado su mejor tono global) y la demanda externa como soporte (aunque, para ello, en 2021 la recuperación deberá ser sincronizada).

ESTADOS UNIDOS

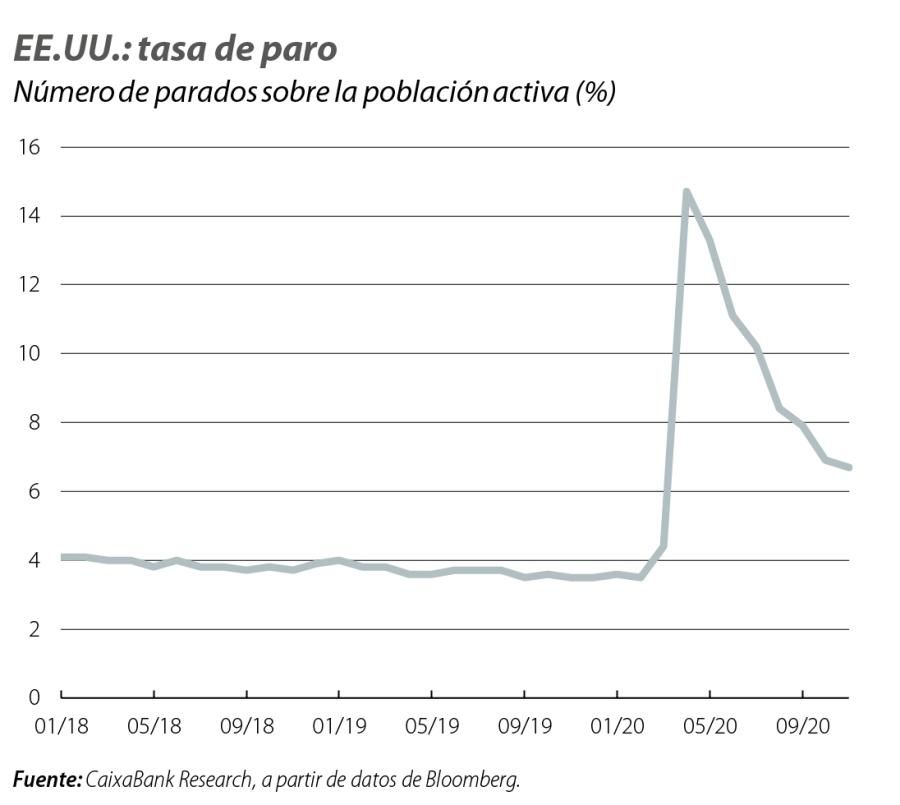

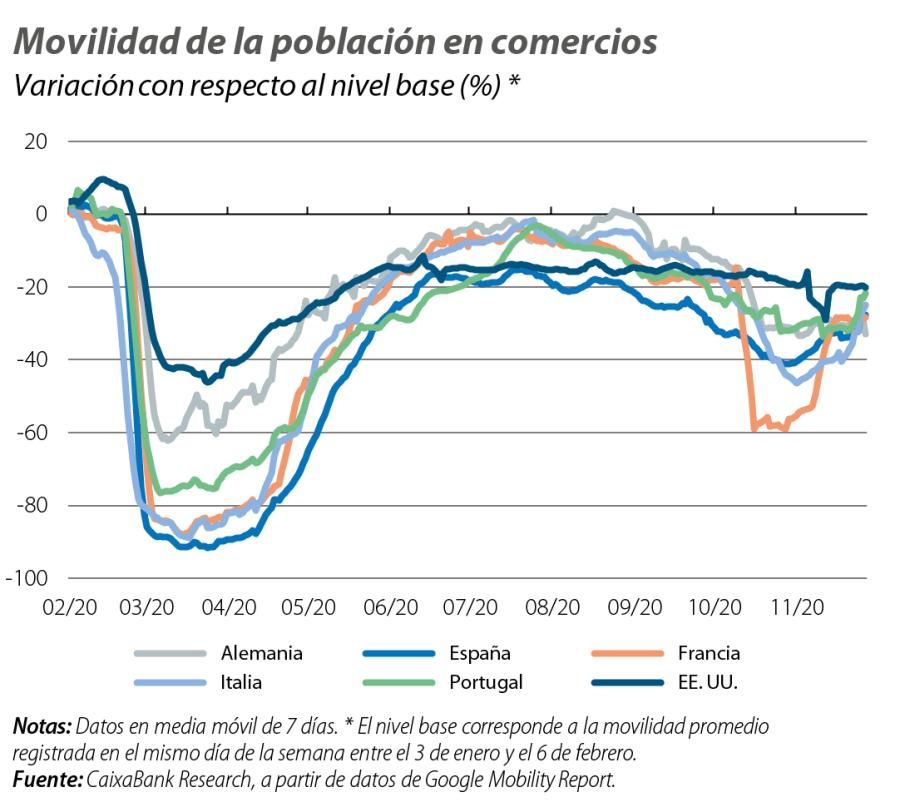

Aunque existen diferencias importantes por estados, en EE. UU. en su conjunto las medidas de confinamiento y restricción a la actividad se pueden considerar menos estrictas que en otros países (en particular, que en Europa). Así, si en países como España la movilidad (por motivos de ocio y compras) terminó el año en niveles del orden del –30% respecto a antes del shock, en EE. UU. las cifras muestran una caída menor, de un –20%. Este enfoque relativamente más laxo se ha visto acompañado de una estrategia bastante agresiva de apoyo fiscal y monetario.

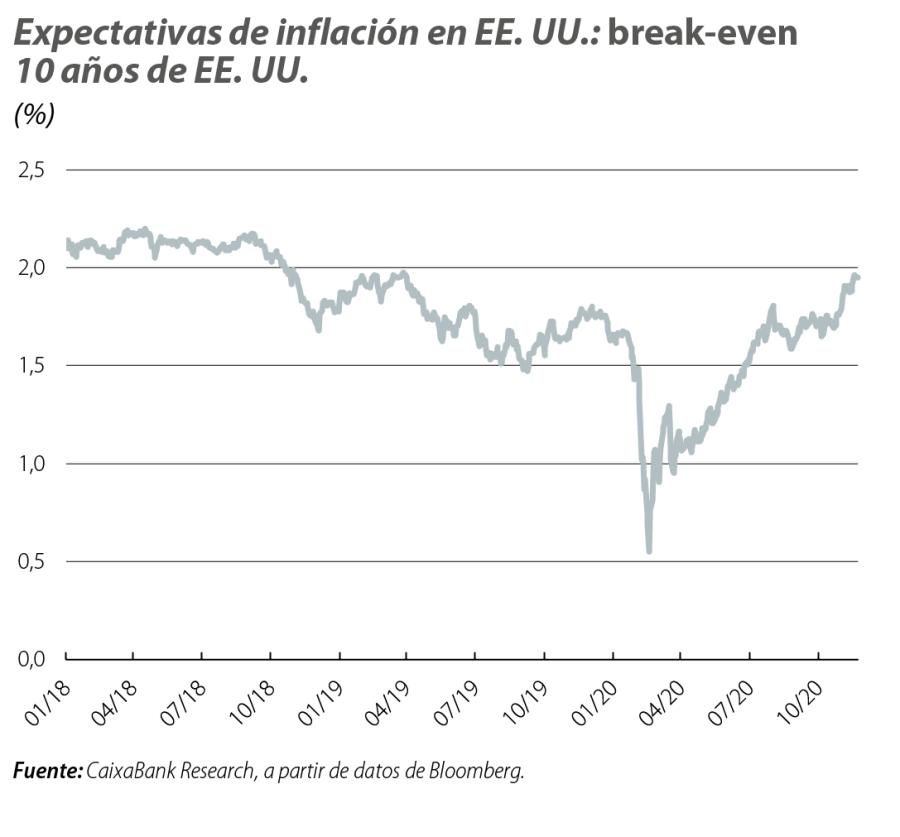

Por lo que se refiere a la política monetaria, tras recortar tipos agresivamente hasta el 0,00%-0,25% y lanzar una amplia batería de medidas (destacan, en particular, las elevadas compras de activos), en agosto la Fed ancló una política acomodaticia por un largo periodo de tiempo (y más allá de que la economía consolide su reactivación) al modificar su marco estratégico e indicar que, en el futuro, tolerará temporalmente inflaciones superiores al 2%. Siendo estas las grandes líneas directrices, en diciembre la Fed reiteró su mensaje de apoyo (su programa de compra de activos se mantendrá como mínimo hasta finales de 2021, como se detalla en la coyuntura de Mercados Financieros). Similar lectura, de prolongación del estímulo, se hace desde el ámbito de la política fiscal. A finales de diciembre se aprobó un nuevo paquete fiscal, de unos 0,9 billones de dólares, equivalente a algo más del 4% del PIB. Será el segundo mayor de la historia, tras el adoptado en marzo pasado, de unos 1,8 billones de dólares, e incluirá, entre otras medidas, el pago mediante cheque de 600 dólares a una proporción elevada de ciudadanos, y unos 300 dólares semanales adicionales a los beneficiarios de prestaciones por desempleo.

UNIÓN EUROPEA

La incidencia de la segunda oleada de la COVID-19 ha forzado, por ejemplo, a Francia y a Alemania a aplicar un segundo confinamiento, y en numerosos países se sigue funcionando con medidas limitativas de la movilidad y de la actividad. Con todo, es común a las estrategias de segunda oleada su carácter más selectivo y, en general, la incidencia que reflejan los indicadores de actividad del 4T es claramente menor a la de la primavera. Así, por ejemplo, el índice PMI de sentimiento empresarial compuesto de la eurozona se situó en los 48,4 puntos en el promedio del 4T 2020. A pesar de que ello supone un retroceso desde los 52,4 puntos del 3T y el índice se ha emplazado por debajo de los 50 puntos (umbral entre la zona contractiva y la expansiva), el nivel de actividad que refleja este indicador se ha mantenido muy por encima de los 31,3 puntos registrados en el 2T 2020.

Que ayudarán a no laminar la recuperación frágil de Europa. Por un lado, en el plano fiscal se aprobó el nuevo presupuesto comunitario tras superar la amenaza de veto de Hungría y Polonia, lo que allana el camino a los desembolsos del Plan de Recuperación (el llamado NGEU) según el calendario previsto. Asimismo, Europa también contará con el entorno financiero acomodaticio que el BCE ha prolongado por un largo periodo de tiempo (véase la coyuntura de Mercados Financieros), tras una actuación inicial en primavera que, como la de la Fed, fue rápida y agresiva. Por otro lado, la UE y el Reino Unido alcanzaron un acuerdo comercial apenas una semana antes de que terminara el periodo de transición del brexit (la salida se había oficializado a principios de 2020, pero la retirada del Reino Unido del mercado único y la unión aduanera no era efectiva hasta el 1 de enero de 2021). El acuerdo, básico, no evita un aumento de las barreras en el comercio de servicios (no hay pasaporte financiero ni reconocimiento automático de licencias y cualificaciones profesionales) pero sí garantiza que no habrá ni aranceles ni cuotas en el comercio de bienes (aunque sí habrá barreras regulatorias y burocráticas). Además, cubre un amplio abanico de áreas (pesca, transporte, energía, seguridad, programas UE, etc.) y fija un mecanismo para resolver disputas, un elemento clave porque es posible que, a medio plazo, surjan fricciones que deban resolverse a medida que los marcos legales y regulatorios vayan divergiendo. El acuerdo se aplicará de manera provisional a partir del 1 de enero de 2021 a la espera de que el Parlamento Europeo dé su aprobación final antes del 28 de febrero de 2021 (el Parlamento británico lo ratificó en una sesión relámpago antes de terminar el año 2020).