El BCE pone una marcha más larga

El BCE cumplió con las expectativas: subió sus tres tipos de interés oficiales en 50 p. b. y anunció la reducción de la cartera de bonos en su programa de activos APP a partir de marzo. Más destacable que las decisiones, fue el tono exhibido por el BCE, claramente más hawkish y señalando que «los tipos todavía deberán subir significativamente, a un ritmo sostenido y hasta alcanzar niveles suficientemente restrictivos». Esto se apoya en una visión del escenario dominada por una inflación muy elevada y persistente. Y es que el BCE ha aumentado sus previsiones de inflación tanto para 2023 como 2024 en cerca de 1 p. p., e incluso pronostica que todavía seguirá algo por encima del 2,0% en 2025. Los mercados reaccionaron con caídas notables en las bolsas y aumentos pronunciados en los tipos de interés. Además, los implícitos del €STR para 2023 han rebotado en torno a 30 p. b. y cotizan un tipo depo por encima del 3,0%.

Puntos clave

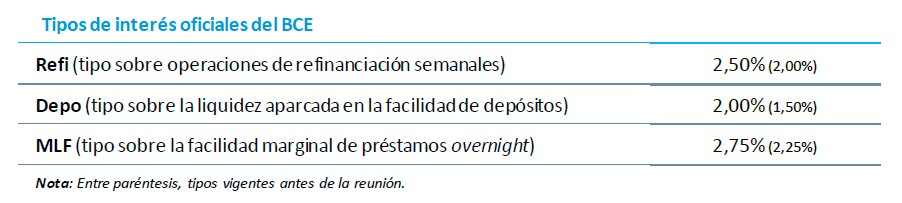

- El BCE cumplió con las expectativas y, tras dos incrementos consecutivos de 75 p. b., bajó las revoluciones al subir sus tres tipos de interés oficiales en 50 p. b. (depo en el 2,00% y refi en el 2,50%).

- Además, también anunció las líneas generales para reducir la cartera de bonos en su programa de activos APP. Concretando más detalles de lo esperado, indicó que a partir del próximo marzo la cartera disminuirá con una reducción de las reinversiones en 15.000 millones / mes hasta junio de 2023. A partir de entonces, se podría ajustar esta cantidad manteniendo un proceso gradual y predecible.

- Más destacable que las decisiones, que, en general, se ubicaron en línea con lo esperado, lo que sorprendió fue el tono exhibido por el BCE, tanto en el comunicado oficial como durante la rueda de prensa de la presidenta Christine Lagarde, claramente más hawkish que en octubre. Si entonces concluía que «se ha conseguido un progreso sustancial en el endurecimiento monetario», ahora señala que «los tipos todavía deberán subir significativamente, a un ritmo sostenido y hasta alcanzar niveles suficientemente restrictivos». En la rueda de prensa, Lagarde estuvo cerca de aterrizar este mensaje en cifras concretas:

- Dijo explícitamente que “significativa y sostenidamente” encajan bien con subidas de 50 p. b. por un período de tiempo.

- Además, remarcó que los niveles cotizados en mercado (tipo depo ligeramente por debajo del 3,0% en 2023 antes de la reunión) parecen insuficientes para alcanzar el objetivo del BCE.

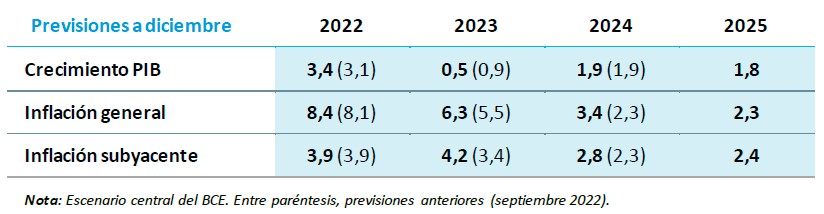

- Este tono se justifica en una visión del escenario macroeconómico dominada por una inflación muy elevada y persistente. Y es que el BCE ha aumentado sus previsiones de inflación tanto para 2023 como 2024 en cerca de 1 p. p., e incluso pronostica que todavía seguirá algo por encima del 2,0% en 2025. Por otro lado, el BCE parece tener una visión más benigna de la actividad y, por lo tanto, es más pesimista sobre la desinflación que ésta pueda lograr: anticipa una recesión entre el 4T 2022 y el 1T 2023, pero la prevé corta y leve y seguida de una revigorización por la mejora de los cuellos de botella y la solidez del mercado laboral.

- Los mercados financieros recibieron los mensajes del BCE con caídas notables en las bolsas y aumentos pronunciados en los tipos de interés. Además, los implícitos del €STR para 2023 han rebotado en torno a 30 p. b. y cotizan un tipo depo por encima del 3,0%.

Escenario económico

- El BCE ha empeorado mucho más sus previsiones de inflación que de actividad económica. Si bien la desaceleración de la energía ha dado algo de respiro a los últimos datos, el BCE prevé que el aumento de los alimentos y la solidez del mercado laboral sigan presionando la inflación al alza y que ésta se mantenga elevada durante más tiempo. Además, el BCE sitúa el balance de riesgos sobre la evolución de los precios con sesgo alcista, por la posibilidad de incrementos en las expectativas de inflación de los agentes o de mayores crecimientos salariales.

- En cuanto a la actividad, el BCE resalta el enfriamiento de la eurozona por el endurecimiento de las condiciones financieras y la erosión del poder adquisitivo que está provocando la inflación, además de una ralentización de la demanda externa. Sin embargo, el mercado laboral se mantiene sólido y el BCE espera que la recesión que pronostica para los próximos meses sea corta y leve, aunque reconoce que los riesgos están sesgados hacia una mayor debilidad de la economía.

- Con todo ello, el BCE traslució una mayor preocupación por la inflación y, de hecho, Lagarde quiso poner las luces largas e ir más allá de la volatilidad a corto plazo de los datos:

- Si bien la inflación se moderó en noviembre, y según el propio BCE puede volver a hacerlo en diciembre, la propia entidad ve posibilidades de rebote en enero y febrero, meses en los que típicamente la transmisión de los mayores costes energéticos alcanza plenamente al sector minorista.

- Lagarde insistió repetidamente en que la lucha contra la inflación es una «carrera de fondo» y les queda trabajo por hacer, y, aludiendo a la jerga de los mercados financieros, dijo que el BCE «no está pivotando».

Política monetaria

- El BCE subió en 0,50 p. p. los tres tipos de interés oficiales y cierra el año con un incremento total de 2,5 p. p. Además, ya ha empezado a reducir el balance con los repagos anticipados de las TLTRO-III (a cierre de año la cartera habrá caído un 38% respecto a octubre) y acelerará esta reducción a partir de marzo de 2023 con el fin de las reinversiones del APP anunciado hoy.

- Sin embargo, hoy el gran giro de política monetaria lo dio la comunicación, con mensajes más agresivos sobre la evolución futura de los tipos de interés:

- Las previsiones macroeconómicas del BCE, elaboradas bajo el supuesto de que la política monetaria evoluciona según lo cotizado en los mercados (tipo depo ligeramente por debajo del 3,0% en 2023), sugieren que se tardará tres años o más en alcanzar el objetivo de inflación del 2%. En otras palabras, como sugirió Lagarde, el BCE debe implementar una política monetaria más restrictiva de lo cotizado.

- Hay tres términos clave que orientan este giro del BCE: subir los tipos “significativamente”, a un ritmo “sostenido”, y “manteniéndolos” en niveles restrictivos durante un periodo de tiempo. Es decir, y según lo apuntado por Lagarde, cabe esperar que el BCE suba tipos a un ritmo de 50 p. b. por un período de tiempo y que, cuando llegue al nivel deseado, lo mantenga en dicho terreno restrictivo por un tiempo.

- Por último, preguntada sobre las pérdidas que podrían sufrir los bancos centrales por el aumento de la remuneración en sus pasivos, Lagarde recordó que los bancos centrales han acumulado colchones suficientes en los últimos años y que, en cualquier caso, la historia muestra que las pérdidas no son un problema para su operativa.

Reacción de los mercados

Los mercados financieros respondieron al tono hawkish tanto del comunicado del BCE como de los comentarios de Lagarde con caídas notables en las principales bolsas (-3% para el Eurotoxx 50) y un aumento pronunciado en la rentabilidad de la deuda soberana (15 p. b. hasta el 2,1% para el Bund alemán a 10 años), más marcado en los tramos cortos de la curva, a medida que los inversores revisaban al alza sus expectativas en la trayectoria de los tipos oficiales. Así, los implícitos en los mercados monetarios cotizan que el €STR superará el 3,0% en la segunda mitad de 2023, es decir, en torno a unos 30 p. b. más que antes de la reunión. Por su parte, las primas de riesgo en la deuda periférica se ampliaban: 15 p. b. hasta los 207 p. b. para el bono italiano y 4 p. b. hasta los 107 p. b. para el bono español. Por su parte, el euro fluctuaba en torno a los 1,06 en su cruce con el dólar.