Expectativas a la baja y cautela en la economía internacional

La incertidumbre no da tregua en el cierre de año

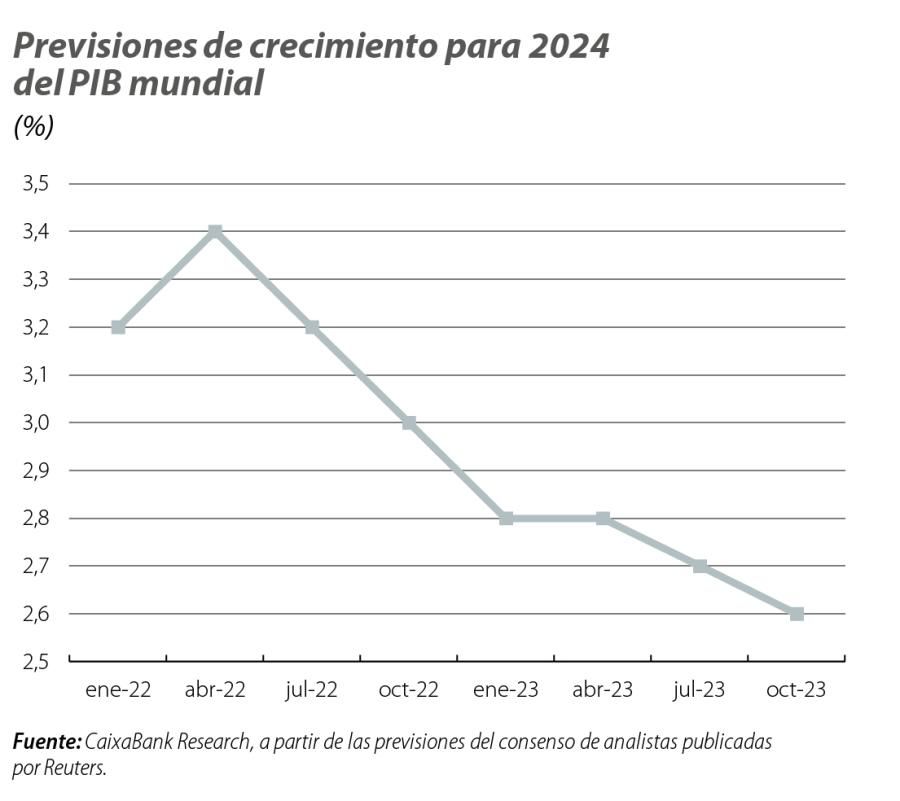

La economía mundial encara el fin de 2023 y el inicio de 2024 con un enfriamiento a velocidades desiguales, especialmente intenso en Europa, bastante suave en EE. UU. y con China cumpliendo con los objetivos de crecimiento de las autoridades pero enredada en las dificultades de su sector inmobiliario. En este punto de inflexión, la economía mundial persigue un aterrizaje suave que permitiría reducir la inflación con un coste asumible en términos de crecimiento, pero lo hace en un entorno no exento de riesgos importantes. En el plano geopolítico, a la guerra en Ucrania se le suma el conflicto entre Israel y Hamás, mientras que en el ámbito más estrictamente económico la inflación todavía tiene camino que recorrer para situarse en los objetivos de los bancos centrales y, aunque el endurecimiento de la política monetaria parece haber tocado techo, sus efectos todavía se están filtrando.

EE.UU... o crónica de una desaceleración anunciada que se resiste a llegar

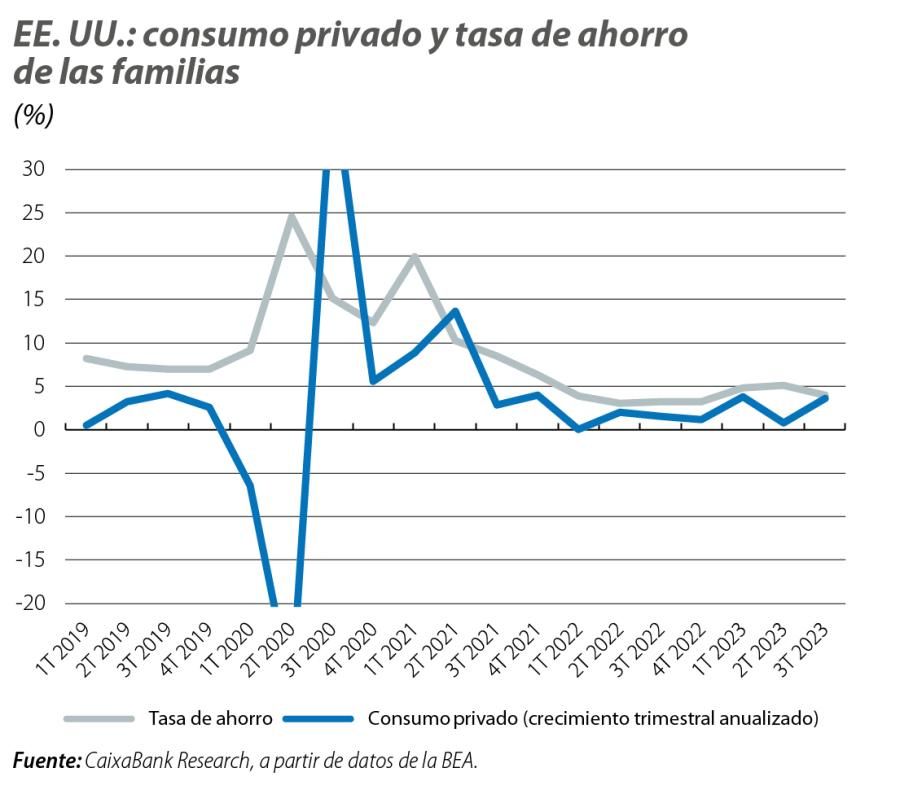

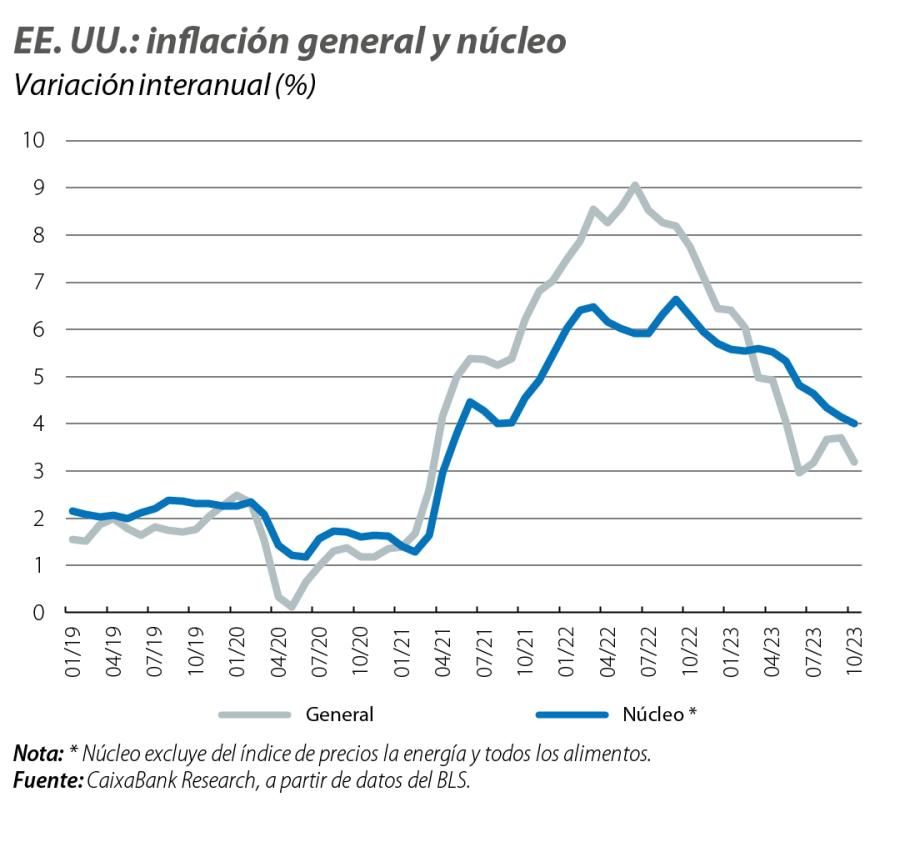

Las subidas de tipos aprobadas por la Fed (525 p. b. desde febrero de 2022) no terminan de visualizarse en los agregados macroeconómicos. De hecho, en el 3T, el PIB todavía crecía un robusto 1,3% intertrimestral (más del doble que en el 1S), gracias al dinamismo del consumo privado (0,9% vs. 0,2%) y a costa del ahorro (4,0% de la renta disponible vs. 5,1% en el 2T). Sin embargo, en el 4T, distintos trackers apuntan a que el PIB frenaría hasta ritmos del 0,5% intertrimestral y, si bien la economía parece estar consiguiendo un aterrizaje suave, no podemos descartar un enfriamiento aún mayor durante la primera mitad de 2024. Los indicadores disponibles apuntan en esta dirección. Así, en octubre, las ventas minoristas y la producción industrial cayeron (–0,1% y –0,6% intermensual, respectivamente), al tiempo que los indicadores de clima industrial y confianza enfrían la posibilidad de un rebote: el ISM se reafirmó en octubre en valores compatibles con caídas en el sector manufacturero (46,7 vs. 49,0) y confirmó el agotamiento en servicios (51,8 vs. 53,6), con una confianza del consumidor que cayó en noviembre por cuarto mes consecutivo (61,3 vs. 63,8) y un PMI compuesto en referencias compatibles con una actividad prácticamente estancada (50,7 en noviembre). Por su parte, la inflación acentuó en octubre su descenso, sobre todo la general (3,2% vs. 3,7%), mientras que la corrección en la núcleo sigue siendo más suave (4,0% vs. 4,1%). Las evidencias desinflacionistas que se observan también en otros indicadores (precios de producción en el 2,4% interanual, frente al 5,0% de inicio de año; o costes de los fletes por debajo ya de su media pre-COVID) sugieren que es posible alcanzar el objetivo de la Fed del 2,0% en algún momento de la segunda parte de 2024.

La eurozona afronta las expectativas más débiles

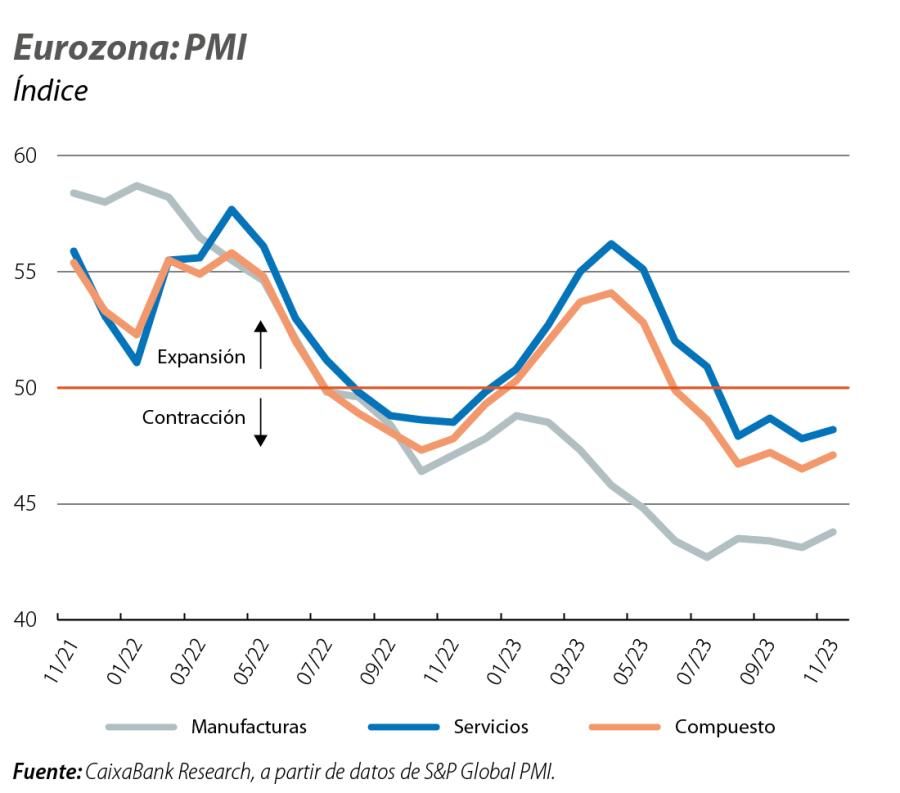

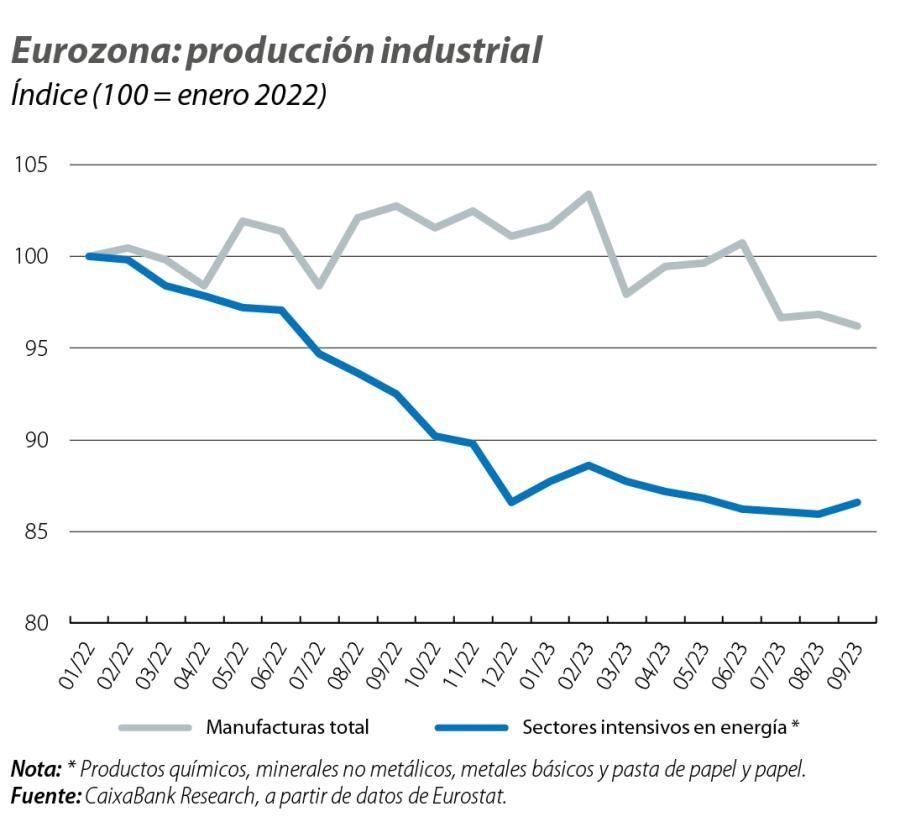

La economía cayó en el 3T (–0,1% intertrimestral) y las perspectivas para los siguientes meses no son de mejora. De hecho, la consolidación del indicador de clima empresarial PMI en noviembre por debajo del umbral de 50 por sexto mes consecutivo aumenta la posibilidad de una nueva caída, moderada, del PIB para cerrar el año, riesgo del que también advierte la evolución del índice de sentimiento económico de la Comisión Europea. En el informe de otoño, la Comisión también señala que el aumento del coste de la vida (la inflación ha subido más de un 12% desde enero de 2022), la debilidad de la demanda externa y el tensionamiento de las condiciones monetarias han pasado factura a la actividad, lo que explica el nuevo recorte de sus previsiones de crecimiento para el conjunto de la región, hasta 0,6% en 2023 y 1,2% en 2024. En este contexto de desaceleración económica, la inflación intensificó en noviembre su moderación, tanto la general (2,4% vs. 2,9%) como la núcleo (3,6% vs. 4,2%). De hecho, la inflación general bajó hasta mínimos de verano de 2021, y la núcleo marcó mínimos desde primavera de 2022, con un desglose por componentes en el que destacó especialmente la moderación de los servicios (–0,6 p. p., hasta 4,0%) y de los bienes industriales no energéticos (2,9%, recogiendo con rezago en los precios finales la normalización de los cuellos de botella globales). Además, la moderación de la inflación fue generalizada entre las grandes economías y los datos desestacionalizados que publica el BCE sitúan el momentum en el 3,0% para la general y el 2,0% para la núcleo (el momentum es la variación intertrimestral anualizada del IPCA y refleja las tendencias recientes de la inflación mejor que las tasas interanuales).

Alemania se enzarza en el rigor fiscal

Las autoridades germanas, conscientes de que su economía es de las que más se ha enfriado, planeaban reasignar a proyectos relacionados con el cambio climático unos 60.000 millones de euros inicialmente dotados para paliar las consecuencias de la pandemia y no gastados. Sin embargo, el Tribunal Constitucional alemán declaró inconstitucional este «trasvase» al tiempo que reactivaría la regla del «freno de deuda» (prohíbe endeudarse al año por encima del 0,35% del PIB). Esta decisión obligó al Gobierno a elaborar un presupuesto complementario de unos 43.000 millones de euros para lo que queda de año 2023 y apelará al Parlamento a mantener la suspensión del «freno de deuda» por cuarto año consecutivo, alegando que en 2023 persiste una «situación de emergencia», retrasando la reintroducción del «freno» a 2024.

Rebaja de impuestos en el Reino Unido para estimular la economía

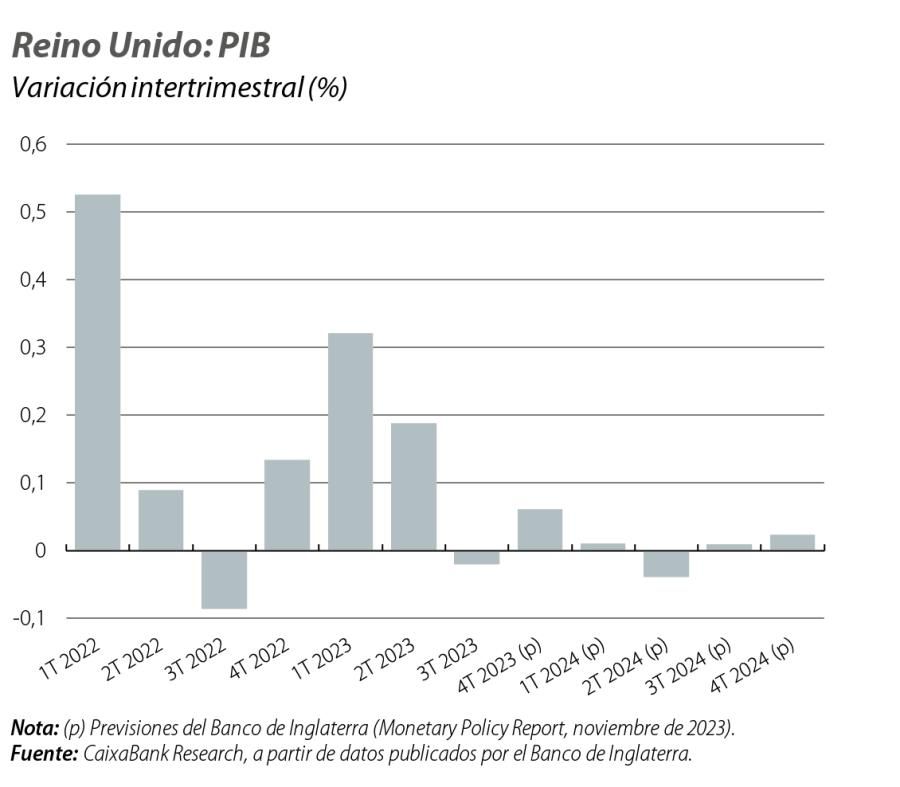

El PIB se estancó en el 3T (0,0% intertrimestral vs. 0,2%), tras una primera mitad del año más dinámica de lo esperado, y el propio Banco de Inglaterra anticipa que la actividad seguirá estancada, prácticamente, hasta finales de 2024. Esta debilidad de la economía llevó al ministro de Hacienda, Jeremy Hunt, a presentar medidas para reactivar el crecimiento (incluyen rebajas de impuestos a particulares y empresas) con un coste estimado de 15.600 millones de libras al año hasta 2029 (en torno al 0,5% del PIB). Se estima que estas medidas tendrán un impacto sobre el crecimiento modesto (menos de 0,3 p. p., en media por año hasta 2029), lo que explica que la propia oficina de presupuestos británica haya recortado su previsión de crecimiento potencial en 0,2 p. p. hasta el 1,6%.

Incremento del crecimiento en el 3T en Eurasia y América Latina, con algunas excepciones

El PIB de Japón cayó más de lo esperado (–0,5% intertrimestral vs. 1,1%), arrastrado por la debilidad de su demanda interna, mientras que el PIB de Rusia logró acelerar (1,3% intertrimestral vs. 0,8% anterior) gracias a la industria armamentística y a la subida de más de un 30% de los precios del crudo en el periodo. Por otro lado, las economías latinoamericanas registraron un buen 3T: México, 1,1% intertrimestral vs. 0,8%; Chile, 0,3% vs.–0,3%, y Colombia, 0,2% vs.–1,0%. En Asia, la aceleración de la actividad también fue generalizada en el 3T: China 1,3% vs. 0,5%; Filipinas 3,3% vs. –0,7%; Malasia 2,6% vs. 1,5%, o Singapur 1,4% vs. 0,1%.