Los mercados reevalúan el escenario macroeconómico

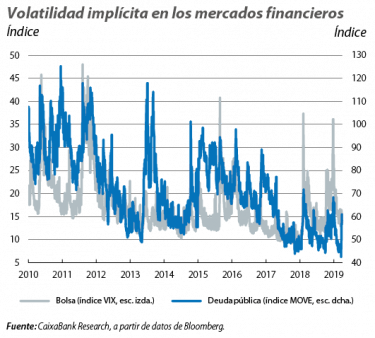

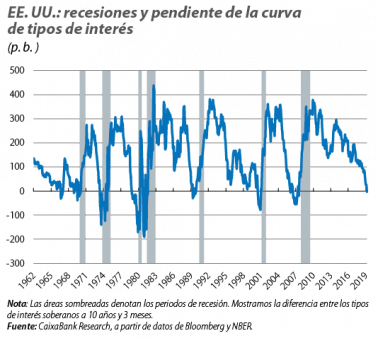

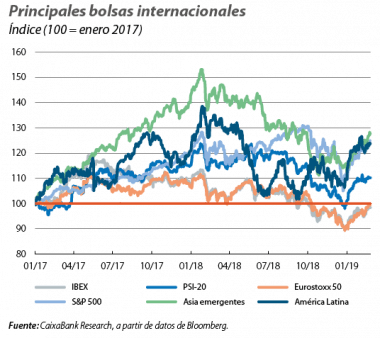

Los inversores dudan sobre las perspectivas económicas globales. Tras el optimismo inversor en los meses de enero y febrero, marzo estuvo marcado por un sentimiento de mayor aversión al riesgo, especialmente por la renovada preocupación por parte de los inversores a que la desaceleración de la economía mundial sea más acentuada de lo esperado. Esta preocupación, que a finales de 2018 había irrumpido en los mercados con fuertes correcciones bursátiles, volvió a escena de manera más atenuada con las reuniones de los principales bancos centrales, en las que la Fed, el BCE, el BoE y el BoJ coincidieron en no modificar sus políticas monetarias, destacar los riesgos bajistas sobre la economía global y reiterar la intención de mantenerse pacientes en los próximos meses. Así, los tipos de interés de las principales economías avanzadas descendieron significativamente, hasta el punto de que la curva soberana de EE. UU. se invirtió en su diferencial a 10 años y 3 meses. En cambio, las bolsas mantuvieron un tono relativamente positivo y, a pesar de sufrir pérdidas en algunas sesiones, consiguieron registrar ganancias en el conjunto del mes (aunque a un ritmo claramente inferior al de enero y febrero).

La Fed mantiene los tipos y modera las perspectivas económicas de EE. UU. Tras la reunión del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) de marzo, el presidente de la Fed, Jerome Powell, reiteró que la economía estadounidense se encuentra en buena forma, con un mercado laboral robusto, una inflación alrededor del objetivo del 2% y un crecimiento del PIB algo por encima del potencial. No obstante, los miembros de la Fed revisaron sus proyecciones de crecimiento del PIB para 2019 y 2020 ligeramente a la baja (en 0,2 y 0,1 p. p., respectivamente, hasta el 2,1% y 1,9%) y resaltaron la presencia de riesgos bajistas sobre el escenario económico. Así, la Fed reiteró el discurso de paciencia adoptado desde inicios de año y mantuvo el tipo de referencia en el intervalo actual del 2,25%-2,50%, por votación unánime. En este sentido, en el nuevo cuadro de previsiones se refleja la expectativa de que los tipos se mantendrán estables en 2019 (mientras que las proyecciones de su reunión del pasado diciembre sugerían dos incrementos de tipos). Por último, la Fed también anunció la intención de terminar la reducción del tamaño de su balance el próximo septiembre (cuando se estima que se situará alrededor de los 3,5 billones de dólares) y, ya en mayo, empezará a aminorar el ritmo de reducción del balance.

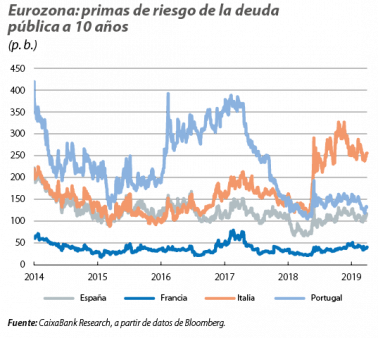

El BCE rebaja las previsiones de la eurozona y anuncia nuevas TLTRO. En su reunión de marzo, la institución presentó una actualización de su cuadro macroeconómico en la que revisó a la baja las previsiones de crecimiento de la eurozona para 2019 (del 1,7% al 1,1%) por la persistencia de factores de debilidad e incertidumbre (como los relacionados con la desaceleración del comercio internacional, el brexit y el bache del sector automovilístico). No obstante, el BCE reiteró que estos lastres son transitorios y señaló que el escenario a medio plazo es positivo y las probabilidades de una recesión son bajas. En este contexto, los miembros del BCE indicaron la intención de no mover los tipos de interés al menos hasta finales de 2019 (en anteriores reuniones la fecha indicada era hasta pasado el verano de 2019) y anunciaron el inicio de una nueva ronda de TLTRO (operaciones con las que se ofrece financiación a largo plazo al sector financiero) a partir de septiembre, con una emisión trimestral hasta marzo de 2021. Así, con estas medidas y la reinversión de los vencimientos de los activos en balance, el BCE reiteró la intención de mantener un entorno financiero acomodaticio para respaldar la recuperación de la inflación de la eurozona.

Los tipos de interés soberanos se hunden. Con las reuniones de los principales bancos centrales en el trasfondo, los tipos de interés de la renta fija a nivel global, que se habían mostrado relativamente estables en lo que iba de año, descendieron con fuerza en marzo. Así, los tipos soberanos a largo plazo de EE. UU. y Alemania disminuyeron hasta niveles no vistos desde finales de 2017 y 2016, respectivamente. En el caso americano, además, destacó la inversión de la curva soberana, al situarse el tipo de interés a 10 años por debajo del tipo a

3 meses por primera vez desde 2007, algo que históricamente ha predicho la entrada en recesión de EE. UU. con alrededor de un año de antelación (véase la Nota Breve «Sobre la inversión de la curva de tipos: ¿preludio de recesión?» disponible en www.caixabankresearch.com). Además, en Alemania, la rentabilidad del bund entró en terreno negativo. Por su parte, las primas de riesgo de la periferia de la eurozona se mantuvieron en niveles cercanos a los de enero y febrero, favorecidas por los anuncios de las agencias de rating (S&P mejoró el rating de Portugal a BBB y mantuvo el de España en A–, mientras que Moody’s mantuvo la calificación de Italia en Baa3).

Las bolsas sufren vaivenes, pero se mantienen ligeramente al alza. En las primeras semanas de marzo, las bolsas dieron continuidad a los avances de los últimos meses respaldadas en el tono positivo de las negociaciones comerciales entre China y EE. UU. y en la estabilización de las previsiones de beneficios empresariales (que venían reduciéndose desde hacía seis meses). Sin embargo, tras el repunte de volatilidad que sucedió a las reuniones de los bancos centrales, las cotizaciones retrocedieron (especialmente en el sector financiero) y se eliminaron buena parte de las ganancias. De todos modos, en el conjunto del mes, las principales bolsas estadounidenses y europeas consiguieron cerrar ligeramente en positivo.

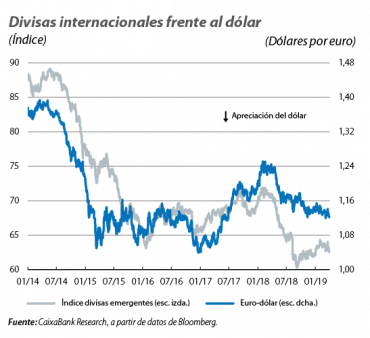

Las divisas emergentes vuelven a debilitarse y el petróleo escala posiciones. Los temores a una desaceleración más acentuada de la economía mundial también penalizaron a las cotizaciones financieras de las economías emergentes, cuyas divisas habían exhibido un buen tono hasta el momento. Especialmente pronunciadas fueron las depreciaciones de las divisas en Argentina y Brasil, así como en Turquía, donde se produjo un repunte de inestabilidad financiera a las puertas de las elecciones locales. Por su parte, el precio del barril de petróleo Brent continuó con la dinámica ascendente y alcanzó los 68 dólares, favorecido por unos recortes de la producción de crudo con los que la OPEP y sus socios (más notablemente Rusia) están consiguiendo evitar un exceso de oferta en el mercado.