¿Debe preocuparnos el sector inmobiliario en China?

Es indiscutible que el sector inmobiliario tiene un papel muy importante en la economía china: su peso en el PIB alcanza el 15%, a lo que hay que añadir conexiones amplias y profundas con otras muchas industrias, como las del acero o el cemento. Es comprensible, por tanto, que el enfriamiento de dicho sector en los últimos meses sea objeto de vigilancia, en términos de sus causas y consecuencias. Pero no es razonable disparar apresuradamente las alarmas sobre un estallido inevitable e inminente de una supuesta burbuja inmobiliaria.

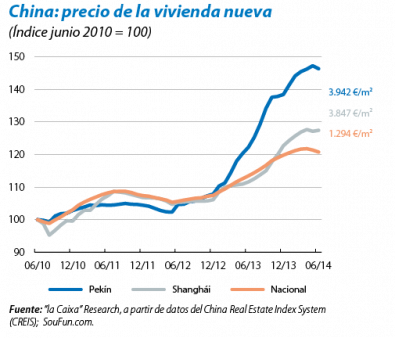

Después de una fase de crecimiento enérgico en 2013, tanto los precios como el número de compraventas de vivienda empezaron a ralentizarse a principios de 2014 hasta mostrar leves descensos en los últimos meses (véase el gráfico). Así, mientras, a finales del año pasado, 65 de las 70 ciudades que examina la oficina nacional de estadística declaraban que los precios seguían subiendo, en marzo el número se había reducido a 56 y en julio fueron solamente dos. De manera agregada, y según el portal inmobiliario SouFun, los precios de la vivienda nueva empezaron a caer en mayo de 2014. La causa de este comportamiento es fácilmente identificable: las medidas restrictivas aplicadas en la segunda mitad de 2013 por las autoridades económicas en los ámbitos crediticio (que acaban incidiendo en la concesión de préstamos hipotecarios) y administrativo (licencias, etc.). Dicha política se justificaba por dos consideraciones. Por un lado, la constatación de que se estaban acumulando algunos desajustes contraproducentes, en particular la sobreoferta de viviendas en determinadas ciudades. Segundo, el propósito estratégico de avanzar lenta pero inexorablemente hacia un nuevo modelo económico, en el que se debe disminuir la importancia de la inversión (incluyendo la residencial).

Las autoridades chinas persiguen un desarrollo equilibrado del sector inmobiliario. Y disponen de múltiples herramientas con las que actuar, algunas muy poderosas, sin duda más de lo que es propio de las economías de mercado. La eficiencia a largo plazo de tales actuaciones es una cuestión abierta, pero a corto plazo parece claro que pueden facilitar que se evite un reajuste brusco. De hecho, ya hay muestras de ello: recientemente, el Gobierno ha decidido relajar de manera discrecional las condiciones de compra en algunas ciudades. Se trata de políticas de fine tuning, así denominadas porque discriminan entre ciudades o regiones según sus características y necesidades. Es también destacable que el banco central chino haya dispuesto de 48.000 millones de dólares para refinanciar proyectos inmobiliarios a través del Banco de Desarrollo de China. Este tipo de medidas deberían contener la ralentización del sector. Además, consideramos que los riesgos sistémicos derivados del sector de la vivienda son manejables. Un elemento que apoya esta opinión es que la exposición al crédito inmobiliario es relativamente baja, tanto en los balances de las familias (según datos más recientes, las hipotecas representan un 18% del PIB, frente al 59% en España) como de los bancos (el 23% del total de crédito bancario está relacionado con el sector inmobiliario, frente al 54% en España). Sin embargo, es cierto que, en la actual fase de moderación del crecimiento, una fuerte corrección del sector acrecentaría las dudas sobre la capacidad del país de evitar un aterrizaje brusco.1 Y ello podría hacer peligrar el renovado ímpetu reformista que se desprende de las recientes acciones del nuevo Ejecutivo (en particular, en la esfera financiera).

A largo plazo, hay tres factores que permiten vislumbrar buenas perspectivas para el sector inmobiliario. En primer lugar, la continuidad del proceso de urbanización. No en vano, la transformación del modelo económico pasa necesariamente por un mayor trasvase de población desde las zonas rurales (donde todavía habita el 45%) hacia las urbanas. Concretamente, en los próximos 20 años se espera acomodar a 300 millones de personas en las urbes chinas, esto es, 15 millones cada año, lo que equivaldría a construir una ciudad como Nueva York cada seis meses. En segundo lugar, la mejora de la renta per cápita de los ciudadanos, que debe impulsar el acceso a viviendas de más calidad y valor añadido. Por último, el apoyo estatal al sector a través de la construcción de viviendas para familias con bajos ingresos.

1. Según estudios recientes, una corrección brusca del sector inmobiliario podría reducir el crecimiento chino entre 0,96 y 1,92 p. p., (véase «China's property sector overinvestment», Nomura, 5 de mayo de 2014), en línea con nuestra estimación de 1,75 p. p. (según se recoge en «¿Hay burbuja inmobiliaria en China?», "la Caixa" Research, Documento de trabajo 04/12, julio de 2012).