El devenir de la confianza de los hogares tras una crisis

La crisis global de los mercados financieros de 2007 y 2008 y, posteriormente, la crisis de deuda soberana que padeció la eurozona produjeron inmensas pérdidas tanto en producción como en ocupación, de las cuales algunas regiones todavía no se han recuperado. Los hogares fueron uno de los agentes económicos más afectados por la crisis: algunos vieron cómo sus fuentes de ingresos se desvanecían, o cómo parte de sus ahorros se esfumaban, o cómo el valor de sus propiedades se reducía. Todo ello hizo mella en la confianza de los hogares y en su comportamiento en cuanto a la toma de decisiones. En un proceso de recuperación como en el que estamos inmersos, la reactivación del consumo y de la inversión de estos agentes es de vital importancia, y ello pasa por recuperar la confianza. En este artículo analizaremos cómo ciertos sesgos cognitivos inherentes a los individuos dificultan que nuestras decisiones de consumo y ahorro se acerquen a las del Homo economicus, como denominamos en economía al ser teórico capaz de decidir basándose en los estándares de racionalidad,1 y qué efectos pueden producirse en el comportamiento de los hogares a partir de la interacción de estas disfunciones cognitivas tras una crisis financiera como la vivida recientemente.

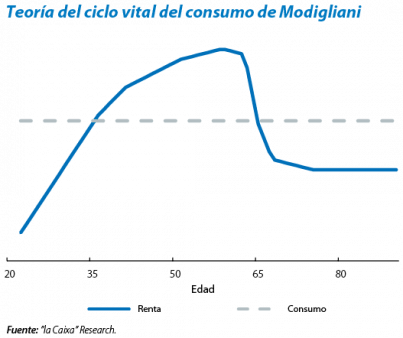

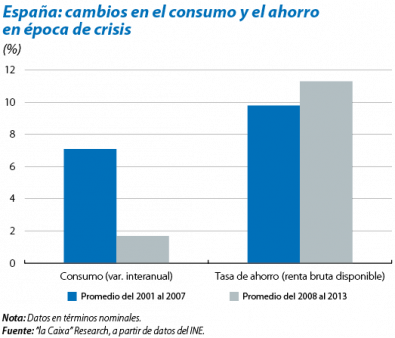

La teoría del ciclo vital del consumo, desarrollada por Franco Modigliani en los años cincuenta, plantea las bases del comportamiento de los agentes en cuanto a consumo y ahorro. De ella se desprende que los individuos preferimos mantener un consumo lo más estable posible a lo largo del tiempo. Por ello, durante la juventud tendemos a pedir prestado, mientras que durante la madurez nos decantamos por ahorrar para, así, durante la vejez, poder consumir estas reservas. Con base en esta teoría, cuando se producen shocks transitorios que afectan a nuestros ingresos, tendemos a amortiguar el shock, en la medida de lo posible, para mantener niveles de consumo similares. En cambio, si el shock es permanente, sí modifica nuestro consumo. Sin embargo, en la práctica, ante un shock transitorio como es una crisis, el consumo tiende a contraerse, como se observa en el gráfico correspondiente para la economía española.

Este marco teórico básico ha servido para cimentar las bases de una extensa literatura económica que ha permitido enriquecer el análisis del comportamiento de los agentes en la toma de decisiones, a la vez que ha acercado el modelo a la realidad. Los primeros pasos se dieron al ajustar el modelo a un entorno de incertidumbre en el que los agentes pueden tender, por ejemplo, a ahorrar más por precaución y en respuesta a posibles eventos futuros inciertos, lo que se conoce como ahorro precautorio. Este efecto también se observa en el caso de España, donde, al acontecerse la crisis, se produjo un aumento sustancial del ahorro. Otra extensión al modelo inicial fue la introducción de factores que limitan o modifican las decisiones de los hogares, como los impuestos, las contribuciones a la Seguridad Social o las restricciones al acceso al sistema financiero.

Todo ello no fue suficiente para recoger la complejidad del proceso decisorio, por lo que surgió una nueva rama de la economía, la economía conductual (en inglés behavioural economics), con el objetivo de incorporar la evidencia de que los individuos involucrados en este proceso no siempre actúan conforme a los estándares de racionalidad, sino que existen numerosos sesgos cognitivos que hacen que diverjamos de la decisión óptima. La noción de sesgo cognitivo fue introducida por primera vez por Kahneman y Tversky, y surgió de observar la dificultad de pensar en términos probabilísticos y de actuar de manera racional ante magnitudes muy grandes. A partir de esta disfunción, cuantiosos experimentos se llevaron a cabo para evidenciar la existencia de más situaciones en que los juicios y las decisiones humanas diferían de la teoría de la elección racional. Algunos de estos fenómenos son la procrastinación, consistente en retrasar la toma de decisiones; la miopía, basada en no tener en cuenta el futuro; o la tendencia a depender en exceso de un dato a la hora de tomar una decisión, ya sea el más reciente o el que mayor impacto ha tenido en nuestro pasado.2

Todos estos sesgos cognitivos cobran importancia cuando se produce un shock negativo considerable en los ingresos de los hogares, como es el caso de una crisis financiera. Varios estudios evidencian un cambio en las creencias y el comportamiento de los agentes debido a crisis vividas con anterioridad. Concretamente, esto ha sido analizado en un documento de trabajo de la Reserva Federal de Chicago3 en el que se muestra que haber vivido una crisis financiera4 tiene efectos duraderos en el comportamiento de los individuos. En particular, los autores analizan las decisiones de ahorro de inmigrantes residentes en EE. UU. que han sufrido crisis financieras en sus países de origen (por ejemplo, un inmigrante argentino que padeció el corralito entre 2001 y 2002). Gracias a esta metodología, disponen de dos muestras de la población, una cuyas creencias y comportamientos han sido alterados por las vivencias de la crisis, y otra que no. Al mismo tiempo, ambos grupos se encuentran en un marco institucional y financiero común, por lo que, si no padeciéramos de estos sesgos cognitivos, sus decisiones de ahorro y consumo no deberían diferir entre individuos con características personales y económicas similares.5 Los resultados muestran que haber experimentado una crisis financiera en el pasado reduce la probabilidad de tener depósitos bancarios en EE. UU. en 10,8 p. p. Asimismo, muestran que la severidad de la crisis también desempeña un papel relevante. Por ejemplo, aquellas crisis financieras que han venido acompañadas de una crisis económica6 causan un mayor impacto en el comportamiento de las personas, y por ello reducen aún más la probabilidad de tener este tipo de instrumentos de ahorro. En cuanto al papel de las instituciones, encuentran evidencia de que el marco legal y regulatorio durante la crisis es de crucial importancia de cara al comportamiento futuro de los individuos. En particular, los que experimentaron una crisis en un país con una regulación que aseguraba los depósitos tienen la misma probabilidad de tener depósitos bancarios en instituciones estadounidenses que otro compatriota que no sufrió la crisis.

Sin embargo, parece que las consecuencias de los episodios recesivos van más allá del impacto en las decisiones de ahorro y consumo. Un estudio reciente7 muestra que las recesiones afectan a la formación de las creencias socioeconómicas de los individuos de forma permanente. Concretamente, en dicho artículo se argumenta que las recesiones en EE. UU. han afectado a la formación de dichas creencias en aquellos agentes que las sufrieron durante sus años formativos (entre los 18 y los 25 años). Los autores encuentran evidencia de que estos individuos afectados por una recesión en el pasado creen que la suerte, en vez del esfuerzo, es el principal responsable del éxito personal. Por ello, tienden a preferir que el Gobierno sea el encargado de redistribuir la riqueza para reducir las desigualdades. No obstante, paradójicamente, estos mismos individuos tienen significativamente menos confianza en las instituciones públicas y en su capacidad de proveer los servicios necesarios.

El impacto que ha tenido la crisis en las familias es indiscutible. Esta ha hecho mella en la confianza de los hogares y en su comportamiento en la toma de decisiones. En el contexto de recuperación económica en el que estamos inmersos, es de esperar que la confianza de las familias vaya recuperándose y que ello se traduzca en un mayor consumo y en decisiones de inversión menos conservadoras. Sin embargo, como se ha comentado, el impacto de la crisis sobre el comportamiento de los agentes puede influir en que este proceso sea más lento de lo deseable, lo que dificultaría la recuperación económica. Las instituciones públicas desempeñan un papel muy importante en este sentido. Deben asumirlo con responsabilidad y actuar en consecuencia.

Ariadna Vidal Martínez

Departamento de Macroeconomía, Área de Planificación Estratégica y Estudios, CaixaBank

1. Para más información sobre los estándares de racionalidad, véase el artículo «La formación de los precios en los mercados financieros: entre la razón y la emoción» de este mismo Dossier.

2. Para más información sobre sesgos cognitivos en los inversores, véase el artículo «Gestión de carteras: de la teoría a la práctica» de este mismo Dossier.

3. Véase Osili, U. and Paulson, A. (2008) «Bank Crises and investor confidence», Federal Reserve Bank of Chicago.

4. Definen como crisis financiera los episodios de estrés del sistema financiero que son considerados sistémicos (que los activos dudosos lleguen como mínimo al 10% del total de activos, que el coste de las operaciones de rescate sea de al menos un 2% del PIB o que se hayan implementado medidas de emergencia o nacionalizaciones a gran escala).

5. Controlando factores individuales como la educación, la riqueza, los ingresos, la edad, entre otros.

6. Definen crisis económica cuando se da un crecimiento negativo del PIB durante tres años consecutivos.

7. Véase Giuliano, P. and Spilimbergo, A. (2009) «Growing up in a recession: Beliefs and the macroeconomy», IZA.