La Reserva Federal presenta su hoja de ruta

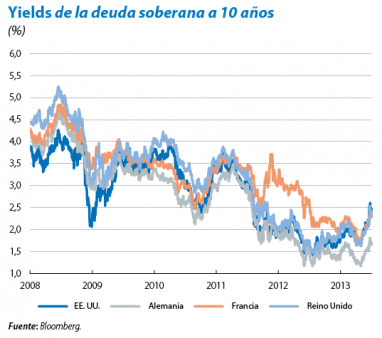

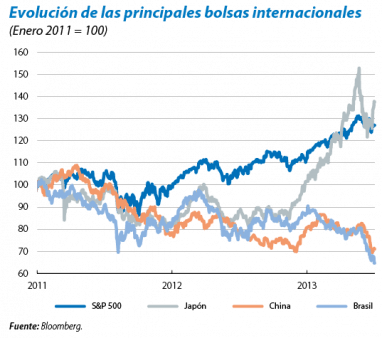

El comportamiento de los mercados financieros internacionales en junio ha sido inestable. Los dos grandes focos de preocupación que se abrieron en mayo -la Reserva Federal y China- se han recrudecido durante las últimas semanas. Las yields de los bonos han repuntado intensamente en la gran mayoría de países, las primas de riesgo crediticio han aumentado, las bolsas han registrado caídas y las monedas de los países emergentes han prolongado su depreciación, todo ello en un entorno de mayor volatilidad y contención de los volúmenes de negociación. Es destacable y revelador que el clima en los mercados de la eurozona, en particular en el de España, haya sido relativamente constructivo ante este deterioro del entorno.

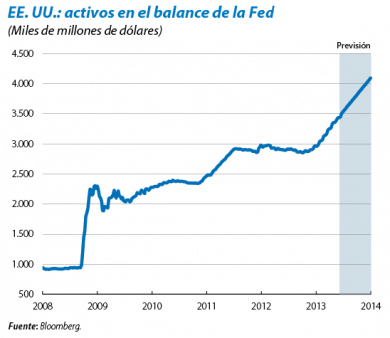

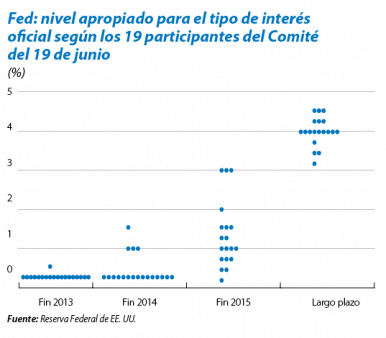

La Reserva Federal (Fed) presenta su hoja de ruta. Tras los mensajes que diversos miembros de la Fed habían realizado en mayo sobre la conveniencia de reconsiderar las medidas de estímulo, todas las miradas estaban puestas en la reunión del comité de política monetaria celebrada el 19 de junio. Como se explica con más detalle en el Focus «La controvertida "estrategia de salida" de la Reserva Federal», Ben Bernanke anunció un plan para la retirada de estímulos relativo tanto al programa de compra de bonos como a la gestión de los tipos de interés oficiales. El acto reflejo de los inversores consistió en ventas significativas en la práctica totalidad de mercados a lo largo y ancho del globo, con algunos momentos de nerviosismo. De alguna manera, no estaba plenamente descontado que la Fed establecería condiciones y fechas concretas para retirar la superabundancia de liquidez y sus efectos balsámicos. Y menos que el inicio está próximo: antes de acabar el año.

El proceso diseñado para la normalización de la política monetaria será gradual y acompasado con la mejora de los fundamentos económicos. El propio Bernanke puso todo su empeño en enfatizar este extremo, pero sin éxito. Ante la inestabilidad de los mercados, con el consiguiente riesgo de puesta en marcha de mecanismos nocivos de amplificación y transmisión de las turbulencias, diversos miembros de la Fed salieron a la palestra. Aunque manifestaron visiones algo dispares, todos coincidieron en resaltar que el plan oficial no significa pisar el freno, sino meramente levantar el pie del acelerador de los estímulos. Es más, algunos resaltaron que si la evolución económica decepciona, están plenamente dispuestos a incrementar las medidas expansivas. Estos mensajes consiguieron finalmente calmar algo los ánimos en el tramo final del mes, propiciando una recuperación parcial del deterioro previo tanto en la renta fija como en la variable.

El periodo vacacional que ahora se inicia no es el más propicio para que la volatilidad descienda, pero con una perspectiva de medio y largo plazo el plan trazado por la Fed parece tener más ventajas que inconvenientes de cara a los mercados financieros. El equilibrio entre transparencia y concreción por un lado, y flexibilidad y gradualismo por otro, despeja incertidumbres a la vez que dibuja un escenario de condiciones monetarias laxas durante largo tiempo. En la medida en que la expansión económica se consolide, los activos financieros con riesgo (como las bolsas) resultarán beneficiados, reanudando la tendencia alcista. Por su parte, las yields de la deuda pública de EE. UU. (y por arrastre del resto de países) deberían corregir parte del fuerte repunte de estos dos últimos meses para emprender luego una senda alcista mucho más sosegada.

Aunque sea gradual, el cambio de régimen monetario tiene implicaciones poderosas para los mercados financieros. La normalización económica y monetaria de la primera economía mundial, junto con la evolución razonablemente positiva que esperamos en el resto de regiones, apuntan a un protagonismo creciente de los fundamentos económicos de los distintos países y sectores, con un papel especialmente destacado para los datos sobre el mercado laboral estadounidense. Poco a poco irá quedando atrás la dinámica de alternancia risk-on/risk-off tan característica de los últimos años.

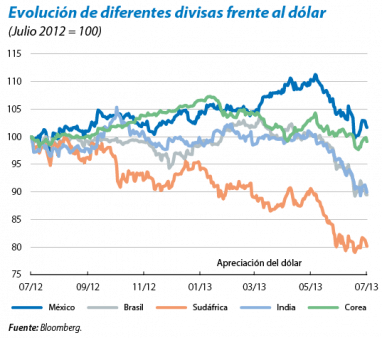

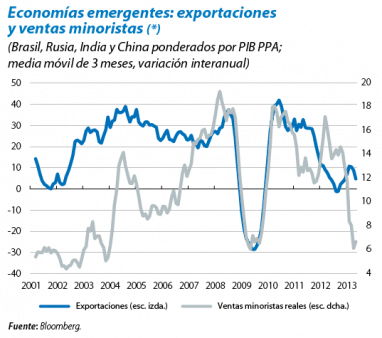

La preocupación por los países emergentes se mantiene. La tormenta desencadenada por la Fed ha castigado con particular virulencia a los mercados emergentes de bonos y acciones, que han sufrido salidas de capitales y depreciación de las divisas. El trasfondo de debilidad del pulso económico en estos países no ha hecho sino propiciar tal comportamiento. China es el caso más destacado, pero también hay sombras en la evolución de Brasil, India y otros.

China ha deparado una sorpresa negativa en forma de tensiones en el mercado interbancario. El súbito incremento que experimentaron los tipos de interés monetarios rememoró entre los inversores internacionales los episodios de EE. UU. en 2008 y de la eurozona en 2011, preludio en ambos casos de problemas de gran alcance. La bolsa china reaccionó con fuertes caídas que contribuyeron al mal tono global. Tal como se explica en el Focus «China: tensión en el interbancario», el origen de estas tensiones en el interbancario chino se encuentra en factores técnicos pasajeros, ante los que el banco central ha adoptado una posición «dura», demorando su intervención con el propósito de no exacerbar el riesgo de formación de burbujas en adelante. Sea como fuere, este episodio pone de manifiesto los problemas que China está encontrando para sostener el ritmo de expansión mientras cambia el modelo e intenta asegurar la estabilidad financiera.

Las tensiones sociales añaden una nueva dimensión a los problemas de los países emergentes. Brasil, Turquía y Egipto constituyen los principales exponentes al respecto. Hoy por hoy parecen situaciones controladas, pero conviene no menospreciar el riesgo geopolítico que entrañan. Si se consumara, podría tener alcance sistémico y acentuar las amenazas sobre la estabilidad financiera y el desempeño económico. En definitiva, los países emergentes son en estos momentos un eslabón débil que empaña el panorama global. En cualquier caso, el curso más probable sigue siendo el de mejora progresiva, sobre la base de la posición financiera (endeudamiento) razonablemente sólida de la mayoría de estos países, el amplio margen de actuación para las políticas monetaria y fiscal, así como el mejor tono reciente de las economías desarrolladas.

Los mercados financieros de Japón se estabilizan. Bajo una dinámica propia y diferenciada, tanto la bolsa como los bonos y la divisa nipones han apaciguado el comportamiento extremadamente volátil de mayo. Esto da sustento a la interpretación de que se trata de una fase de corrección tras los fuertes movimientos desplegados a la estela de la política conocida como Abenomics, y no un efecto boomerang de la misma. De hecho, las medidas de expansión cuantitativa que implementará el Banco de Japón en los próximos meses supondrán una contribución importante al entorno de liquidez global abundante que esperamos aun cuando la Fed frene sus compras de bonos.

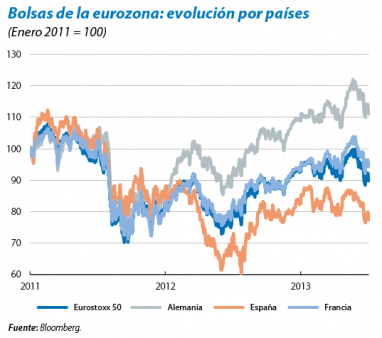

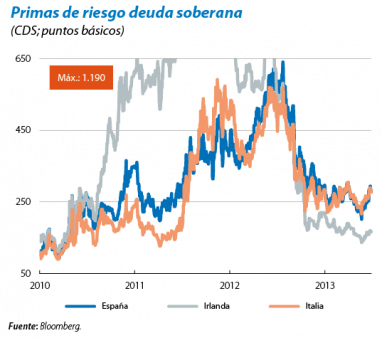

La eurozona se mantiene en segundo plano, pero no es inmune. Los activos financieros de la región no han escapado de las turbulencias generadas por la Fed y los países emergentes, e incluso en algunas parcelas el castigo ha sido particularmente destacado. Este es el caso de las bolsas, dado que las empresas integrantes de los índices selectivos de la región tienen una exposición muy elevada a los mercados emergentes. No obstante, los factores internos, relativos a la compleja y larga crisis de deuda, institucional y económica, han tenido una influencia entre neutra y positiva. Así, las tensiones sobre las primas de riesgo periféricas han sido moderadas, y ya en el tramo final del mes se han disipado con notable rapidez. El spread de España con Alemania a 10 años repuntó desde los 290 p.b. hasta los 320 para volver luego al nivel de partida. La evolución del euro frente al dólar también ha sido de ida y vuelta entre 1,30 y 1,34, dentro del rango de fluctuación de los últimos meses, que es previsible que se mantenga.

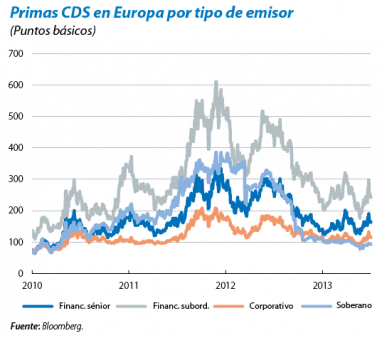

Las cumbres europeas ni sorprenden ni defraudan. Los inversores han realizado una lectura de «botella medio llena» de los acuerdos alcanzados por el Ecofin y por el Consejo Europeo. Por un lado, en materia de articulación de la unión bancaria se confirma que el avance, aunque lento, es firme. La percepción sobre el riesgo bancario y su vínculo pernicioso con el soberano no ha sufrido cambios significativos, como atestigua el comportamiento relativamente estable de los CDS bancarios. Por otro lado, los programas para combatir el desempleo juvenil y para facilitar la financiación de las pymes constituyen pasos modestos pero en la buena dirección. Respecto al segundo, el BCE todavía no ha concretado los términos de su participación, que parece no será muy agresiva. Sí se han manifestado Mario Draghi y otros miembros destacados del BCE sobre la orientación del conjunto de la política monetaria tras hacerse públicos los planes de la Fed. El mensaje es inequívoco: la «estrategia de salida» para el BCE no se vislumbra en el horizonte, particularmente en materia de tipos oficiales. Con esto pretenden atajar el incipiente aumento que ha tenido lugar en los tipos monetarios (el euríbor a 12 meses ha vuelto a situarse por encima del 0,50%).

La tregua de los últimos meses en la crisis de la eurozona no puede considerarse definitiva. Los riesgos son todavía elevados, en particular los derivados del frágil pulso de la actividad económica. La mejora que se ha percibido recientemente es prometedora, pero debe tener continuidad para alejar las amenazas que planean sobre piezas clave como el sector bancario y los países periféricos con gobiernos débiles.