La economía española vuelve a crecer tras más de dos años en recesión

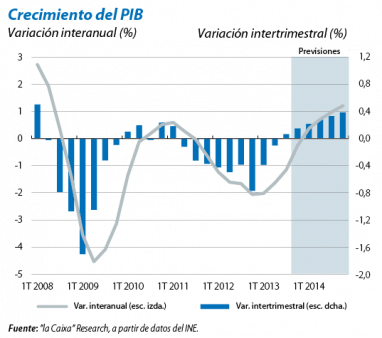

La economía española vuelve a crecer tras más de dos años en recesión. Según el dato preliminar del INE, el PIB aumentó un 0,1% intertrimestral en 3T 2013, lo que sitúa la tasa de variación interanual en el –1,2%. Se pone fin así a nueve trimestres consecutivos de contracción que, sumados a la primera recesión de 2008-2009, han reducido el PIB real en un 7,5% respecto a su nivel de 1T 2008. La salida de la recesión se sustenta en el sector exterior, que habría incrementado su aportación al crecimiento del PIB intertrimestral en 2 décimas hasta los 0,4 p. p. según estimaciones del Banco de España y nuestras previsiones. La buena marcha del turismo, que en los doce meses hasta septiembre alcanzó un nuevo máximo histórico con 59,6 millones de visitas, y la caída de las importaciones explicarían esta mayor aportación. Las exportaciones de bienes, en cambio, crecieron a un menor ritmo entre julio y agosto que en 2T. Para que el conjunto de la economía recupere el pulso, es imprescindible que la demanda interna también vaya ganando tracción. De momento, las estimaciones apuntan a que su ritmo de caída se ha estabilizado, con una contribución al crecimiento del PIB similar a 2T (–0,3 p. p.).

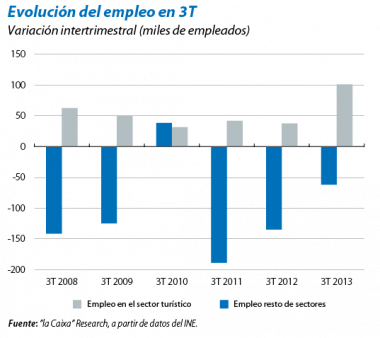

El turismo contribuye a la creación de empleo en 3T 2013. El número de ocupados registró uno de los mayores aumentos en 3T desde el inicio de la crisis (39.400). Ello refleja el buen comportamiento de los servicios que, a su vez, se debe tanto a la excelente campaña turística como a la mejor evolución del resto de servicios de mercado. Así, por ejemplo, el número de ocupados aumentó en 24.800 en el comercio y en 6.700 en las actividades profesionales, científicas y técnicas. Incluso los servicios más afectados directamente por la crisis, como actividades inmobiliarias y financieras, registraron un aumento de la ocupación en este trimestre. En cambio, los servicios de no mercado (Administración pública, educación y sanidad) siguen su proceso de ajuste y, en conjunto, destruyeron empleo (–76.600). Más allá de los servicios, las señales de mejora todavía no se aprecian ostensiblemente en el resto de sectores. La industria destruyó más empleo en 3T 2013 (–14.700) que el promedio de los tres años precedentes en 3T (–6.100). La construcción, en cambio, atenuó el ritmo de destrucción de puestos de trabajo. Tras haber perdido más de 1,6 millones de trabajadores desde 2008, todo indica que la ocupación en este sector se estabiliza en alrededor de 1 millón de personas. Se espera que la mejora del mercado de trabajo continúe a medida que se consolida la recuperación económica.

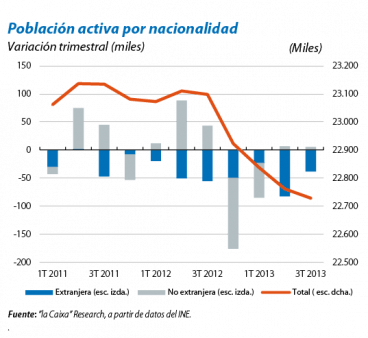

La tasa de paro se redujo por segundo trimestre consecutivo y se situó en el 26,0% en 3T 2013. La caída, de 0,3 p. p., se debe, en parte, a un nuevo retroceso de la población activa (–33.300). Como ya ocurría en el trimestre anterior, la población extranjera es responsable de este descenso (–38.500), mientras que los activos de nacionalidad española registraron un ligero aumento (5.200). En los próximos trimestres, esperamos nuevos descensos de la población activa, aunque irán moderándose. La tasa de paro también seguirá una senda descendente, pero muy gradual.

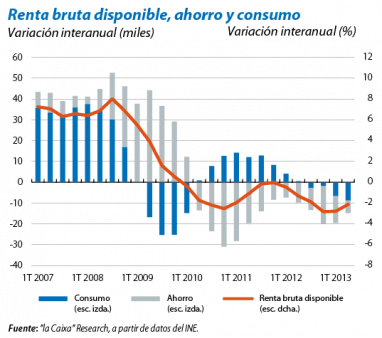

El consumo privado va ganando apoyos. Por un lado, la estabilización del mercado de trabajo ayudará a detener el retroceso de la renta disponible de los hogares. Los últimos datos disponibles, referentes a 2T, muestran que su descenso se está desacelerando (–2,1% interanual en 2T vs. –2,8% en 1T). El consumo privado también cuenta con otro tipo de soportes, como la extensión del plan PIVE para la compra de vehículos, que debería mantener la buena progresión de las matriculaciones de automóviles. Todo ello se ha visto reflejado en una mejora sustancial de los indicadores de demanda en 3T. La confianza del consumidor se encuentra en niveles claramente superiores a los de 2T, aunque en octubre descendió ligeramente. Las ventas minoristas de septiembre registraron la primera tasa de variación interanual positiva en 3 años. Parte de este incremento se debe a que se ha deshecho el efecto de adelanto de compras por el aumento del IVA en septiembre de 2012. De todos modos, si comparamos el promedio del índice en los meses de agosto y septiembre respecto al año anterior, el ritmo de caída se ha moderado (–1,2% interanual).

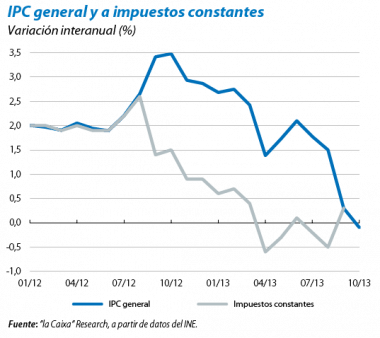

Los consumidores también cuentan con el apoyo de la baja inflación, que ayuda a mantener el poder adquisitivo de los hogares. Según el avance de octubre, la inflación se situó en terreno negativo (–0,1% interanual), algo que no ocurría desde octubre de 2009. Esta caída es superior a la que contemplaban nuestras previsiones y la de la mayoría de analistas. Todavía no se conoce el desglose por componentes, pero todo apunta a que el mayor retroceso se explicaría por la caída de los precios de alimentos no elaborados y por la moderación en el incremento de los precios en la enseñanza universitaria, que el año pasado se encarecieron un 22,3% intermensual. La dilución de este segundo efecto habría reducido la variación interanual del IPC en 0,1 p. p. Además, los bajos precios del petróleo podrían haber compensado la subida en la factura de la electricidad, por lo que el componente energético habría caído más de lo esperado. De todos modos, prevemos que en los próximos meses la inflación volverá a tasas positivas, pero moderadas.

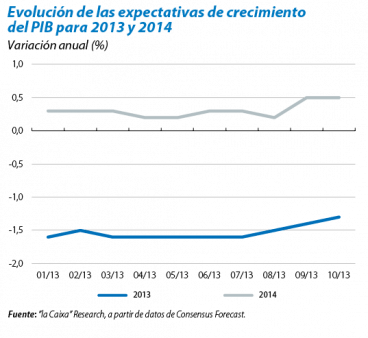

Mejora de las perspectivas de crecimiento de la economía española. En octubre, el consenso de analistas situó la tasa de variación anual del PIB en el –1,3% para 2013 y en el 0,5% para 2014, lo que supone una revisión de 3 décimas al alza en ambos casos respecto a las previsiones de hace solamente unos meses. La mejoría de las previsiones responde a la mayor confianza sobre la capacidad de generar crecimiento de la economía española, los avances en la corrección de los desequilibrios macroeconómicos y la credibilidad de los ajustes y reformas emprendidos. Ello también se ha reflejado en la progresiva normalización de los flujos de financiación provenientes del exterior y el descenso de la prima de riesgo. En esta línea, también el Gobierno ha elevado las previsiones de crecimiento del PIB a medio plazo, que se prevé de un 1,3% en 2015 y un 1,7% en 2016 (0,9% y 1,5% en la previsión anterior).

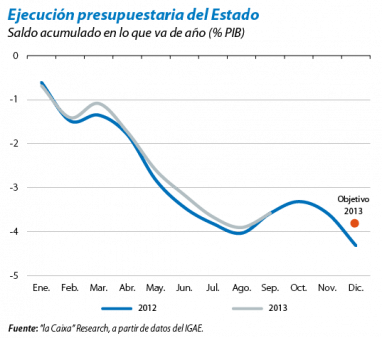

Persiste el riesgo de una ligera desviación del objetivo de déficit público. Los datos de ejecución presupuestaria de septiembre muestran que el déficit del Estado se redujo en 3 décimas respecto al mes anterior, hasta el 3,6% del PIB (mismo nivel que en septiembre de 2012). A pesar del posible efecto positivo del crecimiento de la economía en 4T 2013, parece difícil que el Estado alcance el objetivo de déficit (–3,8% del PIB) dado que entre octubre y diciembre del año pasado, cuando se tomaron numerosas medidas (subida del IVA, eliminación de la paga extra, recaudación extraordinaria por amnistía fiscal), el déficit aumentó en 7 décimas. Por ello, mantenemos una previsión de déficit del 6,9% incluyendo las pérdidas bancarias (0,3% del PIB) ligeramente superior al objetivo para el conjunto de las AA. PP. (6,8% del PIB).

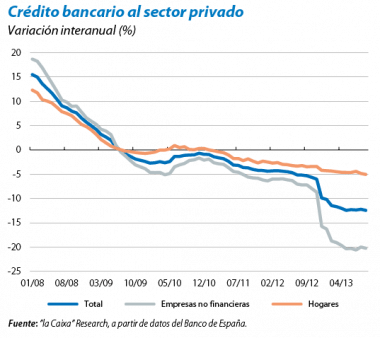

El crédito bancario sigue cayendo en un contexto de desapalancamiento privado y saneamiento de balances bancarios. En septiembre, el crédito bancario al sector privado se redujo un 12,4% interanual, un descenso similar al de los meses precedentes y que denota una cierta estabilización en los flujos de crédito. Parte de este retroceso refleja el traspaso de activos a la Sareb en diciembre y febrero, pero incluso cuando se descuenta este efecto, la bajada es del 6,6%. En el caso de las empresas, parte de la caída de la financiación bancaria es sustituida por emisión de valores distintos de acciones, que evidencian un crecimiento del 12,5% interanual. En el caso de los hogares, gran parte del descenso del saldo vivo de crédito se debe a la amortización anticipada de préstamos por la adquisición de vivienda. El necesario proceso de ajuste de los balances del sector privado hace ineludible la reducción de su nivel de endeudamiento, por lo que es de esperar que la debilidad de la demanda todavía persista un tiempo más.

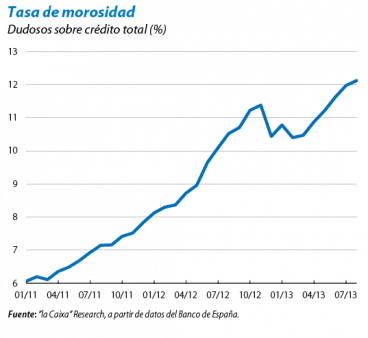

Las condiciones que limitaban la oferta de crédito van perdiendo peso. Las entidades españolas han hecho un importante esfuerzo de saneamiento de sus balances, con un aumento de las provisiones del 11,9% en el último año. Además, las fuentes de financiación bancaria se van normalizando: los depósitos aumentan (5,4% interanual), la apelación a la financiación del BCE se reduce (–36% interanual) y la emisión de bonos tienen buena acogida entre los inversores. Con todo, la tasa de morosidad bancaria subió hasta el 12,1% en agosto y es previsible que en septiembre aumente de nuevo por la adopción de los nuevos criterios de clasificación de los créditos refinanciados. Estos criterios serán de aplicación para toda la banca europea para los ejercicios de análisis de la calidad de los activos que se iniciarán este noviembre, como paso previo a la entrada en funcionamiento del Mecanismo Único de Supervisión (MUS) en noviembre de 2014. En España, 16 entidades están sujetas a este ejercicio, lo que representa un 87% de los activos del sector. Dado el importante esfuerzo de saneamiento que ya ha realizado la banca española, no se esperan sorpresas de última hora. Lo mismo se constata en el último informe de Estabilidad Financiera Global del FMI, en el que alerta sobre la morosidad latente en el sector empresarial. A partir de un análisis de la capacidad de devolver la deuda contraída por las sociedades no financieras, el estudio concluye que en España las pérdidas bancarias potenciales ascenderían a 104.000 millones de euros en el escenario más adverso, una cantidad que podría cubrirse completamente con las provisiones existentes. En el caso de Italia y Portugal, las pérdidas estimadas son mayores que las provisiones, lo que generaría pérdidas adicionales que deberían cubrirse con los beneficios futuros y con consumo de capital.