Signos de fortaleza ante las adversidades

La evolución reciente de los mercados ha estado determinada por la aparición de nuevos contratiempos, con origen en el frente emergente. En primer lugar, el conflicto geopolítico desatado entre Ucrania y Rusia, y la anexión de Crimea a esta última. En segundo, el aumento de las dudas sobre el crecimiento económico de China. Y finalmente, los desquilibrios observados en los mercados de capitales chinos. Pese a ello, el contagio al escenario internacional ha sido relativamente contenido, incidiendo principalmente en las bolsas rusa y china. En general, los mercados financieros desarrollados han sido testigos del avance experimentado por la renta fija (pública y privada) frente al frenazo en las cotizaciones de los activos de renta variable. Esta situación podría materializarse en correcciones moderadas a corto plazo, ante la existencia de varios indicadores técnicos y de flujos en la zona de alerta. Aunque en suma consideramos que los obstáculos en torno a los países emergentes deberán tender a limitarse en intensidad y frecuencia, despejando el camino para el correcto funcionamiento de los mercados globales.

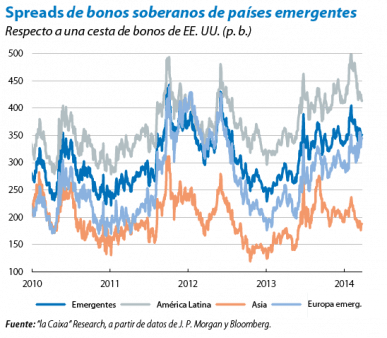

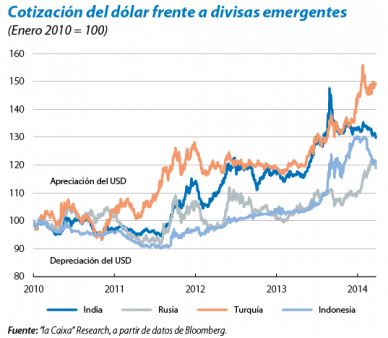

Los inversores discriminan entre los riesgos de los emergentes. Las tensiones derivadas de la disputa territorial por la península de Crimea se reflejaron en la caída de la bolsa rusa y en la depreciación del rublo y la grivna ucraniana frente al dólar. Mientras, el resto del entorno financiero emergente proyectó una afectación muy limitada, como se observó a través de la evolución de algunas divisas como la rupia india y la lira turca. Sin embargo, las noticias económicas negativas de China y la inestabilidad de su sistema financiero constituyen un foco de preocupación entre los inversores. La reciente quiebra de varios vehículos de inversión y la conformidad del banco central chino al respecto han incrementado la incertidumbre sobre la solidez de su entramado crediticio. Con todo, las probabilidades de un deterioro grave de la economía china son relativamente reducidas. Las autoridades asiáticas disponen de un amplio margen de actuación en materia de política monetaria, fiscal y macroprudencial en caso de una ralentización pronunciada del crecimiento.

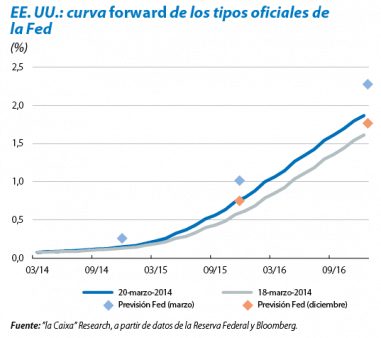

Las perspectivas a medio plazo son más halagüeñas. Si bien los acontecimientos comentados anteriormente han provocado el repunte de la aversión al riesgo por parte de los inversores, también es cierto que se ha recuperado el sentimiento de cara a medio y largo plazo. Entre otros, son varios los apectos que alimentan esas expectativas: (i) la mejora sostenida del crecimiento global, (ii) la continuidad de unas condiciones monetarias favorables, (iii) el refuerzo de la eurozona, y (iv) la corrección de los desequilibrios de la periferia europea. No obstante, aunque la lista de los factores de riesgo identificables se ha reducido en los últimos trimestres, todavía persisten algunos importantes. Uno de ellos es el que se desprende de las nuevas directrices en materia de política de orientación de la Reserva

Federal (Fed). La falta de precisión en los objetivos podría introducir inestabilidad en los mercados. Otro foco es la creciente atención que está cobrando el riesgo de deflación en la eurozona.

La Reserva Federal actualiza su política de orientación. Tras la última reunión del Comité de Mercado Abierto, Yellen comunicó que los tipos de interés permanecerán por debajo de su media histórica, incluso después de que la inflación y el desempleo alcancen sus objetivos. Sin hacer referencia explícita al umbral del 6,5% de la tasa de desempleo como venía siendo habitual, la Fed abandona su estrategia de forward guidance cuantitativa e introduce variables cualitativas con relación al mercado laboral, la inflación y las condiciones financieras. En paralelo, se decidió mantener el ritmo del tapering, recortando las compras mensuales de bonos en 10.000 millones de dólares. Adicionalmente, Yellen apuntó que la primera subida de los tipos federales podría materializarse seis meses después del fin del QE3. Sin embargo, la nueva política de comunicación de la Fed, menos precisa y un tanto cambiante, es susceptible de provocar episodios de volatilidad contenida, máxime si la inflación repunta en el actual contexto de salarios al alza.

Mientras, el BCE opta por no actuar en su reunión de marzo. La entidad mantiene su estrategia con base en la progresiva recuperación de la demanda interna de la zona euro y en el correcto funcionamiento de los mercados monetarios de la región. También anticipa que la inflación se mantendrá baja durante un periodo prolongado, y que no dudará en actuar en caso de que los riesgos deflacionistas se intensifiquen (véase Focus: «Expectativas de inflación e instrumentos financieros: un binomio valioso»). En los mercados de capitales también se descuenta una posible actuación suscitada por la fortaleza del tipo de cambio del euro frente al dólar, con el fin de evitar un aumento de las presiones bajistas sobre una inflación ya en cotas muy reducidas. En este sentido, destaca el tono más aperturista de las declaraciones de algunos miembros del Bundesbank alemán acerca de un eventual programa de compra de bonos por parte del BCE.

Pasos hacia la unión bancaria europea. El Consejo Europeo y la Eurocámara han llegado a un acuerdo sobre la creación del segundo pilar de la unión bancaria: el Mecanismo Único de Resolución y el Fondo de Liquidación de entidades insolventes. Este acuerdo deberá ser refrendado por el Parlamento Europeo en abril.

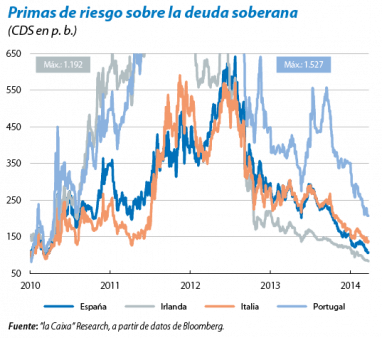

La deuda periférica progresa adecuadamente. La crisis entre Rusia y Ucrania ha contribuido a que las yields de los bonos a 10 años de EE. UU. y Alemania se hayan mantenido relativamente estables, debido a su perfil de activo refugio. A corto plazo, sin embargo, un tono más agresivo en los mensajes de la Fed que el contemplado inicialmente por el mercado y la reconducción del conflicto ruso podrían presionar al alza las rentabilidades de la deuda de ambos países. Por su parte, la deuda soberana de la periferia ha seguido mostrando una gran resistencia frente a la problemática exterior. En marzo, las tires han caído en todos los tramos de las curvas, facilitando la colocación de las emisiones de deuda española y portuguesa a tipos de interés muy bajos. En este contexto, las primas de riesgo soberanas del bloque periférico han evolucionado de forma positiva, favorecidas por el aumento de las expectativas de nuevas medidas de liquidez por parte del BCE ante los riesgos deflacionistas.

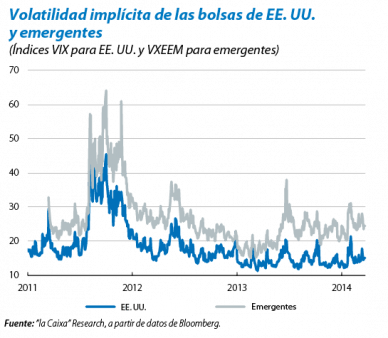

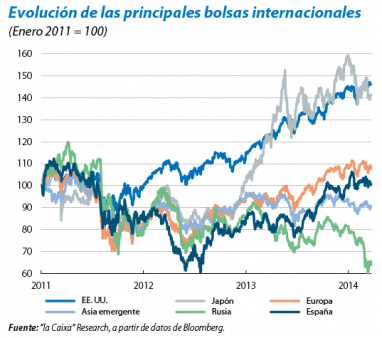

Las bolsas mantienen el pulso, pero sin perder de vista los acontecimientos en Ucrania. Si bien en un principio las noticias sobre China y Ucrania pesaron sobre las bolsas internacionales, la estabilización en los distintos frentes ha dado continuidad a la recuperación de las mismas. Factores clave como los bajos niveles de volatilidad, valoraciones atractivas y grandes volúmenes de liquidez en busca de rentabilidad están dando soporte a los mercados de acciones occidentales. Este contexto está siendo aprovechado por muchas compañías para debutar en el escenario bursátil (véase Focus: «El resurgir de las salidas a bolsa»). Los índices norteamericanos se mantienen en torno a sus niveles máximos históricos, aunque se aprecian signos de sobrecompra en aquellos referenciados al sector tecnológico y a las small caps. En Europa, el Eurostoxx también ha evolucionado favorablemente. Sin embargo, a corto plazo la exposición de varias de sus compañías a Ucrania y a Rusia podría generar correcciones puntuales. Por su parte, el Ibex vuelve a situarse sobre los 10.000 puntos, apoyado en la mejoría de los indicadores de actividad y la tendencia positiva del riesgo soberano.

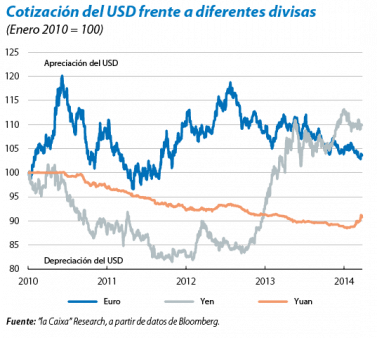

El euro mantiene la fortaleza frente al dólar. El cruce entre ambas divisas ha llegado a situarse en cotas cercanas a los 1,40 dólares. Dos han sido los factores determinantes de esta situación: (i) la escalada de la tensión militar en Crimea, y (ii) la decepción del mercado ante la ausencia de medidas expansivas por parte del BCE. Sin embargo, el aumento de las expectativas de posibles subidas de tipos de interés por parte de la Fed, en la primera mitad de 2015, ha servido para batir la firmeza del euro hasta los 1,37 dólares. La otra noticia relevante del mercado cambiario ha sido la ampliación de las bandas de fluctuación del yuan frente al dólar hasta el ± 2%. La decisión, que responde al intento de las autoridades chinas de dotar a las fuerzas del mercado de mayor protagonismo, se ha traducido en caídas del yuan frente al dólar. No obstante, el sesgo de la divisa china es de apreciación para el conjunto del año.

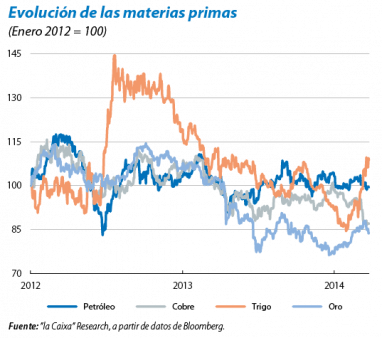

Las materias primas, reflejo de las turbulencias económicas. La «huída a la calidad» al hilo del conflicto entre Rusia y Ucrania ha provocado el incremento de la demanda y consiguiente encarecimiento de los activos refugio. La cotización del oro es un claro reflejo de lo anterior, al revalorizarse cerca de un 8% en lo que va de año. Por su parte, la incertidumbre en torno a la capacidad de crecimiento de la economía china ha dejado huella en las materias primas de corte cíclico: el cobre y el hierro, estrechamente vinculados a la producción industrial, destacan en negativo. Por otro lado, el mercado petrolero continúa mostrando una remarcable estabilidad en el intervalo de cotización de los 105-110 dólares/barril.