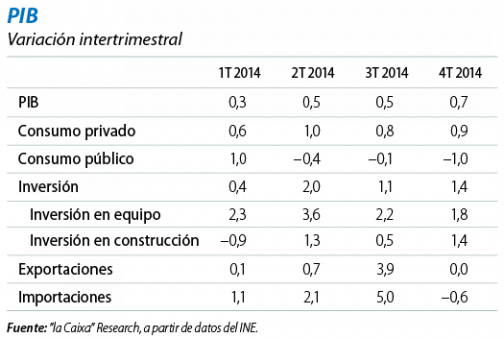

El consumo privado y la inversión: motores del crecimiento. El detalle del desglose del PIB del 4T ha confirmado que la economía española creció un 0,7% intertrimestral (0,5% en el 3T), gracias al aumento del consumo privado y de la inversión, que compensaron un menor consumo público. Este buen dato del 4T, ligeramente mejor de lo esperado, y los buenos datos de los indicadores de actividad de enero muestran que los shocks positivos recientes (la bajada del precio del petróleo y la depreciación del euro) están teniendo un impacto mayor de lo previsto sobre la actividad económica. El impulso de estos factores transitorios, que tiene inercia, nos lleva a revisar al alza tanto la previsión de crecimiento del PIB para el año 2015, hasta el 2,5% (+0,2 p. p.), como la de 2016, hasta el 2,3% (+0,2 p. p.). Estas previsiones están en línea con las publicadas a principios de febrero por la Comisión Europea, que sitúa el crecimiento en el 2,3% para 2015 (anterior: 1,7%) y en el 2,5% para 2016 (anterior: 2,2%).

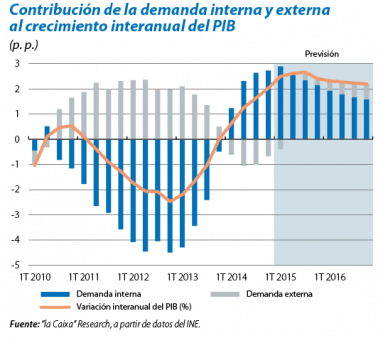

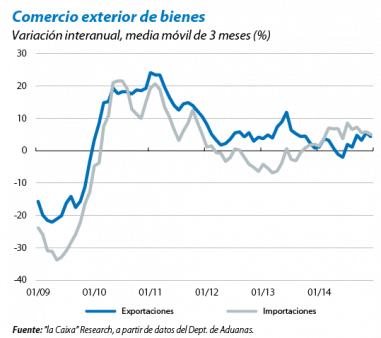

El sector exterior se sumará poco a poco al crecimiento. El buen comportamiento de la demanda interna explica prácticamente la totalidad del avance del PIB en el 4T, pero también es destacable que la demanda externa dejara de restar al crecimiento por primera vez en este episodio de recuperación. De todas formas, para el conjunto del año 2014, en el cual el crecimiento del PIB alcanzó el 1,4%, la aportación de la demanda interna fue de 2,2 p. p., mientras que la aportación de la demanda externa fue negativa, de –0,8 p. p., concretamente. Esperamos que la depreciación del euro y la recuperación de la eurozona den un impulso a las exportaciones a lo largo de 2015, de manera que el sector exterior, poco a poco, vaya mejorando su aportación al crecimiento. Sin embargo, esta aportación será limitada, ya que las importaciones seguirán creciendo con fuerza, acordes con la evolución de la demanda interna.

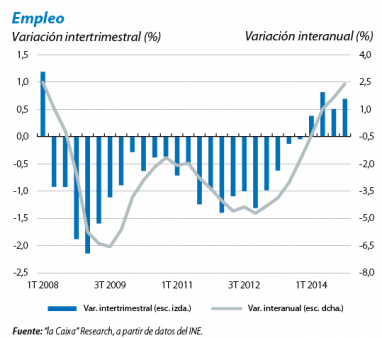

Los datos de contabilidad nacional confirman la buena evolución del mercado laboral en el 4T 2014. El crecimiento del empleo equivalente a tiempo completo fue del 0,7% intertrimestral, en línea con lo previsto tras los buenos datos de la EPA del 4T y reflejo de que la buena marcha de la actividad se traslada al mercado de trabajo. Con este dato, la tasa de variación anual se sitúa en el 1,2% en 2014, lo que equivale a la creación neta de 392.000 empleos equivalentes a tiempo completo. Las cifras también muestran que la moderación salarial siguió apoyando las mejoras de competitividad. Así, en el 4T, la remuneración por asalariado se mantuvo constante, con una tasa de variación del 0,0% intertrimestral. El hecho de que los incrementos salariales pactados en los convenios colectivos se hayan mantenido estables en el 0,6% interanual desde hace más de un año apunta a que la contención salarial se mantendrá. Para la evolución futura de los salarios, será clave el acuerdo que deberían alcanzar próximamente la patronal y los sindicatos.

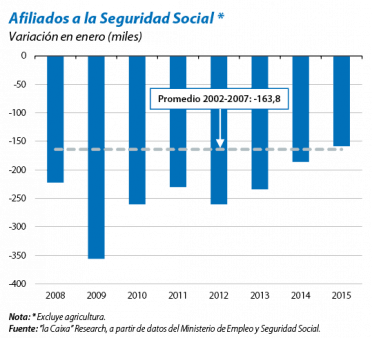

La creación de ocupación continúa en 2015. La cifra de afiliados a la Seguridad Social creció en enero (12.613 en términos desestacionalizados) y acumula 18 meses consecutivos de subidas. La evolución negativa de la agricultura ocultó la mejora registrada en el resto de sectores, que aceleraron el ritmo de creación de empleo. Por su parte, el paro registrado descendió en 42.723 personas, en términos desestacionalizados. La senda creciente de las expectativas de creación de empleo, especialmente en la industria, muestra que la reactivación del mercado laboral continuará expandiéndose a todo el tejido productivo. Parece, pues, que el ritmo de mejora del mercado de trabajo se está intensificando en el 1T, lo que refleja, en parte, el impacto positivo de los factores de apoyo mencionados anteriormente, por lo que procedemos a mejorar en una décima el crecimiento del empleo previsto para 2015 y 2016, hasta el 2,3% y el 2,0%, respectivamente, y revisamos la tasa de paro una décima a la baja, también para ambos años.

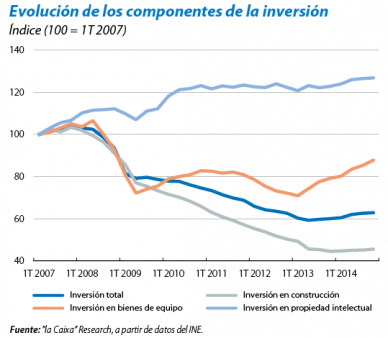

Se mantiene el impulso de la demanda interna. La fortaleza del consumo privado, que creció un 0,9% intertrimestral en el 4T, tiene visos de seguir en 2015 gracias al crecimiento de la ocupación y a la mejora de las condiciones de financiación. Así, el indicador de la confianza del consumidor se situó en los –1,8 puntos en el promedio de enero y febrero, un registro claramente superior a los –9,6 puntos del 4T. Respecto a la inversión, el aumento del indicador de confianza de la industria (–4,4 en enero y febrero frente a –5,3 en el 4T) y el repunte del índice PMI de manufacturas en enero (54,7 frente a 53,7 en el 4T) señalan la buena marcha del sector industrial, lo que sería compatible con un nuevo avance de la inversión en equipo, que creció un 1,8% intertrimestral en el 4T. Además, se consolida el cambio de tendencia de la inversión en construcción, que anotó el primer crecimiento intertrimestral positivo en el 2T 2014 (la inversión residencial en el 3T 2014).

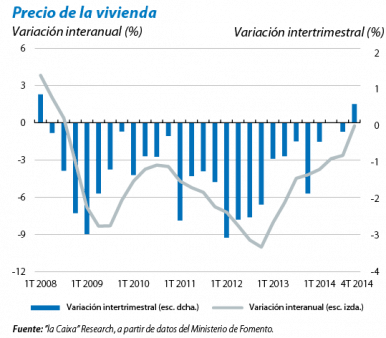

El sector inmobiliario muestra signos de mejora tanto por el lado de la demanda como de la oferta. Tras seis años de ajuste, las compraventas de viviendas aumentaron un 2,2% en 2014 respecto al año anterior (319.000 frente a 312.000). A pesar de esta mejora, lo cierto es que el número de transacciones se encuentra todavía en niveles muy bajos. Por el lado de la oferta, los visados de obra nueva, con un crecimiento del 4,0% interanual promedio en el 4T (acumulado de 12 meses), apuntan a que la recuperación de la actividad irá ganando tracción. Además del incremento de la inversión en construcción, el empleo en el sector también creció en el 4T, concretamente un 3,3% interanual. El precio de la vivienda se contrajo un 2,4% en el conjunto de 2014, pero creció un 0,5% intertrimestral en el 4T. Este fue el primer avance positivo desde marzo de 2008, fecha desde la cual los precios acumulan una corrección del 30%. Así pues, parece que 2014 fue el año en el que el sector inmobiliario tocó fondo. Las perspectivas son favorables para 2015: esperamos que tanto la actividad como los precios continúen recuperándose, apoyados en la mejora de la actividad, del mercado laboral y de las condiciones de financiación, pero a un ritmo muy moderado dado el elevado stock de viviendas por vender. Con todo, la evolución será dispar entre regiones: en las grandes ciudades, donde el stock es más escaso, se podrían observar repuntes en los precios que nos pueden sorprender al alza, mientras que en otras regiones, todavía con un amplio exceso de oferta por vaciar, los precios pueden seguir cediendo.

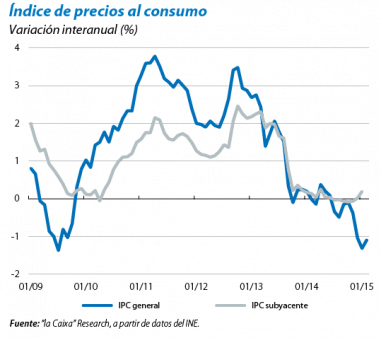

Cambio de rumbo de la inflación. La evolución del IPC general en los últimos meses ha estado marcada por la del precio del petróleo. En enero, la inflación se situó en el –1,3% interanual, reflejando la caída del 11,5% interanual en el componente energético. Del mismo modo, la subida del precio del petróleo en febrero (del 18% intermensual) empujó al alza la inflación, hasta el –1,1%. La incorporación del repunte del precio del petróleo nos lleva a revisar al alza la previsión de inflación hasta el –0,1% en 2015 (anterior:

–0,3%). Con todo, prevemos que la inflación se mantendrá en terreno negativo hasta mediados de año, cuando se deshará el efecto nivel del componente energético.

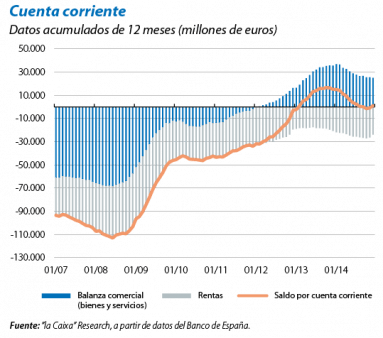

El año 2014 se cerró con un superávit por cuenta corriente del 0,1% del PIB, un registro notablemente inferior al de 2013, cuando el superávit alcanzó el 1,4% del PIB. Este deterioro se explica en gran medida por el significativo empeoramiento del déficit comercial de bienes (–2,3% en 2014 frente a –1,2% en 2013), motivado en buena parte por el fuerte repunte de las importaciones (+6,3%) ante un crecimiento moderado de las exportaciones (+2,4%) en términos nominales. Con todo, la balanza de pagos de diciembre arroja unos datos notablemente mejores que los del mes anterior, lo que vendría a confirmar un cambio de tendencia que se apoya en los shocks temporales mencionados, cuyo efecto se prevé que persista a lo largo del año, y que permitirán que el saldo por cuenta corriente mejore hasta el 0,6% del PIB a finales de 2015. En primer lugar, la caída del precio del petróleo supone una reducción del valor de las importaciones energéticas. En segundo lugar, se benefician de la depreciación del euro las exportaciones y, en especial, el sector turístico, que en enero superó los 65 millones de turistas. En tercer lugar, la reducción de los costes de financiación gracias al QE del BCE mejorará el saldo de rentas. En 2016 el apoyo de los factores temporales perderá fuerza, de manera que no prevemos ganancias adicionales en el superávit por cuenta corriente. A largo plazo, para que el saldo exterior mejore será imprescindible seguir ganando competitividad.

El Gobierno aprueba un decreto ley para relanzar su agenda social. La principal medida aprobada es la ley de «segunda oportunidad» para particulares que amplía a personas físicas (además de las empresas) la capacidad de reestructurar deudas antes de concurso (acuerdo extrajudicial) y se refuerza la figura del mediador para facilitar acuerdos. En procesos concursales, se permitirán quitas de las deudas (excepto las públicas) a las personas físicas aunque no se cubran con la totalidad de los bienes. En contrapartida, el deudor deberá someterse a un plan de pagos durante cinco años. También se aprobaron medidas para incentivar la contratación indefinida. Concretamente, se eximen de cotización 500 euros del salario durante dos años para los nuevos contratos indefinidos. También se aprobaron ayudas para los autónomos (bonificación del 100% de las cuotas a la Seguridad Social durante un año si reducen la jornada por el cuidado de los hijos o contratan a un trabajador) y deducciones fiscales para familias monoparentales con dos hijos. Aunque la mejora del ciclo económico da cierto margen para aumentar el gasto, es imprescindible seguir estando alerta para garantizar el cumplimiento del objetivo de déficit (véase el Focus «Vientos de cola ayudarán a reducir el déficit público»).