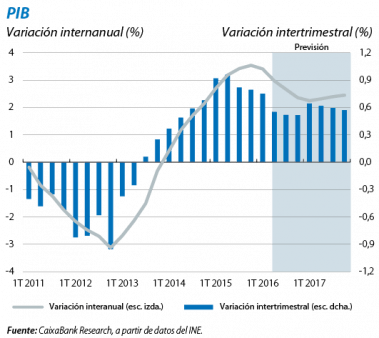

El PIB sorprendió al alza en el 1T y mantuvo el ritmo de crecimiento en el 0,8% intertrimestral, 1 décima por encima de lo previsto (3,4% interanual). A juzgar por la robustez de los indicadores de consumo, la demanda interna, favorecida por la tendencia continuada de creación de empleo, siguió siendo el principal impulsor del crecimiento. Por el contrario, lo más probable es que la demanda externa haya restado un poco al avance del PIB: el buen comportamiento de las exportaciones ha convivido con un intenso incremento de las importaciones, presionadas al alza por el dinamismo de la demanda interna. Sin embargo, para este año se espera que el sector exterior vuelva a contribuir positivamente al crecimiento, aunque poco a poco y en cotas moderadas, gracias al fuerte aumento de las exportaciones y, en menor medida, a la leve desaceleración de las importaciones.

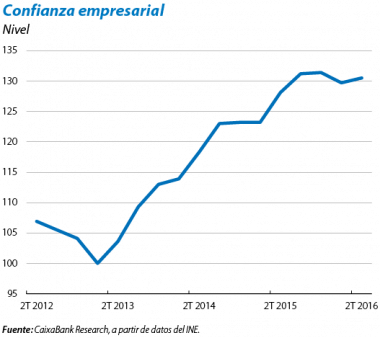

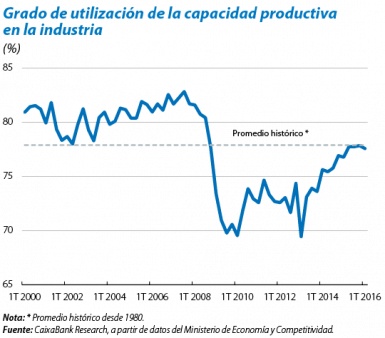

Perspectivas de crecimiento robusto para 2016. Según las estimaciones de CaixaBank Research, la economía española crecerá un 2,8% anual en 2016 (en comparación con el 3,2% de 2015). De acuerdo con este escenario, los indicadores siguen en niveles elevados, aunque algunos muestran una cierta desaceleración, como el índice PMI de servicios, que bajó ligeramente en el 1T (hasta los 54,7 puntos, respecto a los 55,9 del 4T), aunque se encuentra en una zona claramente expansiva. Otro indicador de actividad, la producción industrial, también experimentó un notable crecimiento, pero menor (del 2,6% interanual en enero y febrero, en promedio, respecto al 4,2% en el 4T). El mismo mensaje de solidez se desprende de la tendencia ascendente de la utilización de la capacidad productiva de la industria, que se sitúa en torno a su nivel histórico a pesar de haber registrado una cierta ralentización en el 1T. En cuanto a los indicadores de demanda, mientras que el ritmo de avance de las ventas minoristas del 1T siguió siendo sólido e incluso se aceleró respecto al del 4T, la confianza del consumidor empeoró un poco en los primeros compases del año, en parte por el reciente episodio de turbulencias financieras. Si bien la información disponible para el 2T es todavía muy incompleta, el índice de confianza empresarial muestra que la tendencia positiva se mantiene en el trimestre que empieza. En conjunto, por tanto, la evolución de todos los indicadores refuerza la visión de crecimiento sólido, aunque más moderado, para este año.

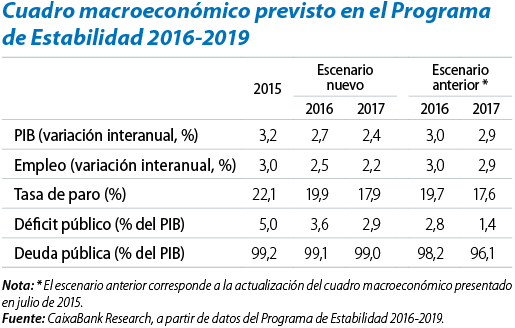

Cambios en la senda de ajuste del déficit público. El Programa de Estabilidad 2016-2019 presentado por el Gobierno, y todavía pendiente de la aprobación de Bruselas, contempla una relajación de la senda de consolidación fiscal. En concreto, el déficit previsto para 2016 se ha elevado 8 décimas, hasta el 3,6% (desde el 2,8%), y se ha pospuesto hasta 2017 la rebaja del déficit por debajo del 3% marcado por el Pacto de Estabilidad y Crecimiento. La nueva meta de déficit para 2016 se sitúa ligeramente por debajo del 3,9% previsto por CaixaBank Research. En cambio, a falta de conocer el detalle de las medidas concretas recogidas en el nuevo Plan de Estabilidad, revisamos al alza la previsión de déficit para 2017 hasta el 3,1% en lugar del 2,1% anterior (véase el Focus «Déficit público: ¿eppur si muove?» en este Informe Mensual). La revisión al alza del déficit público conllevará un mayor crecimiento de la economía, por lo que situamos el crecimiento previsto para 2017 en el 2,4%, una cifra acorde con el nuevo cuadro macroeconómico presentado por el Gobierno.

La recuperación del empleo sigue bien encarrilada. En el 1T, según datos de la EPA, el ritmo de avance de la ocupación fue notable y registró una variación trimestral del 0,9% en términos desestacionalizados (respecto al 0,8% del 4T). Este buen comportamiento del empleo era previsible dados los avances mensuales de afiliados a la Seguridad Social de enero a marzo, de 116.260 personas en total (datos desestacionalizados). Por sectores, los servicios experimentaron un fuerte empuje, aunque influyó el hecho de que este año la Semana Santa cayera íntegramente en marzo, a diferencia del año pasado. El aumento del empleo en la industria y la construcción fue ligeramente más contenido que en los trimestres anteriores, pero siguió en cotas elevadas. El hecho de que el sector privado haya mantenido el dinamismo durante los últimos meses, con una tasa de crecimiento interanual elevada, del 3,5% en el 1T (respecto al 2,1% del sector público) da solidez a la recuperación. Los datos, por tanto, van confirmando un escenario de mejora intensa del empleo que, sin embargo, debería desacelerarse poco a poco en los próximos meses.

La tasa de paro repunta ligeramente en el 1T, pero por motivos estacionales. El descenso habitual del empleo a principios de año, que en esta ocasión fue de 64.600 personas (datos sin desestacionalizar), causó un leve aumento de la tasa de paro, de 1 décima, hasta el 21,0%. El incremento habría sido todavía mayor si la población activa no hubiera retrocedido (en 52.700 personas). Cabe señalar, no obstante, que este movimiento transitorio al alza no implica una ruptura de la tendencia decreciente de la tasa de paro, que esperamos que prosiga y que cierre el año por debajo del 20%.

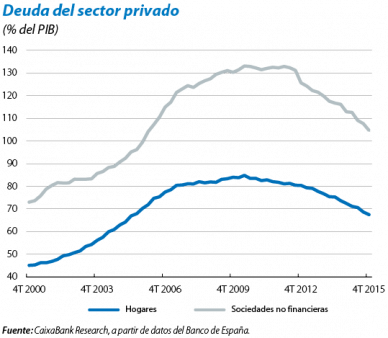

La mejora del mercado laboral contribuye a que el proceso de desapalancamiento del sector privado siga su curso. En el 4T 2015, se mantuvo la tendencia descendente de la deuda de los hogares y de las sociedades no financieras, que se situó en el 67,5% y el 104,6% del PIB, respectivamente. La ratio entre el stock de deuda privada y el PIB continuará reduciéndose en los próximos trimestres, un proceso que seguirá siendo compatible con un incremento de los flujos de crédito hacia las familias y las empresas, gracias al aumento de la renta bruta disponible de los hogares y de los beneficios empresariales.

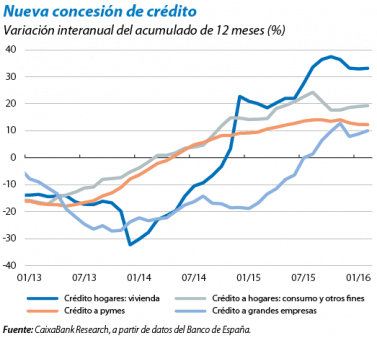

La ampliación de los estímulos monetarios por parte del BCE respalda el crédito. Según la encuesta sobre préstamos bancarios en España, en el 1T los criterios de aprobación de los créditos a los hogares para el consumo y para la compra de vivienda se relajaron y los criterios para las pymes y las grandes empresas no registraron cambios. Asimismo, en febrero, la tasa de morosidad descendió hasta el 10,1% del crédito, gracias a que el crédito dudoso siguió contrayéndose a mayor velocidad que el saldo total de crédito. Esto último contribuye a que los balances bancarios estén cada vez más saneados, un ingrediente necesario para que aumente la oferta de crédito. Todo ello, por tanto, hace prever que en los próximos meses crezca el flujo de crédito hacia las familias y las empresas.

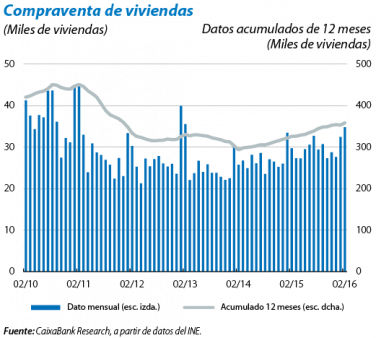

La mejora de la calidad de los balances bancarios también se refleja en la buena evolución del mercado inmobiliario. Tanto la notable creación de empleo, que ha sido clave para aumentar el poder adquisitivo de las familias, como la relajación de los criterios de aprobación de los créditos por parte de los bancos han impulsado las compraventas de viviendas. En concreto, estas últimas crecieron un 9,9% interanual en febrero (en el acumulado de 12 meses) y se situaron a niveles similares a los del inicio de 2012. Cabe señalar que la presión sobre los precios es muy distinta entre regiones, puesto que también lo son el stock de vivienda nueva por vender y el crecimiento de las compraventas.

La inflación retrocede 3 décimas en abril, hasta el –1,1%, mientras que la previsión de CaixaBank Research contemplaba una leve recuperación (de 1 décima). A falta del detalle por componentes, el descenso se explica principalmente por la bajada del precio de la electricidad y de los viajes organizados, en este último caso, motivada por el hecho de que este año la Semana Santa cayera íntegramente en el mes de marzo. Este retroceso de la inflación responde a factores puntuales y, por tanto, no modifica el escenario esperado de recuperación paulatina de los precios.

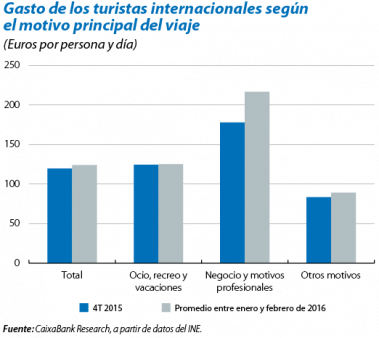

El bajo precio del petróleo favorece el saldo comercial a través del ahorro en la factura energética. Así, las exportaciones nominales de bienes avanzaron un 3,0% interanual en febrero (en el acumulado de tres meses), por encima de las importaciones, que crecieron un 1,9%. Sin embargo, excluyendo los bienes energéticos, el crecimiento de las importaciones siguió siendo elevado y superior al de las exportaciones, lo que redujo el saldo no energético. Dado que las perspectivas para los próximos meses contemplan que el consumo duradero siga avanzando a buen ritmo (y dado que España importa alrededor de dos tercios de los bienes duraderos consumidos), es previsible que el vigor de las importaciones no energéticas se mantenga (véase el Focus «El recorrido de las importaciones durante la recuperación» en este Informe Mensual). Con todo, en 2016 el saldo energético y el saldo de rentas seguirán mejorando gracias al descenso del precio del petróleo y de los tipos de interés. También lo hará el saldo de servicios según auguran la pujanza de las exportaciones de servicios no turísticos y los buenos datos del sector turístico. En este sentido, destaca el fuerte aumento del gasto total de los turistas internacionales que visitan España, del 8,0% interanual en febrero. En cuanto al saldo de bienes, la entrada de pedidos en la industria española recibió el impulso en febrero del mercado exterior, tanto de la eurozona como del resto del mundo, lo que sugiere que en los próximos meses podría mejorar el comportamiento de las exportaciones de bienes, respaldadas por una menor incertidumbre sobre la evolución de la economía global.