Avances significativos de la economía global a pesar de los riesgos derivados del brexit

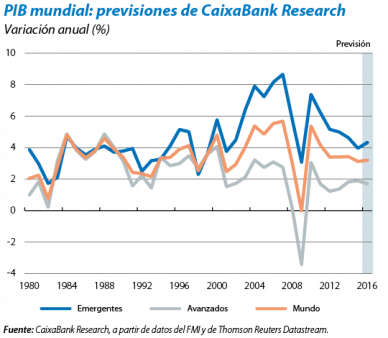

El brexit impactará negativamente en el crecimiento mundial aunque muy levemente. Así, las previsiones de CaixaBank Research todavía sitúan el avance económico global en el 3,2% en 2016, ligeramente por encima del 3,1% de 2015, y en el 3,5% en 2017. Las repercusiones de la decisión del Reino Unido de salir de la UE se concentrarán sobre todo en el propio país. Con todo, dada la relevancia económica del Reino Unido, así como su grado de integración económica, comercial y financiera, es de esperar que dichas repercusiones se sientan más allá de sus fronteras, en especial, en el resto de países de la UE. En el ámbito financiero, la aversión al riesgo y la volatilidad se mantendrán elevadas durante semanas, mientras no se despejen las dudas sobre el proceso de salida. En este sentido, las actuaciones de los distintos bancos centrales serán clave para mitigar los efectos del brexit. Más allá de un probable descenso del tipo de interés de referencia en el Reino Unido, y de una aceleración en el ritmo de compras de activos por parte del BCE, la Reserva Federal (Fed) podría optar por retrasar un poco más la próxima subida del fed funds.

ESTADOS UNIDOS

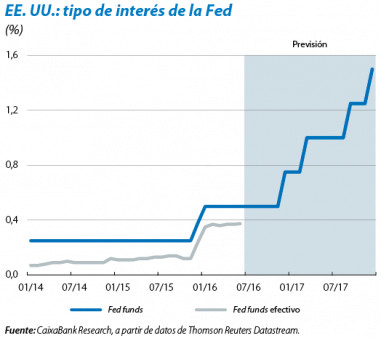

La Fed: de calentar motores para la segunda subida a punto muerto. Sin duda, la sorpresa del referéndum del Reino Unido, junto al tono marcadamente más dovish del acta de la reunión de junio, pesará en las decisiones que tome la Fed estadounidense en los próximos meses. Las voces más decididas sobre la necesidad de seguir con el proceso de normalización monetaria que se escucharon en la reunión de abril seguramente se oirán menos en las siguientes reuniones. En este contexto, la segunda subida de tipos es muy probable que se retrase a diciembre de 2016 según las previsiones de CaixaBank Research, con la confirmación de la solidez de la economía de EE. UU. y una vez vayan remitiendo los riesgos de cola globales. Asimismo, esperamos que el ritmo al que la Fed normalizará la política monetaria será algo más gradual, con subidas de 75 p. b. al año en 2017 y 2018 (en lugar de los 100 p. b. que contemplaba el escenario de previsiones anterior), como sugieren las previsiones del Comité de Mercado Abierto de la Fed de junio.

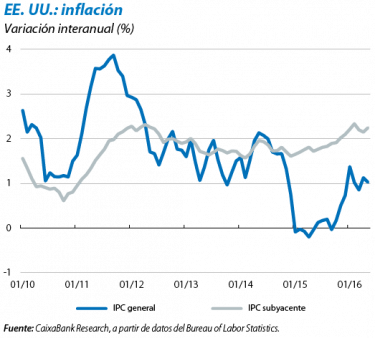

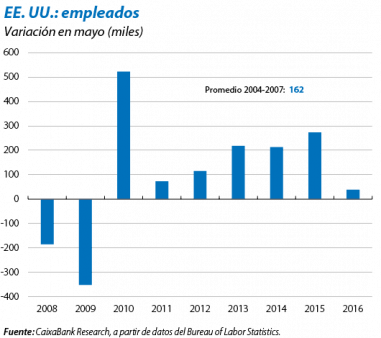

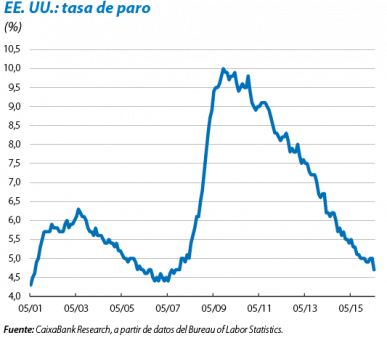

De todas formas, la recuperación de la inflación y la buena marcha del mercado laboral apoyarán el reinicio de la subida de tipos a finales de año. El IPC general de EE. UU. creció un 1,0% interanual en mayo, 1 décima por debajo del registro del mes anterior, y el IPC subyacente avanzó un 2,2%, 1 décima por encima de abril. En términos intermensuales (con la serie ajustada estacionalmente), tanto el IPC general como el subyacente avanzaron un significativo 0,2% intermensual. Nuevamente, destacó el sólido avance del componente energético (+1,2% intermensual). En este sentido, se espera que la inflación general repunte en los próximos meses (cerca del 2,0% en diciembre de 2016) por la recuperación del precio del petróleo y la robustez del consumo. Dicho repunte, junto a la continuada mejora del mercado laboral, apoyarán a que la Fed reanude la subida de tipos a finales de año. Y es que la sorpresa negativa del mercado laboral en mayo (se crearon 38.000 puestos de trabajo, el menor registro en los últimos seis años) es puntual. La afectación que la huelga de los trabajadores de una gran compañía de telecomunicaciones puede haber tenido en la estadística, la fuerte recuperación del mercado desde 2009 (tasa de paro del 4,7%) y los positivos avances salariales (2,5% interanual) matizan el mal dato (véase el Focus «Radiografía de la mejora del mercado laboral en EE. UU.» en este mismo Informe Mensual).

La expansión de la economía estadounidense se mantiene firme. Los datos de actividad del 2T apuntan a una aceleración del crecimiento de la primera economía mundial. El avance de las ventas minoristas y el fuerte registro del índice de confianza del consumidor elaborado por el Conference Board de junio (en los 98,0 puntos, significativamente por encima del promedio histórico) reflejan la mejora del consumo privado, que pesa cerca de un 70% del PIB. Asimismo, según la tercera estimación elaborada por el Bureau of Economic Analysis (BEA), el PIB de EE. UU. creció un 0,3% intertrimestral en el 1T (2,0% interanual), superando la primera y la segunda estimación (0,1% y 0,2%, respectivamente). A pesar de esta revisión al alza del 1T, la previsión del cómputo anual de 2016 se mantiene en el 2,0%, como consecuencia de la presión bajista derivada del proceso del brexit. De cara a 2017, la previsión de CaixaBank Research se rebaja ligeramente (1 décima), hasta el 2,1% por este mismo factor.

JAPÓN

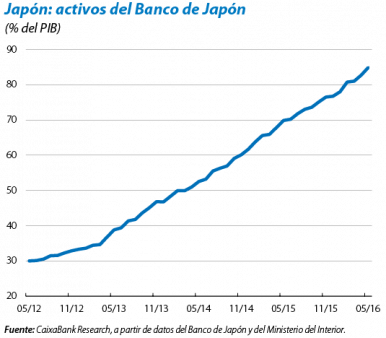

Japón aplaza la subida del IVA prevista para abril de 2017 (del 8% al 10%) hasta octubre de 2019, ante la persistente debilidad de la demanda interna, las tensiones deflacionistas y las dudas sobre el crecimiento de China. Este aplazamiento comporta unas mejores perspectivas de crecimiento de la economía nipona de cara a 2017 (ahora en el +0,9%). En este contexto, el Banco de Japón no movió ficha en su reunión de junio (antes del referéndum del Reino Unido), aunque es muy probable que la institución monetaria opte por incrementar sus compras de activos (ahora en los 80 billones de yenes anuales) en la reunión de julio, especialmente después de las turbulencias financieras que ha provocado la decisión del Reino Unido.

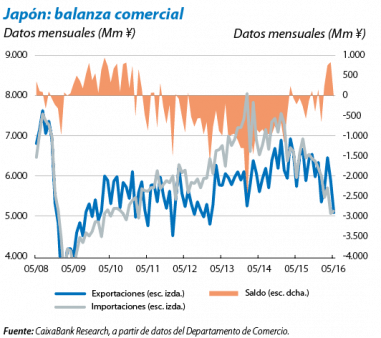

Persiste la debilidad en la economía japonesa. En particular, destaca la fragilidad de la demanda interna, afectada por las pobres expectativas económicas de consumidores y empresarios ante la falta de ambición reformadora del país. Asimismo, la apreciación del yen está pesando sobre el sector exterior. Así, en mayo, las exportaciones en términos nominales cayeron un 11,3% interanual por el retroceso de las ventas a China, a los países del sudeste asiático y a EE. UU. En volúmenes también se registró una caída del 2,4% interanual, en especial, por la disminución de las ventas a EE. UU.

EMERGENTES

Los indicadores de actividad de China se estabilizan en mayo, pero los focos de riesgo persisten. Aunque las exportaciones volvieron a retroceder (–4,1% interanual), las importaciones registraron una ligera caída (del –0,4%) después de meses de fuertes descensos (–13% en promedio entre enero y abril), lo que indica una estabilización de la demanda interna. Asimismo, la producción industrial avanzó un 6,0% interanual, en consonancia con el mes anterior, y las ventas minoristas crecieron un 10,0% interanual, sin mostrar ni una clara mejora ni un evidente deterioro con respecto al 10,7% de 2015.

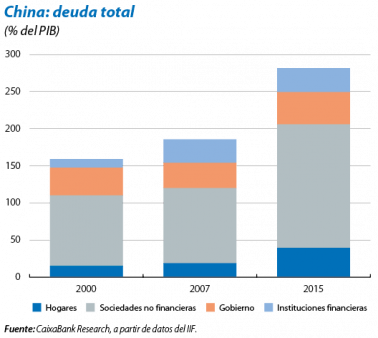

Preocupa la elevada y creciente deuda de China, especialmente la corporativa. En particular, el nivel de deuda total del país se sitúa en torno al 250% del PIB (166% del PIB, la corporativa). En este ámbito, el FMI señala tres acciones que se deben tomar ante un aumento tan relevante de la deuda corporativa: actuar rápidamente y de manera efectiva, ocuparse de los problemas tanto de creditores (bancos) como de deudores (empresas), y solucionar problemas de gobernanza corporativa (tanto en las empresas como en los bancos). En cuanto al ámbito de la gobernanza, la experiencia china es evidente. Entre 2003 y 2005 el Ejecutivo saneó buena parte de los grandes bancos gravemente afectados por una elevada tasa de morosidad proveniente de empresas en su mayoría estatales: en tres años se invirtieron cerca de 130.000 millones de dólares en la reestructuración del sistema financiero. Un decenio después, el problema se repite.

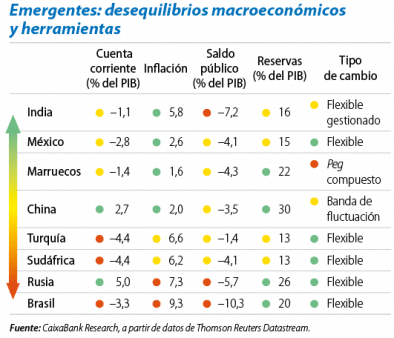

La capacidad de respuesta de los emergentes es variada. A pesar del riesgo que supone el nivel de deuda corporativa en China, es evidente que las palancas con las que cuenta la segunda potencia económica mundial no son compartidas por todos los emergentes. Un elevado nivel de reservas (a pesar del descenso de los últimos meses), una cuenta corriente superavitaria y una inflación contenida son tres puntos de apoyo importantes para sortear los problemas. La India o México son otros dos países cuyos desequilibrios macroeconómicos y capacidad de maniobra son razonables. Al otro extremo tenemos el caso de Brasil y Rusia, con unos desequilibrios difíciles de corregir, especialmente, en la coyuntura recesiva en la que se encuentran actualmente.