Un inicio de año dubitativo en los mercados financieros

Los mercados arrancan 2021 en busca de dirección

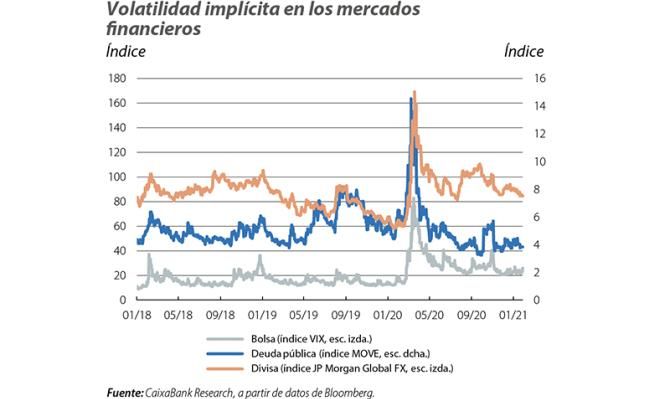

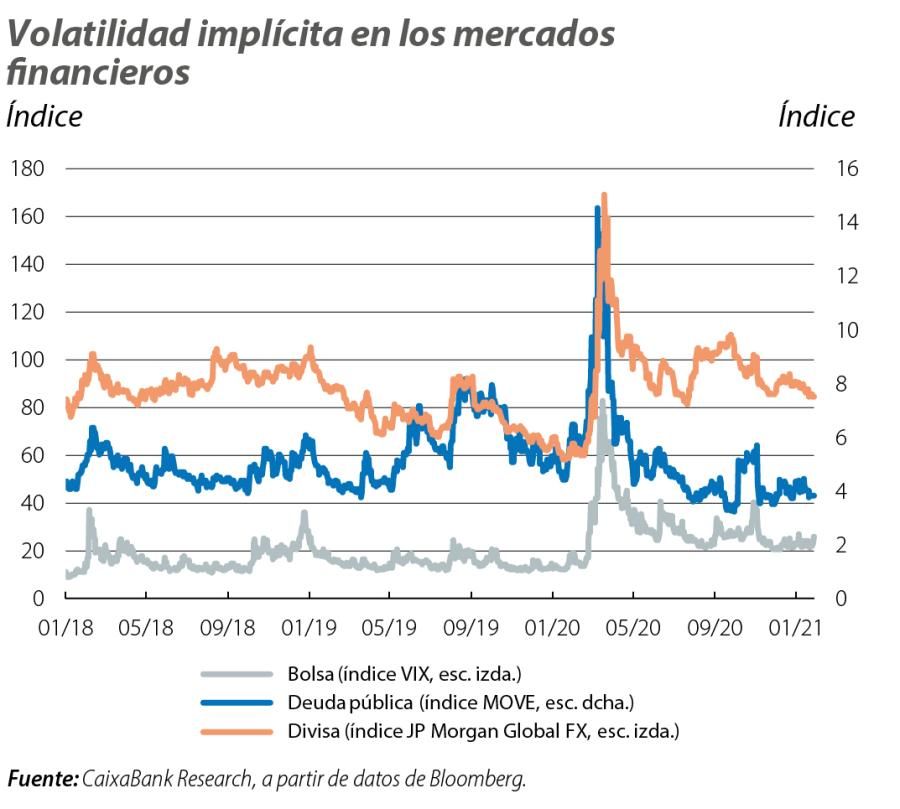

El sentimiento inversor empezó el año con ánimo, aupado por el desvanecimiento de algunas fuentes de incertidumbre, como el brexit o la transición de la presidencia de los EE. UU., el inicio de las vacunaciones en diversos países y las expectativas sobre una primera propuesta de paquete fiscal de Joe Biden. Sin embargo, el empeoramiento de los indicadores de la pandemia y la extensión de las medidas de confinamiento en la mayoría de las economías avanzadas redujeron el apetito por el riesgo. Y es que los diversos indicadores de sentimiento económico se mantienen en niveles contenidos, en especial en la eurozona, y sugieren que la actividad económica seguirá frenada por la pandemia en este primer trimestre de 2021. En este contexto, las bolsas mostraron un tono mixto en el conjunto del mes de enero, mientras que los tipos de interés soberanos siguieron anclados por unos bancos centrales determinados a mantener unas condiciones financieras muy favorables. De hecho, los principales bancos centrales focalizaron sus últimas reuniones a espantar los rumores sobre una eventual retirada prematura de los estímulos monetarios. Además, como viene siendo habitual, la Fed y el BCE reiteraron que tienen la capacidad para echar más leña al fuego y ofrecer un entorno financiero todavía más acomodaticio si la coyuntura lo requiriese.

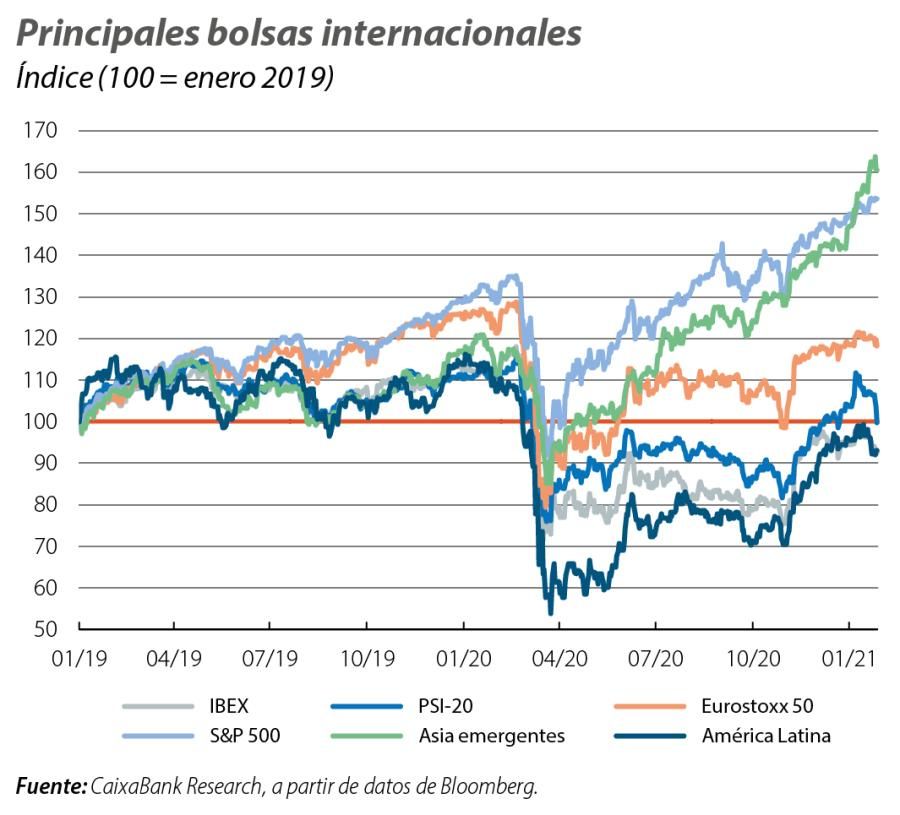

Las bolsas todavía no son inmunes a la COVID

Los principales índices bursátiles arrancaron el año con alzas generalizadas en las primeras semanas, alentados por un inicio esperanzador de la vacunación a nivel global. Sin embargo, la constatación de que la pandemia seguirá pesando sobre la actividad a lo largo del 1T terminó lastrando el ánimo de los inversores. Así, la mayoría de los índices de la eurozona registraron caídas en el conjunto del mes (Eurostoxx 50 –2,0%, Ibex 35 –3,9% y PSI-20 –2,1%), mientras que los índices estadounidenses pudieron capear mejor la situación y registrar nuevos máximos históricos en algunas sesiones apoyados, en parte, en un inicio de campaña de resultados empresariales mejor de lo esperado (S&P 500 –1,1% y Nasdaq +0,3%). En Asia, por su parte, tanto los índices de las economías emergentes como los de Japón registraron avances considerables (Asia emergente +4,2% y Japón +0,8%).

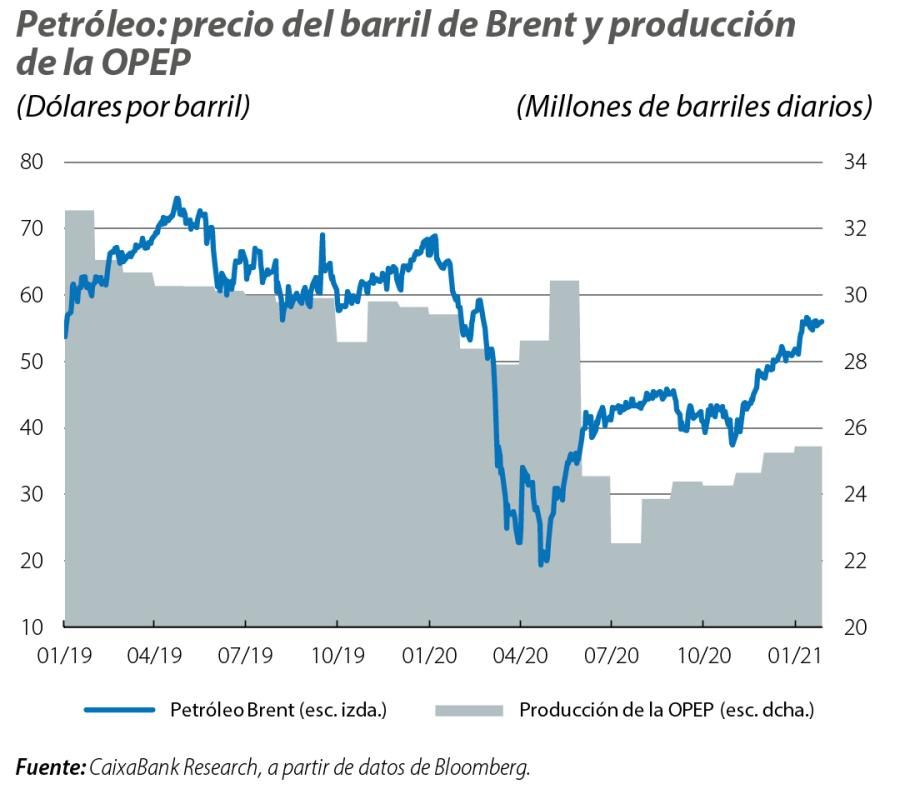

La OPEP adecúa la producción de petróleo a la evolución de la demanda

Ante la perspectiva de que el crecimiento económico sea contenido en el 1T, la OPEP y sus aliados (OPEP+) decidieron posponer el aumento de producción de 2 millones de barriles diarios (mbd) previsto anteriormente para inicios de 2021. Tras la reunión mantenida el 5 de enero, se acordó que Rusia y Kazajstán aumentaran ligera y gradualmente su producción hasta marzo (+0,15 mbd en conjunto) y que Arabia Saudí la recortara voluntariamente en 1 mbd. Así, la OPEP+ no solamente no aumentó la producción para el 1T 2021, sino que en su conjunto la recortó. Este respaldo del cártel aisló el precio del barril de Brent del deterioro en el sentimiento económico e inversor y favoreció que este, de hecho, aumentara casi un 8% en el conjunto del mes, hasta los 55 dólares.

Las compras de activos del BCE continuarán siendo claves en 2021

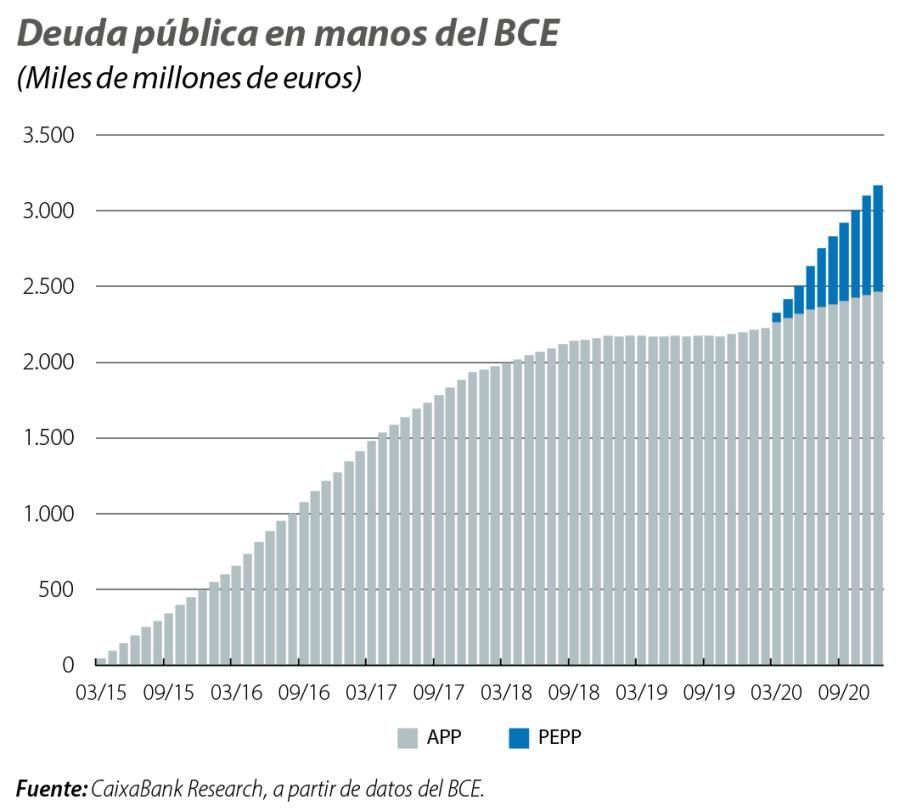

Tras la reunión del Consejo de Gobierno celebrada el pasado 21 de enero, Christine Lagarde explicó que el BCE se siente cómodo con las previsiones económicas presentadas en diciembre, en las que el BCE ya proyectaba una continuidad de la situación pandémica durante el 1T 2021, una recuperación incompleta de la actividad económica hasta principios de 2022 y debilidad en la inflación subyacente a corto y medio plazo. Además, Lagarde señaló que, con las medidas anunciadas en diciembre, el BCE se ha dotado de músculo suficiente para afrontar 2021 con garantías. En particular, el Pandemic Emergency Purchase Programme (PEPP) está dotado con una capacidad para comprar activos de deuda por un valor total de 1,85 billones de euros (en 2020 el BCE gastó 0,76 billones y le quedan 1,1 billones, es decir, el 9,2% del PIB prepandemia de la eurozona), que pueden utilizarse hasta el 1T 2022 con un ritmo de compras netas flexible y que se puede adaptar semanalmente a la exigencia de la coyuntura. Es decir, solo con la capacidad disponible del PEPP el BCE podría comprar tantos activos en 2021 como los que adquirió con la suma de todos sus programas en 2020 (una capacidad con la que seguirá dando cobertura a la política fiscal, como analizamos en el Focus «Repunte abrupto de la deuda pública: ¿resistirá la eurozona?» en este mismo Informe Mensual). Además, el BCE explicitó que es igualmente probable que no se utilice la totalidad del programa como que este deba ampliarse.

La Fed mantendrá el estímulo mientras sigan los riesgos

En su reunión de enero, la institución presidida por Jerome Powell mantuvo los tipos de interés oficiales en niveles mínimos (0,00%-0,25%) y las compras netas de activos al ritmo mensual actual (80.000 millones de dólares en treasuries y 40.000 millones de dólares en MBS). Aunque Powell reconoció que las perspectivas a medio plazo habían mejorado, también señaló que los riesgos a corto plazo se mantienen elevados (aumento de los contagios, nuevas variantes del virus y un ritmo de vacunación lento). Por ello, Powell fue contundente al indicar que la Fed debe mantener un entorno acomodaticio durante 2021, puso fin a especulaciones sobre una posible pronta retirada de los estímulos y recalcó que, cuando esta llegue, será gradual y anunciada con mucha antelación.

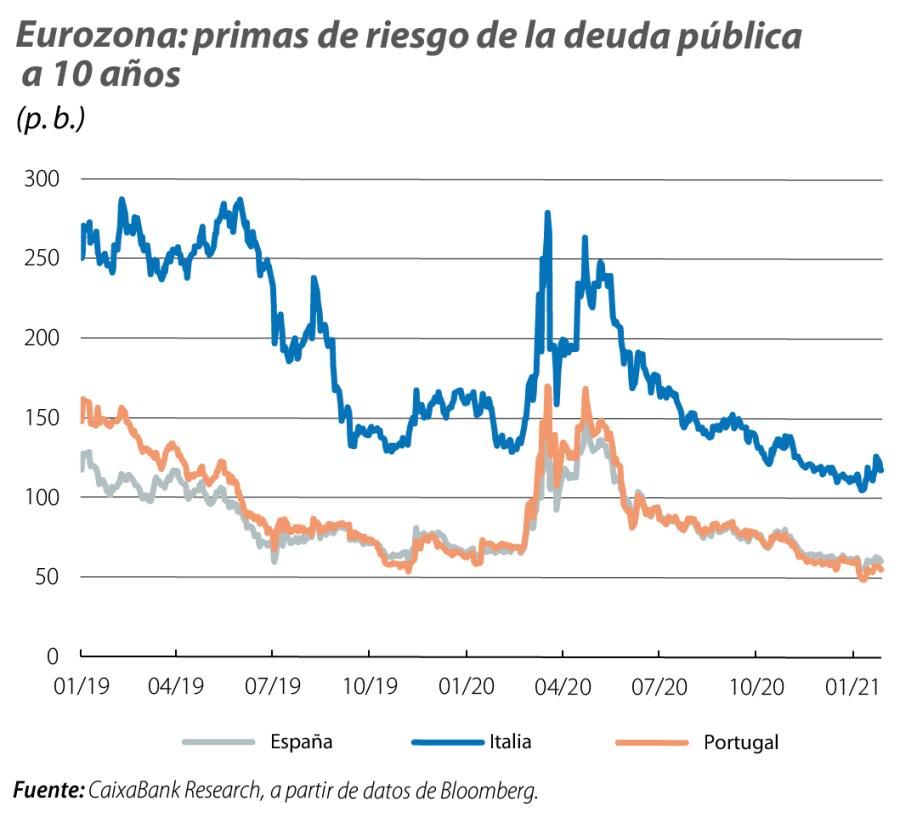

Los tipos de interés soberanos recogen una leve mejora del escenario a medio plazo

Así lo muestra el repunte con el que arrancaron el año el tipo de interés sobre el bund alemán y, especialmente, el treasury a 10 años estadounidense. En el repunte de este último tipo de interés fueron claves las expectativas sobre crecimiento e inflación que los inversores otorgaron a la propuesta de estímulo fiscal de Joe Biden. Mientras tanto, en la periferia de la eurozona, las primas de riesgo se mantuvieron relativamente estables con la excepción de Italia. Después de que el partido Italia Viva dejara de apoyar al Gobierno de Giuseppe Conte, este perdió la mayoría absoluta que tenía en las cámaras y los partidos deberán forjar nuevos apoyos para evitar la convocatoria de elecciones anticipadas. Esta situación no pasó desapercibida por los inversores y, reflejo de que no esperan que se deba acudir a las urnas anticipadamente, la prima de riesgo italiana solo repuntó ligeramente.