La Xina i la liberalització econòmica: propera estació, el mercat de deute

La Xina ha estat l'epicentre de diversos episodis de turbulències financeres al llarg de l'any passat i en els primers compassos del 2016. En aquest context, el pols reformista de l'Executiu ha agafat embranzida. Així, a l'agost del 2015, les autoritats van flexibilitzar el mecanisme per establir el tipus de canvi del iuan. A l'octubre, van suprimir el límit sobre la remuneració dels dipòsits bancaris. Ara, el banc central de la Xina (PBoC, per les sigles en anglès) ha sorprès en anunciar l'obertura del seu mercat de deute domèstic, el tercer més gran del món, a la comunitat inversora internacional. Una decisió que genera grans expectatives i que es pot convertir en una de les fites més importants en el procés de liberalització del compte financer i de la internacionalització de la divisa del gegant asiàtic.

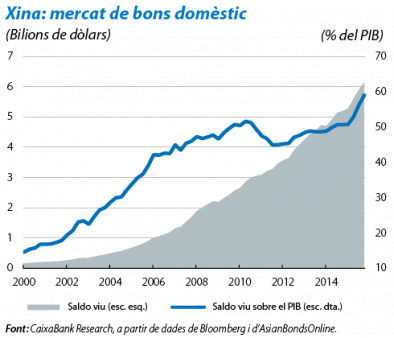

Una de les singularitats del mercat de renda fixa de la Xina és que, malgrat la seva gran dimensió (equivalent a 6 bilions de dòlars el 2015, el 60% del PIB), la participació d'inversors estrangers només arriba a l'1,9% del mercat i se situa poc més enllà de l'1% del PIB. Aquesta circumstància s'explica per les restriccions existents per accedir al mercat de bons domèstic. Fins avui, les possibilitats dels inversors estrangers d'adquirir títols d'aquest mercat es limitaven a tres programes: el Qualified Foreign Institutional Investor (QFII), el Renminbi Qualified Foreign Institutional Investor (RQFII) i una facilitat específica del PBoC. Un tret comú dels tres programes és que són sistemes basats en quotes sobre les quantitats a invertir i en l'aprovació de cada operació per part dels ens reguladors xinesos.

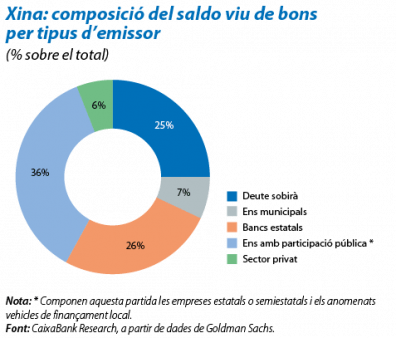

En canvi, a partir d'ara, gairebé la totalitat d'inversors institucionals no residents podran accedir al mercat de renda fixa local sense estar subjectes a quotes.1 Malgrat que encara cal concretar alguns aspectes tècnics, l'obertura d'un mercat d'aquestes dimensions és un esdeveniment molt rellevant, tant per als inversors internacionals com per als propis agents domèstics. Per a la Xina, l'obertura del mercat de bons es traduirà en l'entrada de fons globals i en una base inversora més àmplia i diversificada. Això pot beneficiar, en especial, les empreses privades xineses, que, fins ara, han vist limitat l'accés al mercat de capitals, ja que la banca domèstica ha mostrat preferència pels emissors públics o pels semipúblics (vegeu el segon gràfic).

A curt termini, és poc probable que tingui lloc una entrada elevada de fluxos al mercat de bons xinès, atesa la incertesa sobre l'evolució del renminbi. No obstant això, de cara als pròxims anys, el creixement de l'exposició internacional a aquest mercat pot ser molt significatiu. En comparació, els inversors estrangers posseeixen títols de deute denominats en iens i en dòlars canadencs que assoleixen el 10% i el 15% del PIB del Japó i del Canadà, respectivament. Si l'exposició dels inversors internacionals a instruments de deute denominats en renminbis assolís cotes similars, això implicaria una entrada de capitals entre els 0,8 i els 1,3 bilions de dòlars. Aquesta expectativa, aïlladament, pot contribuir a estabilitzar la cotització de la divisa xinesa, un dels objectius que persegueixen les autoritats xineses.

1. Bancs, fons d'inversió i de pensions, asseguradores, fons sobirans i entitats de brokerage podran accedir al mercat de deute xinès, mentre que les restriccions continuen vigents per als hedge funds.