Les claus de l’augment de l’estalvi de les llars espanyoles el 2023

La taxa d’estalvi ha augmentat i ha superat, fins i tot, el nivell assolit durant la pandèmia gràcies al fort avanç de la renda disponible. Quines són les destinacions i conseqüències d’aquest major estalvi?

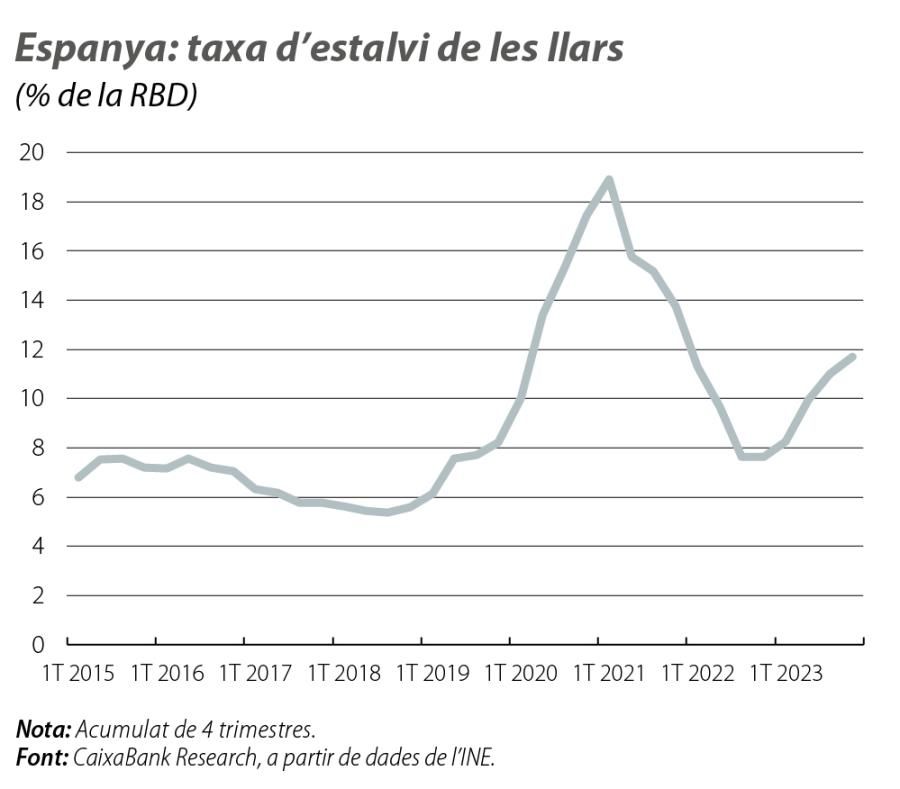

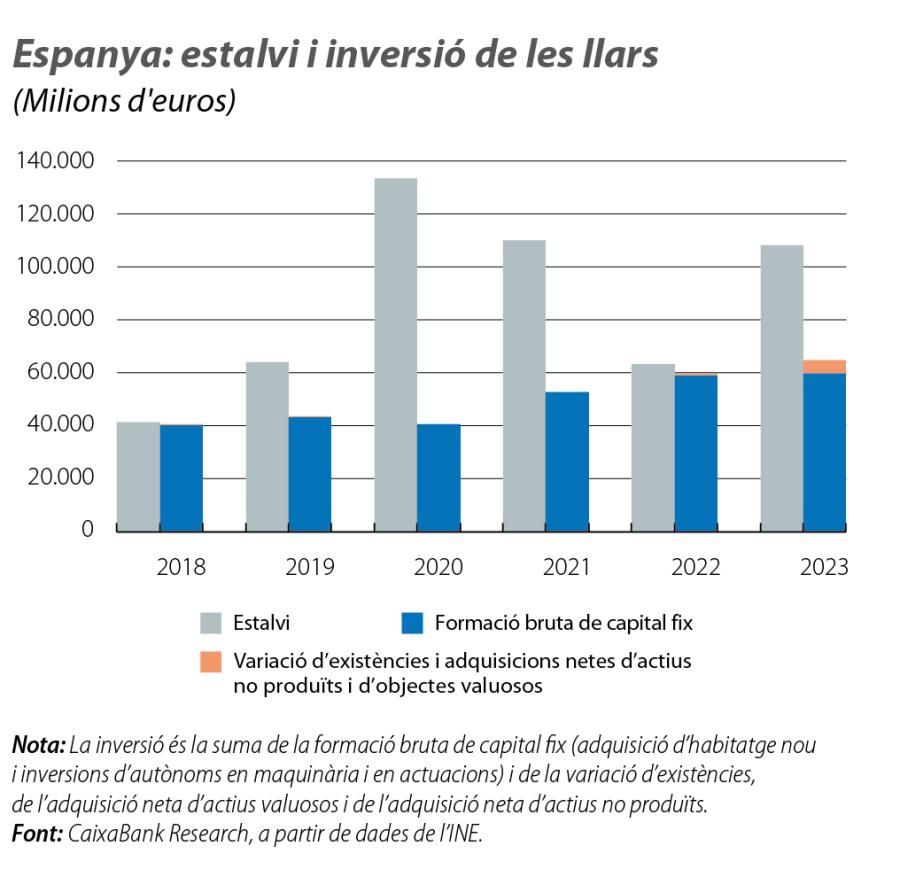

La taxa d’estalvi ha augmentat i ha superat, fins i tot, el nivell assolit durant la pandèmia gràcies al fort avanç de la renda disponible. La capacitat d’estalvi de les famílies ha crescut de manera significativa el 2023. Així, la taxa d’estalvi va pujar fins a l’11,7% de la renda bruta disponible (RBD), molt per damunt del 7,6% del 2022 i de la mitjana històrica del 8,2% entre el 2000 i el 2019 (vegeu el primer gràfic). Parlem d’una xifra de 108.000 milions d’euros d’estalvi brut, 44.760 milions més que el 2022 i 59.000 milions més que en la mitjana del 2015-2019. En altres paraules: en un context encara inflacionista com el del 2023, les llars han aconseguit enfortir a nivell agregat el seu matalàs d’estalvi, un fet realment notable.

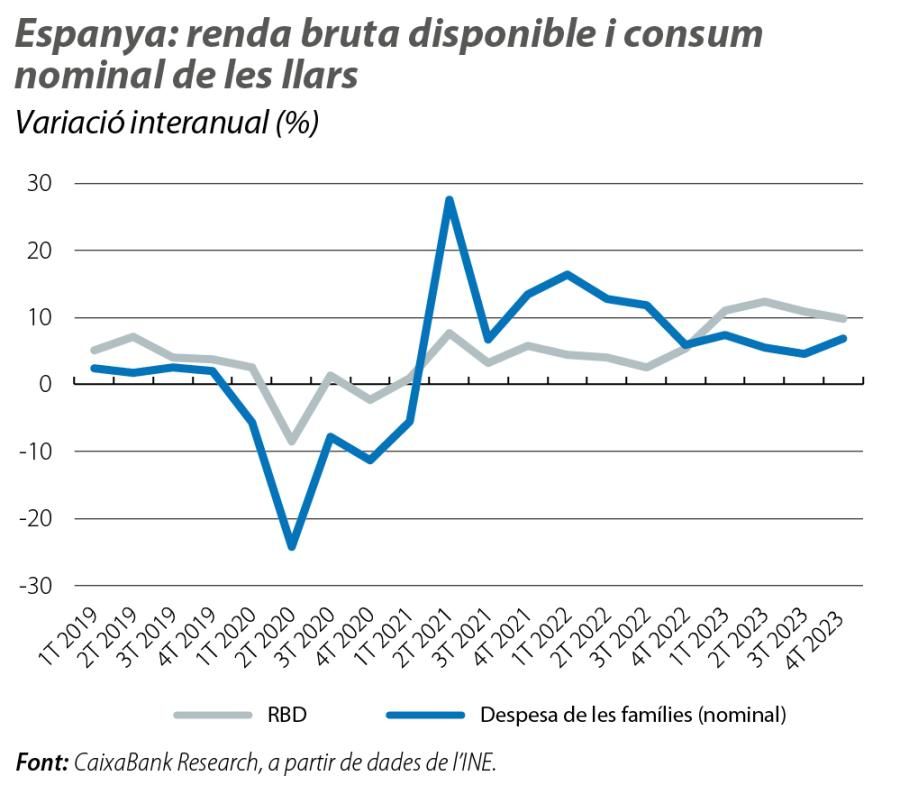

Què expliquen aquests registres, que poden sorprendre més d’un lector o d’una lectora? L’increment de la taxa d’estalvi va ser conseqüència d’un creixement de l’RBD de l’11,0% interanual, el major de la sèrie històrica, i molt superior al del consum nominal, que va avançar el 6,1% (vegeu el segon gràfic). L’augment de l’RBD es va situar clarament per damunt de la inflació (el 3,5%) i del puixant creixement en el nombre de llars (l’1,4%), la qual cosa va permetre una recuperació notable del poder adquisitiu perdut amb el xoc inflacionista del 2022. No oblidem que, el 2022, l’RBD va créixer el 4,1% interanual, però la inflació es va situar en el 8,5%, i el nombre de llars va créixer l’1,6%.

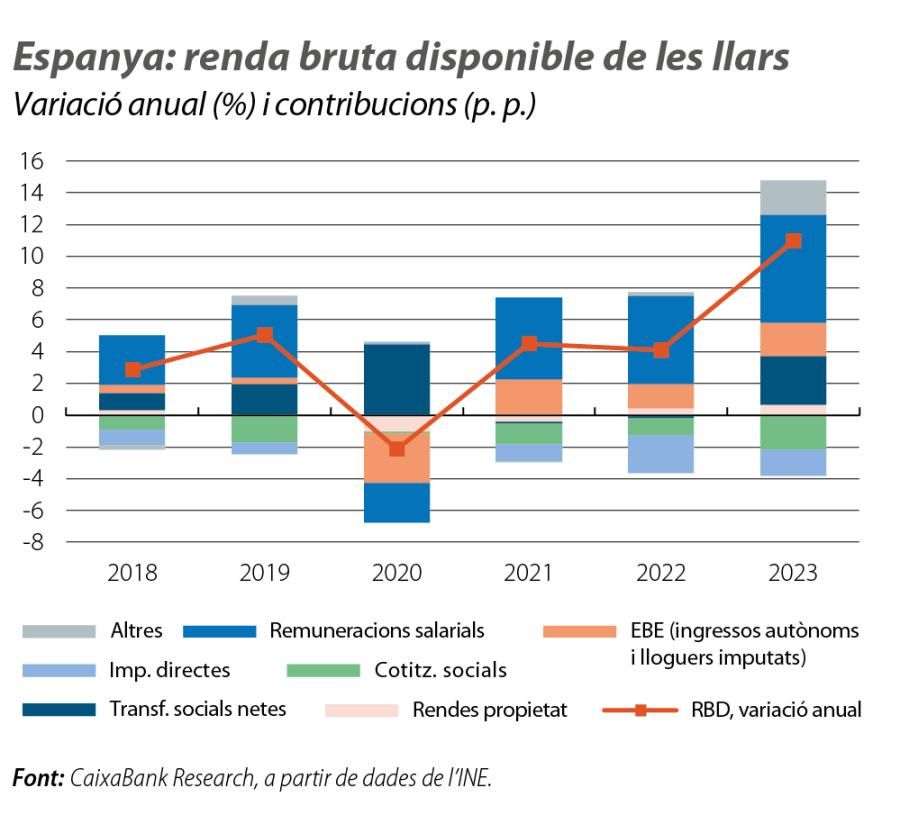

El dinamisme de l’RBD va superar totes les expectatives gràcies a un avanç de la remuneració dels assalariats d’un notable 8,8% interanual, reflex de la intensa creació d’ocupació el 2023 (amb un augment del nombre d’assalariats del 3,4%), i a un major dinamisme salarial, que testifica l’augment del 5,4% en la remuneració per treballador. Altres components de la renda bruta que també van contribuir a l’avanç de la renda van ser les prestacions socials, que van augmentar el +9,9% interanual, impulsades per la revaloració de les pensions del 8,4%, pels ingressos dels autònoms i per les rendes netes de la propietat rebudes gràcies a l’augment del cobrament de dividends i d’altres rendes d’inversió. Tot això ha compensat amb escreix els majors pagaments nets per interessos, que han ascendit a 16.600 milions d’euros, la qual cosa representa un augment de 5.200 milions en relació amb el 2022, i la contribució negativa dels impostos directes i de les cotitzacions socials (vegeu el tercer gràfic).

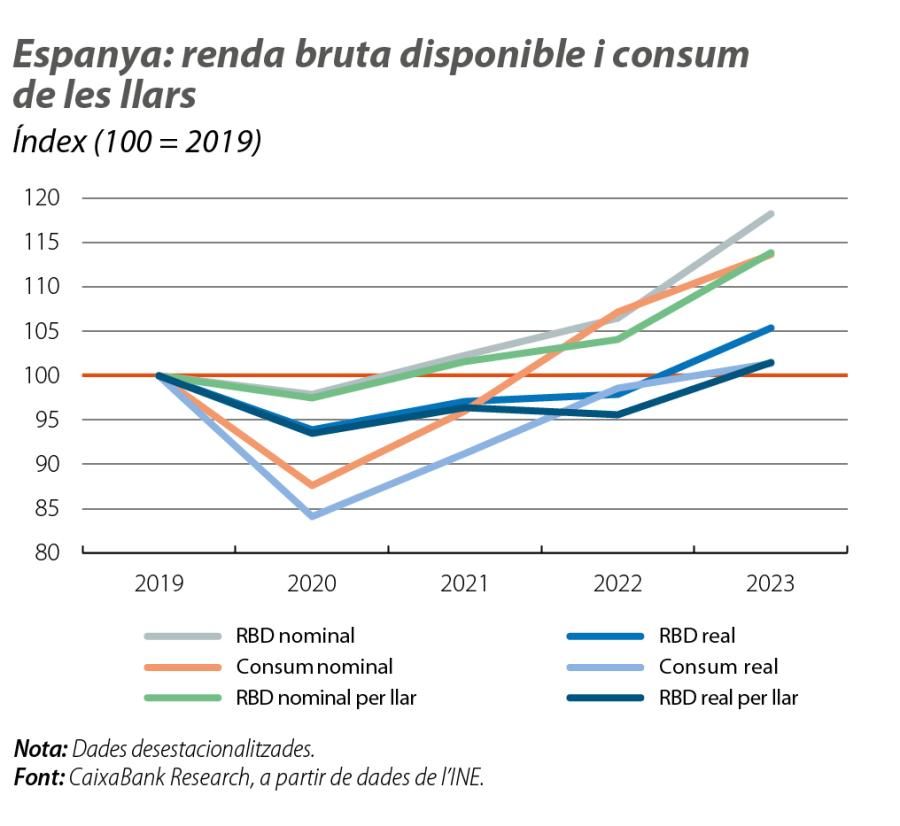

L’any 2023 ha estat el primer en què l’RBD real per llar ha superat el nivell prepandèmia. Mentre que, el 2022, aquesta variable es va situar encara el 4,4% per sota del nivell del 2019, el 2023, ja es va situar l’1,5% per damunt, com s’observa al quart gràfic.

De cara a enguany, s’espera que el creixement de l’RBD continuï sent dinàmic, gràcies a la fortalesa que exhibeix el mercat laboral i a l’augment dels ingressos per pensions, que s’estima al voltant del 6%, quan es té en compte l’entrada de nous pensionistes. De fet, una dada de tancament del 2023 més positiva del que s’esperava i les bones dades del mercat laboral en el 1T 2024 apunten al fet que el creixement de l’RBD es podria apropar al 6,0% enguany. Així, si la despesa de les llars manté un ritme d’avanç similar al del 2023, la taxa d’estalvi es mantindria en cotes similars a les de l’any passat.

La capacitat de finançament de les llars va augmentar de manera significativa el 2023 i va passar de 2.500 milions d’euros el 2022 a 42.361 milions el 2023. Els motius d’aquest augment van ser el major estalvi i l’estancament de la inversió realitzada per les famílies (vegeu el cinquè gràfic): la formació bruta de capital fix, que inclou la compra d’immobles (nova construcció) i les inversions d’autònoms en actius físics, va ser, el 2023, de 59.800 milions d’euros, només 800 milions més que el 2022, en un context de tipus d’interès més alts.

Així mateix, la riquesa financera de les famílies va continuar augmentant el 2023: els seus actius financers ascendien, al final de l’any, a 2,83 bilions d’euros, en relació amb els 2,67 bilions del final del 2022. Aquest augment de 159.000 milions es desglossa en una adquisició neta d’actius financers per import de 39.000 milions d’euros, superior als 21.500 milions de mitjana del període 2015-2019, durant el qual els tipus d’interès eren molt baixos, i en un efecte revaloració de 120.000 milions (vegeu el sisè gràfic). Quan analitzem el desglossament de l’adquisició neta d’actius, s’observa, des del final del 2022, una major apetència per instruments que han augmentat la rendibilitat arran de la pujada de tipus, com les lletres del Tresor i els fons d’inversió. En concret, les llars van invertir en valors de deute, la majoria públic, per valor de 22.850 milions d’euros, i en participacions en capital i en fons d’inversió per import de 20.250 milions.

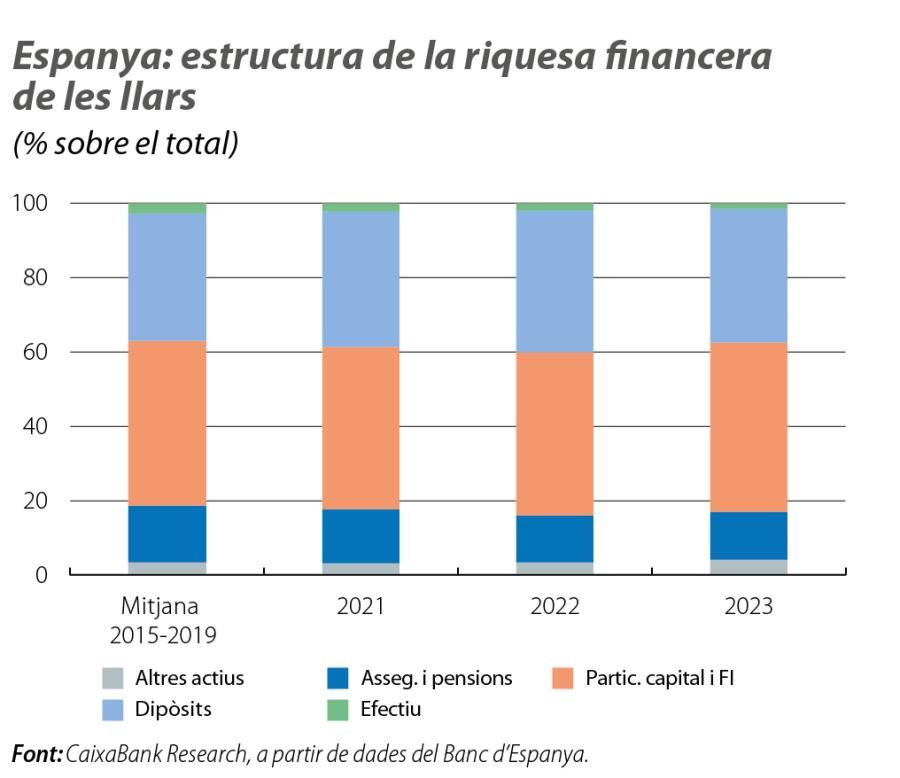

Pel que fa a l’estructura d’aquesta riquesa, continua dominada per les participacions en capital i en fons d’inversió, el pes de les quals es va situar en el 45,6% del total, 2 punts més que l’any anterior (vegeu el setè gràfic). Per darrere se situen els dipòsits bancaris, el pes dels quals va ser del 35,9%, una mica més de 2 punts menys que l’any anterior però encara en una cota superior a la mitjana 2015-2019, que se situa en el 34,4%. En canvi, les assegurances i els fons de pensions van augmentar lleugerament el seu pes en relació amb el 2022, fins al 12,7% del total, però continuen per sota de la mitjana 2015-2019, que se situa en el 15,2%.

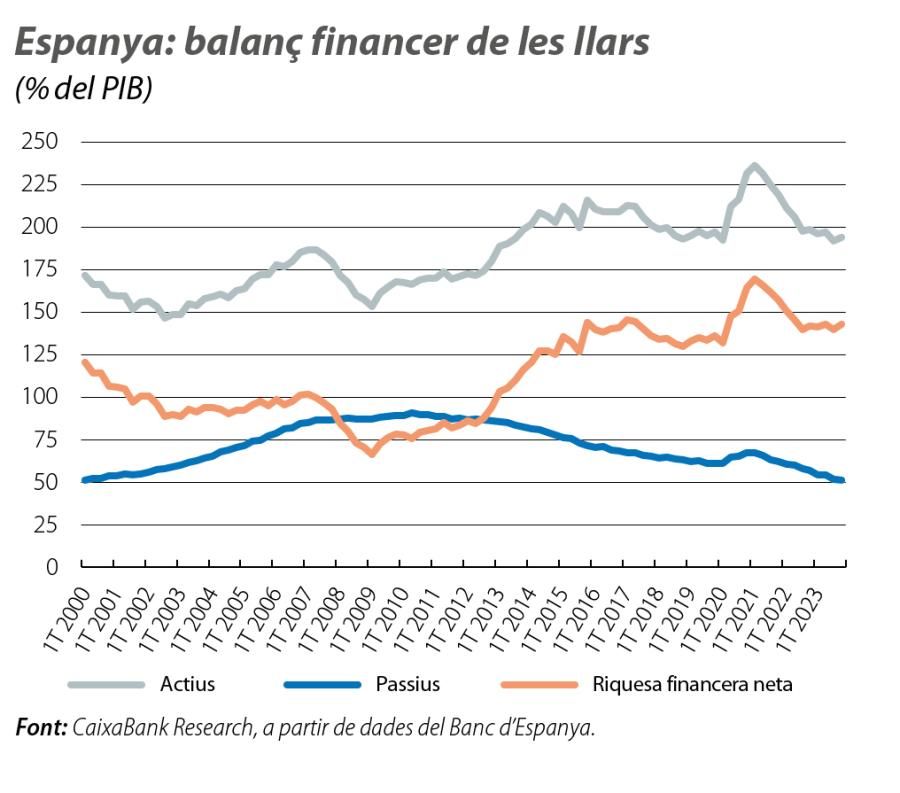

D’altra banda, el 2023, les famílies es van continuar despalanquejant, i, al final de l’any, els passius financers1 de les llars es van situar en el 51,0% del PIB, en relació amb el 56,7% del 2022. Es tracta del registre més baix des del 1T 2001 (vegeu l’últim gràfic). Aquest descens captura, en conjunció amb l’augment del PIB nominal, que, en el conjunt del 2023, les famílies van realitzar una amortització neta dels seus passius per valor de 8.500 milions, la qual cosa contrasta amb una adquisició neta de passius de +39.700 milions el 2022 i de +25.860 milions el 2021. En altres paraules, en un context de tipus d’interès més alts, les llars han reduït les seves posicions deutores. A això hi han contribuït també les amortitzacions hipotecàries anticipades arran de l’alça de tipus: en particular, el Banc d’Espanya2 estima que, per al quintil de llars amb ingressos més elevats, les amortitzacions anticipades el 2023 van ser del 5% del seu saldo viu hipotecari a tipus variable.

A causa d’aquesta notable caiguda dels passius financers en percentatge del PIB el 2023, es va produir un lleuger augment de la posició financera neta de les famílies de 0,9 punts en relació amb el 2022, fins al 142,8% del PIB, una ràtio que, en tot cas, supera notablement la registrada el 2019 (el 136%).

En definitiva, la bona marxa del mercat laboral ha permès un fort avanç de l’RBD de les llars el 2023. Aquest avanç, juntament amb un comportament més moderat de la despesa, ha permès augmentar de manera notable la capacitat de finançament de les famílies, que s’ha destinat tant a adquirir actius financers com a amortitzar deute. D’aquesta manera, les llars comencen el 2024 amb un balanç financer més sòlid, el qual hauria de ser un punt de suport per a l’avanç de l’activitat al llarg de l’any.