La borsa europea enfront de la nord-americana: mind the gap

En els últims anys, han abundat les recomanacions de compra de borsa europea, amb l'argument que el seu potencial alcista és major que el de la borsa nord-americana. Al mateix temps, no han escassejat els avisos de l'encariment de la renda variable als EUA. No obstant això, les accions europees no han aconseguit seguir el ritme de les nord-americanes.

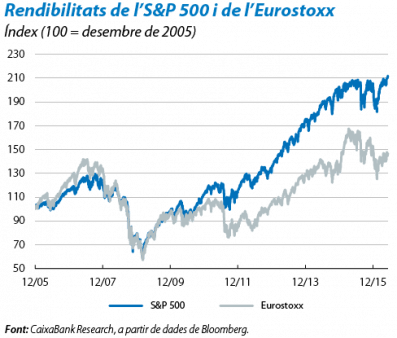

Els principals índexs borsaris a banda i banda de l'Atlàntic, l'S&P 500 i l'Eurostoxx, han mostrat un tarannà clarament diferent des del començament del 2010 fins a la meitat de juny del 2016. En aquest període, l'S&P 500 ha pujat el 117,7%, mentre que l'Eurostoxx només s'ha revalorat el 49,3%. La correlació entre els rendiments mensuals durant aquest període continua sent alta (el 80%), tot i que ha estat per sota del nivell registrat el 2000-2009 (el 87%). Amb el rally del començament del 2015, els actius europeus van tancar una part de la bretxa de rendibilitat, però les caigudes de l'estiu del 2015 i del començament d'enguany han castigat més les borses del Vell Continent. Cal tenir en compte que aquestes xifres fan referència als índexs total return, que inclouen el pagament de dividends. Sense tenir en compte els dividends, el resultat d'Europa encara seria pitjor, perquè reparteix un major percentatge de beneficis (el 61,1%, en relació amb el 41% dels EUA), i el rendiment per dividends és superior (del 3,7%, en relació amb el 2,0%).

Els fonaments econòmics són probablement el principal factor que pot explicar la divergència entre les dues borses. El creixement mitjà del PIB de la zona de l'euro des del 2010 ha estat del 0,9% anual, mentre que el dels EUA ha estat del 2,1%. Això té un reflex directe en el benefici per acció (BPA) de les companyies, que, per al mateix període, ha crescut, de mitjana, el 9,4% anual als EUA i el 2,9% a la zona de l'euro. No menys important ha estat l'efecte de les respectives polítiques monetàries. Tant en l'expansió del balanç com en la baixada del tipus d'interès, la Reserva Federal (Fed) ha actuat més de pressa i de manera més agressiva que el BCE, la qual cosa ha beneficiat la renda variable nord-americana. A més a més, la zona de l'euro ha hagut de bregar amb importants episodis locals d'aversió al risc, com la crisi del deute sobirà i, més recentment, el referèndum sobre el brexit.

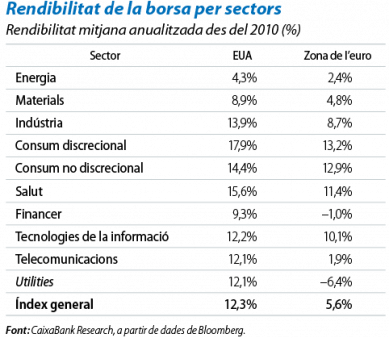

D'altra banda, analitzant el comportament sectorial dels dos mercats, també s'observa un patró clar. Com s'aprecia a la taula adjunta, Europa ha perdut la batalla amb els EUA en tots els sectors. Les seccions relacionades amb el consum, la salut o les tecnologies han obtingut bons resultats, malgrat que, de tota manera, per sota dels sectors homòlegs nord-americans. A l'altra cara de la moneda, se situen el sector financer, el de telecomunicacions i el de les utilities, amb rendiments notablement inferiors als corresponents al mercat nord-americà.

El funcionament fluix de la borsa europea ha situat les seves mètriques de valoració en nivells relativament atractius (PER zona de l'euro: 16,3; PER EUA: 25,8, a 15 de juny), que, a llarg termini, permeten un major recorregut alcista. De fet, els analistes pronostiquen un fort increment dels beneficis el 2016, tot i que, històricament, solen tenir un cert biaix optimista. No obstant això, tot plegat dependrà, en gran part, de la repercussió del brexit, de la fortalesa del projecte polític europeu, de la implementació eficaç de les reformes estructurals i de la regulació en sectors clau.