Malàisia: la baula feble del Sud-est Asiàtic?

Malàisia és un país que ha experimentat un destacable dinamisme econòmic, amb un creixement anual mitjà del 4,8% entre el 2006 i el 2016, una dinàmica que, pel que sembla, continuarà en el futur: l’FMI estima que l’economia malàisia continuarà creixent a un ritme entre el 4% i el 5% en el lustre vinent. A més a més, el país compta amb uns fonaments macroeconòmics sòlids: la inflació, al voltant del 2%, és moderada; té un folgat superàvit per compte corrent (al voltant del 2% del PIB), i el dèficit fiscal (el 3% del PIB) s’ha mantingut contingut malgrat la davallada dels ingressos propiciada pels baixos preus del cru (el país és un dels principals productors asiàtics de gas i de petroli). I, malgrat tot, Malàisia és un dels països que s’ha mostrat més sensible als episodis de volatilitat financera a nivell global. L’exemple paradigmàtic es va produir després de l’elecció de Trump al novembre del 2016: dues setmanes després de la seva victòria, el ringgit es va depreciar gairebé el 6% enfront del dòlar, una de les majors caigudes entre les divises emergents, i les sortides de capitals van ser considerables. La distància entre el que sembla un quadre macroeconòmic sòlid i la sensibilitat que han mostrat els inversors justifica que ens interroguem sobre fins a quin punt ens ha de preocupar aquest país petit en perspectiva asiàtica (30,8 milions d’habitants) i relativament poc conegut.

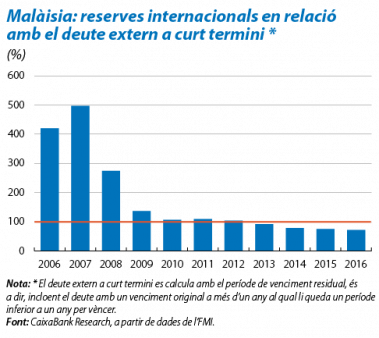

L’aspecte que, pel que sembla, pesa més en la valoració dels inversors internacionals és el grau elevat d’exposició del país a les polítiques econòmiques i monetàries dels EUA. No en va, segons l’IIF, Malàisia és el quart país emergent més exposat a aquestes polítiques (després de Mèxic, de Corea i de la Xina).1 En particular, un augment dels tipus monetaris de la Fed més intens del previst tensaria les condicions financeres d’algunes empreses malàisies, ja que podria pressionar a la baixa el ringgit, i moltes d’aquestes empreses s’han endeutat en dòlars de manera considerable. Per exemple, si es considera el deute en dòlars del sector corporatiu com a percentatge de PIB, Malàisia ocupa la segona posició del Sud-est Asiàtic amb el 6,1%, només per darrere de Singapur, amb el 6,7%, i no gaire lluny de Mèxic i del Brasil, amb percentatges de l’11% i del 7,8%, respectivament. En aquest context, és important analitzar la capacitat de resposta davant de futurs episodis d’aquesta naturalesa. A Malàisia, aquesta capacitat de resposta s’ha basat en el tipus de canvi, que fluctua de forma controlada, i en el nivell de reserves internacionals. Aquí, de nou, l’inversor es pot preocupar una mica, ja que el marge de maniobra no és tan folgat com abans: en l’actualitat, la ràtio de reserves en relació amb el deute extern amb un venciment inferior a un any se situa, segons l’FMI, per sota d’1, la qual cosa suggereix una capacitat de resposta a curt termini més limitada.

Sense negar que tots aquests elements han de formar part d’un mapa de riscos, cal assenyalar que una lectura més contextualitzada hauria de mitigar els temors més exacerbats. És cert que el recurs a endeutar-se en moneda estrangera no ha estat menyspreable, i que el deute extern brut ha augmentat de forma notable i se situa al voltant del 70% del PIB, molt a la vora dels llindars de vulnerabilitat habituals per als emergents. No obstant això, la preocupació pel deute extern gairebé s’esvaeix quan tenim en compte que, en agregat, Malàisia és un creditor net a nivell internacional, amb una posició inversora internacional neta (PIIN2) que representa el 6% del PIB. A més a més, cal considerar que moltes companyies es beneficien d’una cobertura natural, ja que són exportadores que cobren en dòlars, i el banc central facilita a les que no ho són que es puguin cobrir amb productes financers com a derivats.

Un cop minimitzada la magnitud del problema pel flanc del finançament exterior, podria ser que, malgrat no estar directament vinculat a l’enduriment de les condicions monetàries internacionals, el risc ragui en una acumulació excessiva de deute nacional? En aquest àmbit, el contrast entre una mirada superficial i una de més profunda és crucial. El deute total no financer representa el 191% del PIB, el més elevat del Sud-est Asiàtic. El deute de les llars, que representa el 89% del PIB, se situa per damunt del llindar generalment recomanat, al voltant del 60% del PIB.3 Així i tot, si s’analitza la situació de manera més detallada, s’observa que els actius financers de les llars se situen en nivells propers al 180% del PIB, mentre que el deute corporatiu no financer està controlat, gràcies a les cobertures naturals i financeres esmentades més amunt, i el sector corporatiu té una taxa de morositat baixa. Per la seva banda, el deute públic se situa en cotes relativament contingudes (el 56% del PIB), tot i que un terç del total es troba en mans d’inversors estrangers, un pes superior a la majoria d’emergents.

A tall de conclusió, el país presenta uns fonaments i unes perspectives macroeconòmiques fermes. Certament, el deute ha augmentat, però no sembla que, quan es contempla la situació del conjunt de l’economia, sorgeixin senyals d’alarma. I malgrat que ningú nega que caldrà estar atent a la materialització del vincle entre l’enduriment financer internacional i l’impacte nacional, els episodis de dubtes haurien de ser puntuals i les perspectives positives a llarg termini haurien de prevaler.

1. Vegeu Capital Flows Report, febrer del 2017, «Eye of the Trumpstorm».

2. La PIIN és la diferència entre els actius que els residents a Malàisia tenen a la resta del món i els actius de la resta del món a Malàisia.

3. Vegeu Lombardi, M., Mohanty, M. i Shim, I. (2017), «The real effects of household debt in the short and long run», BIS Working Paper, núm. 607.