Aceleración en 2017 pero con riesgos a la baja

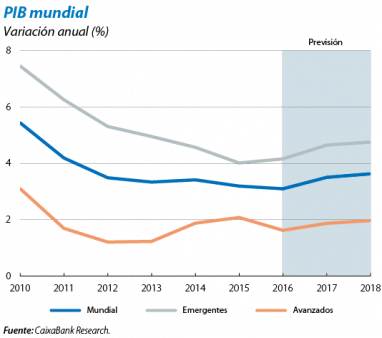

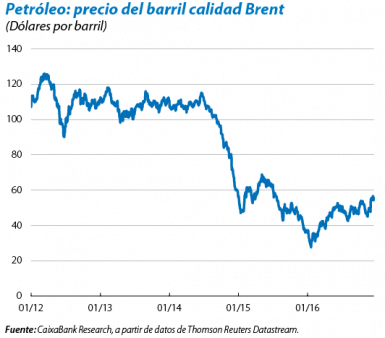

La economía mundial creció un 3,1% en 2016, un ritmo muy similar al de 2015 (3,2%). El año 2016 fue de menos a más, apoyado, sobre todo, por la aceleración de las economías emergentes en la segunda mitad del año, mientras que el crecimiento de las economías avanzadas, aunque significativo, se situó ligeramente por debajo del registrado en 2015. A nivel mundial, el avance económico se vio favorecido por el mantenimiento de una política monetaria muy acomodaticia por parte de los principales bancos centrales y por una ligera recuperación del precio del petróleo, que alivió las presiones financieras de varios países emergentes (exportadores de crudo), y que fue suficientemente suave como para no perjudicar a los países importadores. En este sentido, el acuerdo para reducir la producción de petróleo alcanzado por los países de la OPEP, y al que se sumaron los países no-OPEP (incluido Rusia), apoyará la continuidad de la recuperación de la cotización del petróleo (véase el Focus «Acuerdo de productores de petróleo: el retorno del cartel» en este Informe Mensual).

En 2017, el ritmo de avance se acelerará de forma moderada, aunque la incertidumbre seguirá siendo elevada. En particular, CaixaBank Research prevé que el crecimiento de la actividad económica a nivel mundial se acelere hasta el 3,5%, gracias a las economías emergentes y a una ligera mejora de los países avanzados. Los principales riesgos que rodean este escenario son de carácter político (orientación de la Administración Trump, negociaciones sobre el brexit y elecciones en Europa, entre otros), pero también se deberá seguir de cerca el impacto del proceso de normalización monetaria que se espera que la Reserva Federal (Fed) lleve a cabo a lo largo del año, así como la estabilidad financiera de China.

ESTADOS UNIDOS

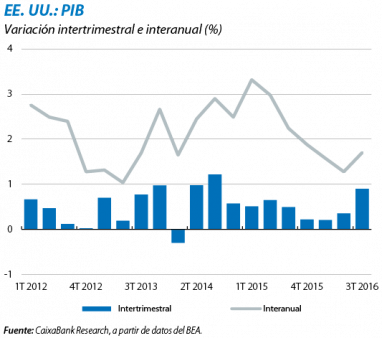

La economía estadounidense se adentra en una fase más madura del ciclo económico, con tasas de crecimiento moderadas y con una utilización de la capacidad productiva elevada, lo que apunta a que la tendencia al alza de los precios y los salarios se consolidará en los próximos trimestres. EE. UU. se encuentra en su cuarto ciclo expansivo más largo desde 1950, con siete años de duración ya, solamente superado por los acontecidos en 1992 (16 años), 1959 (15 años) y 1983 (8 años) (véase el Focus «EE. UU.: en la fase madura del ciclo y con una política fiscal expansiva» en este Informe Mensual). Además, los distintos indicadores de actividad siguen dibujando una consolidación del ritmo de avance. En este sentido, la visión de un crecimiento sólido de la actividad económica fue reforzada con la revisión al alza del PIB del 3T, que avanzó un 0,9% intertrimestral (1,7% interanual), lo que dibuja una clara aceleración con respecto a la primera mitad del año. En particular, el PIB del 3T 2016 se apoyó en un sólido avance del consumo privado (2,8% interanual), que representa el 70% del PIB. Destacaron también el fuerte crecimiento de las exportaciones y la contribución positiva del componente de existencias, tras varios trimestres restando.

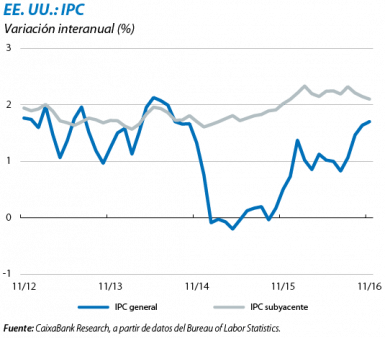

La Fed reanuda la subida de tipos avalada por la tendencia al alza de la inflación. En su reunión de diciembre, la Fed estadounidense aumentó en 25 p. b. el rango al que sitúa el tipo de referencia, y lo emplazó en el 0,50%-0,75%, tal y como se esperaba. Asimismo, la institución monetaria apuntó a que, en 2017, realizará tres subidas adicionales del tipo de interés, frente a las dos que apuntó en la reunión de septiembre de 2016. La nueva senda coincide con el escenario de previsiones de CaixaBank Research, y es ligeramente más hawkish de la esperada por el mercado.

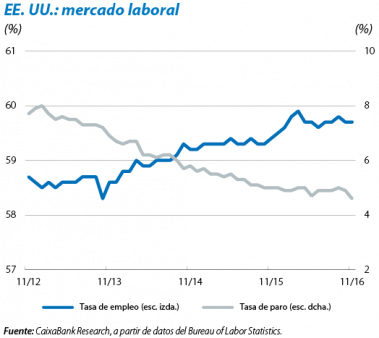

El IPC general de EE. UU. creció un 1,7% interanual en noviembre, 1 décima por encima del registro del mes anterior, aupado por el sólido avance del componente energético y por el crecimiento de los alquileres imputados, que tienen un peso importante en el IPC estadounidense. La recuperación de la inflación seguirá apoyada por la buena marcha del consumo, el cual, a su vez, se verá favorecido por la solidez del mercado laboral. En noviembre, se crearon 178.000 puestos de trabajo, la tasa de paro bajó hasta el 4,6% y los salarios avanzaron un considerable 2,5% interanual. Asimismo, la medida más amplia de desempleo realizada por el Bureau of Labor Statistics, la U6 (que contabiliza como paradas a las personas que trabajan a tiempo parcial pero que querrían hacerlo a tiempo completo), también bajó hasta el 9,3%, por encima del 8% alcanzado en 2006 y 2007, pero claramente por debajo del promedio histórico. No es extraño, por tanto, que la Fed en su comunicado de diciembre indicara que la subida de tipos había decidido realizarla por «las condiciones ocurridas y esperadas de la inflación y del mercado laboral».

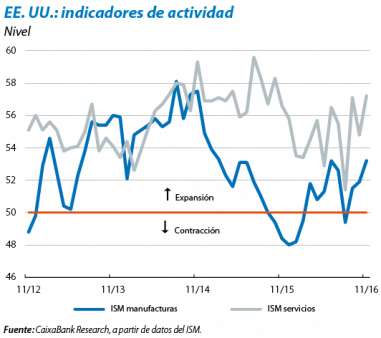

Los indicadores de actividad del 4T siguen marcando avances considerables. El indicador de confianza empresarial (ISM) de manufacturas aumentó hasta situarse en los 53,2 puntos en noviembre, el mayor nivel de los últimos cinco meses. Su homólogo para el sector de servicios escaló hasta los 57,2 puntos, el nivel más alto de los últimos 13 meses. En la misma línea, los indicadores de actividad empresarial manufacturera elaborados por la Fed de Filadelfia y por la de Nueva York también aumentaron considerablemente, corroborando la buena marcha de la economía en el tramo final de 2016.

JAPÓN

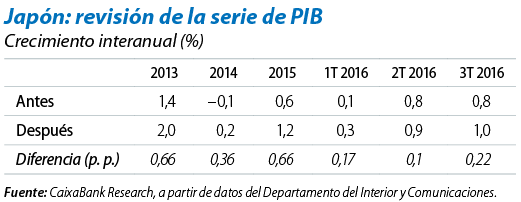

Continúa la fragilidad en Japón, aunque la revisión de la serie histórica del PIB muestra unos avances ligeramente mejores en los últimos años. En particular, y según los nuevos datos, el PIB avanzó un 1,2% en 2015, frente al 0,6% previamente estimado. Asimismo, en los tres primeros trimestres de 2016, el crecimiento interanual promedio fue del 0,7%, casi 2 décimas por encima del registro anterior. Esto último comporta una revisión técnica de la previsión de crecimiento de CaixaBank Research para el cómputo anual de 2016, del 0,7% al 1,0%, y para el de 2017, del 1,1% al 1,0%. A pesar de la revisión de la serie del PIB, la economía japonesa sigue mostrándose débil, en buena parte, por la falta de dinamismo del consumo privado.

Los indicadores de actividad mejoran levemente a finales de 2016, pero se mantienen las dudas de cara a 2017. En particular, el sector exterior mejoró en noviembre, con unas exportaciones que en términos nominales ralentizaron notablemente su tasa de caída, del –10,2% interanual en octubre al –0,4% actual. En términos de volúmenes, la mejora también fue sustancial, con unas exportaciones que crecieron el +7,4% interanual, favorecidas por las ventas a China y a EE. UU. La depreciación del yen en el tramo final del año, hasta los 117 yenes por dólar, debería seguir apoyando la mejora de las exportaciones hacia el mercado estadounidense. Por su parte, el índice de sentimiento empresarial Tankan mostró cierta mejoría para las grandes empresas manufactureras en el 4T.

EMERGENTES

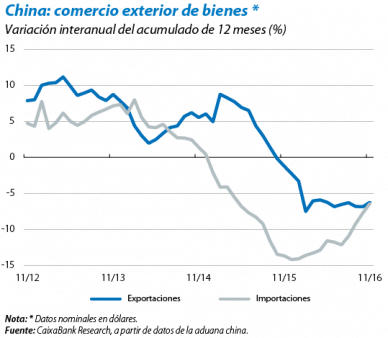

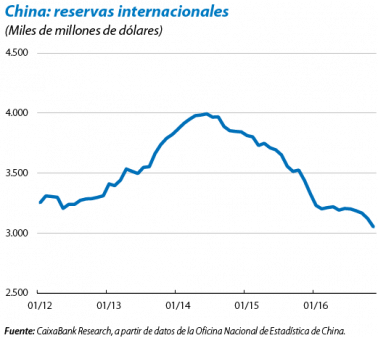

En China, los buenos datos de actividad muestran una estabilización del crecimiento, aunque persisten los riesgos. Así, las ventas minoristas crecieron un 10,8% interanual en noviembre, lo que constituye el mejor registro de 2016; la producción industrial avanzó un 6,2% interanual, 2 décimas por encima del promedio entre enero y octubre, y los flujos comerciales crecieron después de meses de caídas. Las exportaciones avanzaron un 0,1% interanual, el primer avance desde marzo (aunque en el acumulado de 12 meses todavía se registran caídas, del –6,2%), y las importaciones aumentaron un 6,7% interanual, el mayor crecimiento desde septiembre de 2014 (–6,4% en el acumulado de 12 meses). A pesar de la mejora de los indicadores de actividad, la estabilidad financiera del país sigue siendo fuente de preocupación. En este sentido, durante el último mes parece que las salidas de capitales han vuelto a coger fuerza, tal y como refleja la reducción de 69.057 millones de dólares de las reservas de divisas en noviembre, la mayor caída mensual desde enero de 2016. El temor a una depreciación abrupta y desordenada del RMB es en parte responsable de este fenómeno (véase el Focus «Fuga de capitales de China, un riesgo para tener en cuenta» del IM06/2016).

Caída inesperada del PIB de Turquía, con un descenso del 1,8% interanual en el 3T 2016 (+4,5% en el 2T). La mala evolución del consumo y de las exportaciones son los principales responsables de este ajuste. Cabe señalar que se ha producido un cambio metodológico que ha modificado notablemente la serie histórica del PIB: el nivel es un 11% superior y el crecimiento de 2015 se situó en el 6,0%, frente al 3,9% anterior. Más allá del cambio metodológico, las cifras más recientes sugieren que la pérdida de momentum, que CaixaBank Research esperaba que se produjera a lo largo de 2017, se ha adelantado. Tras la revisión de la serie, y ante la debilidad ya evidente en el 3T 2016, CaixaBank Research ha rebajado sustancialmente la previsión de crecimiento para 2016 (del 3,2% al 1,8%) y 2017 (del 2,9% al 2,4%).