Los bancos centrales interrumpen la calma en los mercados

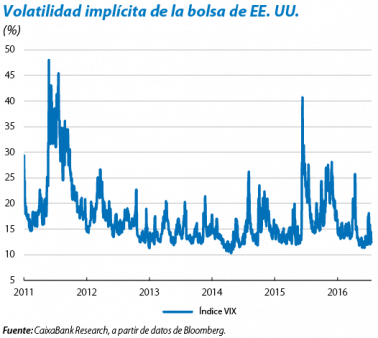

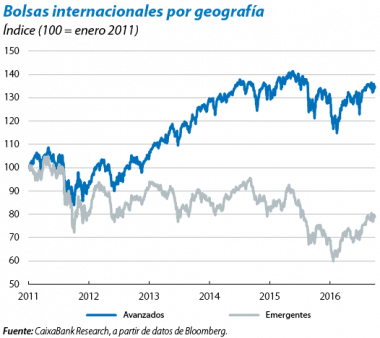

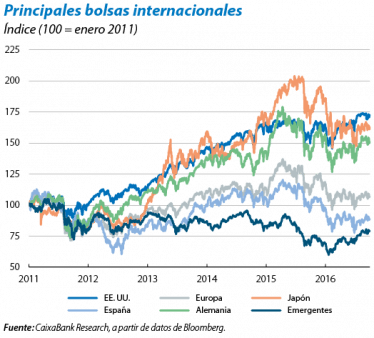

Tras un periodo vacacional tranquilo, el mes de septiembre estuvo marcado por un rebrote de nerviosismo en los mercados internacionales. Las dudas sobre las actuaciones de los bancos centrales de los países desarrollados fue el principal detonante de este repunte de volatilidad. En particular, las bolsas internacionales evolucionaron al compás de los discursos de varios miembros de la Reserva Federal (Fed), que se multiplicaron al acercarse la reunión del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés). Estas declaraciones, que en su mayoría apuntaban a un endurecimiento de la posición de la Fed ante la fortaleza de la economía estadounidense, alimentaron el sentimiento de aversión al riesgo. Ello se tradujo en ventas de activos, sobre todo en las bolsas emergentes, que sufrieron caídas pronunciadas. Sin embargo, este repunte de nerviosismo está siendo contenido y limitado principalmente al mercado de renta variable. Tomando un poco de perspectiva, este episodio se presenta menos virulento que otros del pasado reciente como, por ejemplo, al inicio de este año por los problemas de China o tras el voto a favor del brexit a finales de junio.

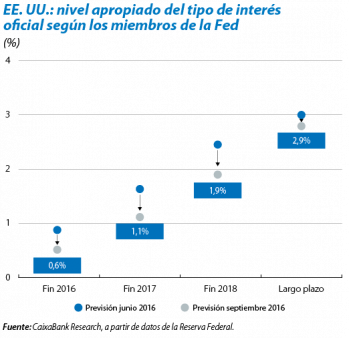

Las perspectivas de inversión permanecen frágiles ante los varios focos de inestabilidad potencial que se vislumbran en el horizonte. A corto y medio plazo, existen varios elementos que podrían generar nuevos episodios de volatilidad. En el plano político, la agenda está plagada de citas electorales importantes, como por ejemplo el referéndum sobre la reforma constitucional que se celebrará el 4 de diciembre en Italia o la repetición de las elecciones presidenciales en Austria. Pero, en los próximos meses, serán sin duda las elecciones presidenciales estadounidenses las que monopolizarán la atención de los inversores. Las vicisitudes que deparen pueden originar episodios de turbulencia, en especial si la probabilidad de que se produzca una sorpresa electoral aumenta. Finalmente, la reacción a la próxima subida de tipos de interés en EE. UU. será también crucial para el comportamiento de los activos financieros en los próximos meses, aunque el tono cauteloso de la Fed contribuirá seguramente a suavizar los efectos negativos de esta normalización.

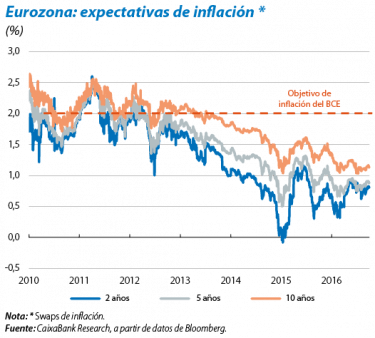

El Banco Central Europeo (BCE) abrió el baile de los bancos centrales con pocas novedades. El Consejo de Gobierno (CG) de la autoridad monetaria de la eurozona, que se reunió al inicio del mes de septiembre, decidió no introducir cambios ni ajustes en los parámetros de su política monetaria. Tras destacar la efectividad de las medidas adoptadas hasta la fecha y la resiliencia de la economía de la eurozona, en particular después del brexit, el presidente del BCE dejó un mensaje claro: no se contemplan estímulos adicionales, «por el momento». Draghi se mostró confiado en que el BCE cumpla con su objetivo de inflación, aunque a un ritmo algo más lento de lo previsto hace unos meses. Los inversores, que esperaban medidas adicionales como la extensión del programa de compra de activos (QE) más allá de marzo de 2017 o la ampliación de los bonos elegibles, mostraron una decepción contenida, que se materializó en caídas ligeras en las principales bolsas europeas y un repunte transitorio de la rentabilidad de los bonos soberanos.

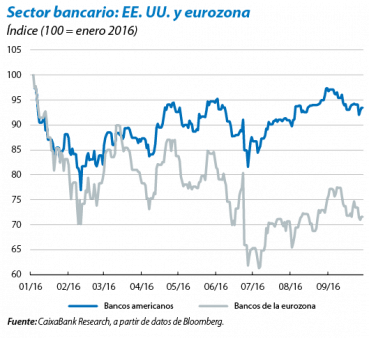

En el continente asiático, el Banco de Japón (BoJ) modificó los instrumentos de su política ultraexpansiva para no penalizar al sector financiero. En una reunión muy esperada, el BoJ decidió mantener su principal tipo de interés inalterado en el –0,1%, pero anunció la adopción de una política de «control de la curva de tipos de interés». En concreto, este nuevo enfoque procura mantener la tasa de rentabilidad del bono soberano japonés a 10 años en el 0%, un nivel que parece bajo pero que es superior al que se ha observado a lo largo de los últimos meses. Con la introducción de este nuevo instrumento, el banco central nipón quiere poner un suelo a la tasa de rentabilidad de los bonos a largo plazo. La justificación de este cambio reside en el intento de mitigar los efectos adversos de un entorno de tipos muy bajos sobre la rentabilidad de los bancos y la estabilidad del sistema financiero. Pese a estas nuevas medidas, la rentabilidad del bono soberano japonés a 10 años descendió levemente (hasta –0,07%), lo que ilustra el escepticismo de los mercados financieros ante las acciones del banco central nipón (véase el Focus «Banco de Japón: en los límites de la política monetaria» de este mismo Informe Mensual).

Por último, y no por ello menos importante, la Fed decidió mantener el tipo oficial sin cambios pero abrió claramente la puerta a una subida en diciembre. El banco central optó por esperar y cerciorarse de que la inflación se encamina hacia el objetivo del 2%, si bien comentó que las condiciones para efectuar una subida de tipos «se han reforzado». Los mensajes que ha dado a conocer la Fed en su última reunión reiteran sus intenciones de llevar a cabo una normalización extremadamente gradual. En concreto, la autoridad monetaria estadounidense ha señalado su intención de suavizar el ritmo de normalización de su política monetaria al revisar a la baja sus proyecciones para el tipo oficial. Así, los miembros del FOMC contemplan ahora dos subidas en 2017, mientras que las proyecciones publicadas en junio contemplaban tres subidas en dicho ejercicio.

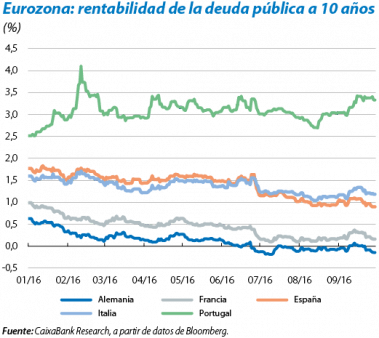

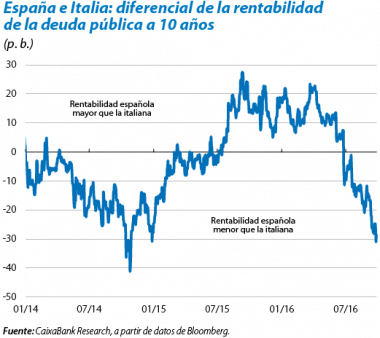

En el mercado europeo de renta fija, el entorno de rentabilidades muy bajas se prolonga a la espera de mayor concreción del BCE. En las últimas semanas, las rentabilidades de la deuda pública de la eurozona han dado muestras de estabilización tras el episodio bajista posbrexit, aunque permanecen en niveles muy bajos. Los factores que apoyan esta dinámica, como la política ultraacomodaticia del BCE (continuidad del QE y forward guidance) o las expectativas de inflación y de crecimiento muy modestas, siguen plenamente operativos y no deberían experimentar cambios significativos a corto plazo. No obstante, los tipos a largo plazo son susceptibles de repuntar si el BCE decide introducir ajustes en el QE para mitigar la escasez de bonos elegibles, o si los inversores anticipasen una menor disposición o capacidad del banco central para incrementar el alcance de sus medidas expansivas. En la periferia, la deuda sigue amparada por la red de seguridad del BCE, pero muestra una mayor vulnerabilidad a cambios en las condiciones del entorno exterior. Los focos de incertidumbre internos de Portugal e Italia (incertidumbre política y dudas sobre el sector bancario) han favorecido la mejor evolución relativa de la deuda española frente al resto de la periferia. Finalmente, al otro lado del Atlántico, los tipos de la deuda soberana estadounidense han mostrado una evolución poco definida y carente de pulso para iniciar avances sostenidos.

Las bolsas emergentes luchan para mantener un tono constructivo y el sector bancario sigue penalizando a las bolsas europeas. Las bolsas emergentes fueron las más castigadas por las dudas que volvieron a surgir antes de las reuniones de los bancos centrales y, en particular, de la Fed. Sin embargo, tras conocerse las conclusiones prudentes de la reunión del banco central estadounidense, reanudaron su senda alcista. Esta pauta optimista podría tener continuidad, por lo menos a corto plazo, gracias al apoyo de la «búsqueda de rentabilidad» en un contexto de valoraciones elevadas de los activos del bloque avanzado, y la ligera mejora del panorama macroeconómico emergente. Con todo, y probablemente a más largo plazo, los riesgos que rodean el entorno inversor emergente permanecen sesgados a la baja, sobre todo en el caso de que la Fed tenga que endurecer su normalización ante la aparición de presiones inflacionistas, un escenario que el mercado contempla como poco probable a día de hoy. En el bloque avanzado, la bolsa europea sigue mostrando un tono débil a causa, una vez más, del flojo comportamiento del sector bancario. Pero este mes, la principal fuente de preocupación se ha desplazado desde los bancos de la periferia hacia a Alemania, por las inquietudes sobre algunas entidades con notable riesgo sistémico. Más allá de los casos particulares, las debilidades más profundas del sector, cuya rentabilidad está afectada por el prolongado entorno de tipos muy bajos, seguirán condicionando las bolsas europeas.

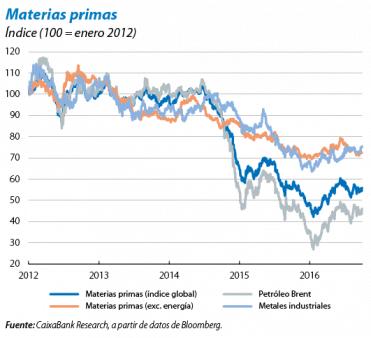

El precio del petróleo se mueve en un rango horizontal y no logra superar de manera sostenida la barrera de los 50 dólares por barril. Pese al inesperado principio de acuerdo entre los países de la OPEP alcanzado a finales de septiembre en Argelia para limitar la producción, que provocó un fuerte repunte del precio del crudo, el barril de Brent se mantiene en el intervalo de los 45-50 dólares que se observa desde finales de abril. Sin embargo, los precios por encima de los 50 dólares deberían materializarse con el ajuste de producción que podría finalmente concretarse en la reunión oficial de la OPEP de noviembre. Con todo, el exceso de oferta tardará en reducirse dado el aumento de la producción de petróleo no convencional (shale), lo que seguirá limitando el recorrido alcista de los precios. En cualquier caso, el mercado del crudo no debería librarse rápidamente ni fácilmente de la elevada volatilidad que hemos ido observando en los últimos meses.