En busca del crecimiento

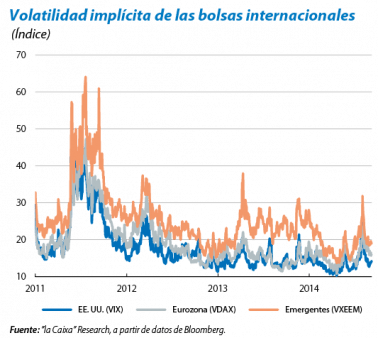

Vuelta a la normalidad. La calma ha sido el factor protagonista en los mercados internacionales durante el mes de noviembre, dejando atrás las tensiones observadas en octubre. Esta circunstancia ha favorecido el avance de las cotizaciones de los activos de riesgo y el descenso de las volatilidades. Los dos factores sobre los que se apoya el aumento de la estabilidad son el buen dato del PIB norteamericano en el 3T y la intensificación de los mensajes y las actuaciones en clave expansiva de los principales bancos centrales. Mientras la Reserva Federal discute la estrategia de comunicación a adoptar de cara a la subida de los tipos de interés, el BCE insiste en su propósito de ampliar la compra de activos en otros ámbitos, incluyendo la deuda soberana, si fuera necesario. Por su parte, el banco central de China ha ampliado el alcance de sus actuaciones acomodaticias al recortar los tipos de interés oficiales, circunstancia que aleja los temores sobre un eventual aterrizaje brusco de su economía. El apoyo de los bancos centrales y la buena marcha de la economía mundial prevista para 2015 contribuirán a prorrogar la pauta favorable de los activos de riesgo observada en las últimas semanas.

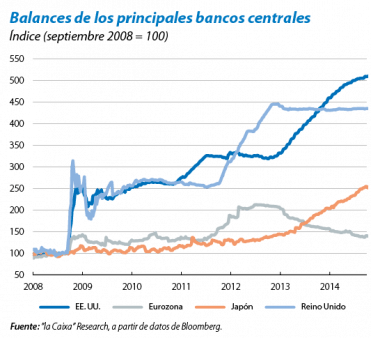

La Fed planifica la normalización monetaria. La expansión de la actividad económica de EE. UU. durante el 3T y la mejora del mercado laboral fueron argumentos suficientes para que el Comité de la Reserva Federal (Fed) decidiera finalizar el QE3. Adicionalmente, en las actas de la penúltima reunión del año se desveló la preocupación de algunos miembros de la Fed por las escasas presiones inflacionistas observadas. En concreto, se hizo mención explícita al descenso observado en las expectativas de inflación a largo plazo. El otro debate interno versa sobre la política de comunicación. Si bien la institución mantiene que los tipos de interés seguirán bajos durante un tiempo considerable, existen opiniones a favor de la introducción de matices en el mensaje a medida que se aproxime la que será la primera subida del tipo rector en ocho años.

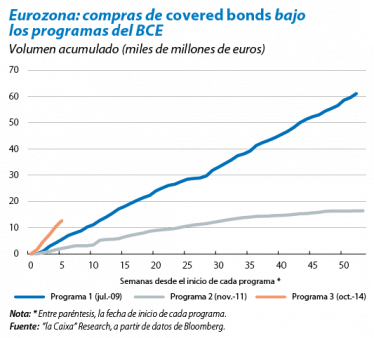

El BCE, preparado para actuar. La reunión de noviembre del Consejo de Gobierno de la entidad dejó dos mensajes fundamentales. El primero, el compromiso en torno al objetivo de expandir el balance del BCE hasta niveles cercanos a los de marzo de 2012 (lo que supondría un billón de euros adicional), a través de las compras de ABS y cédulas hipotecarias, y las subastas de liquidez para la banca (TLTRO). Segundo, la unanimidad de los miembros del Consejo para adoptar nuevas medidas no convencionales, si fuera necesario. Posteriormente, varios miembros del BCE se han referido a los posibles activos que la entidad podría adquirir para ampliar su balance, entre los que se incluirían los bonos corporativos y la deuda soberana. En este sentido, el propio Draghi ha insistido en que el banco central hará lo que sea necesario para aumentar la inflación y las expectativas de la misma tan rápido como sea posible. La suma de estas declaraciones ha sido bien acogida entre los inversores. No obstante, prevalece cierto grado de escepticismo debido a las considerables trabas legales que debería superar la adopción de un programa de compra de deuda soberana. En esta línea se pronuncia el Bundesbank, manifestándose a favor de medidas alternativas a la compra de activos como vía para lograr estimular el crecimiento de la región. Cumpliendo con el guión anunciado, y a la espera de la segunda subasta de liquidez (TLTRO), en noviembre el BCE ha simultaneado la compra de covered bonds con la de titulizaciones (ABS) de varios países de la eurozona.

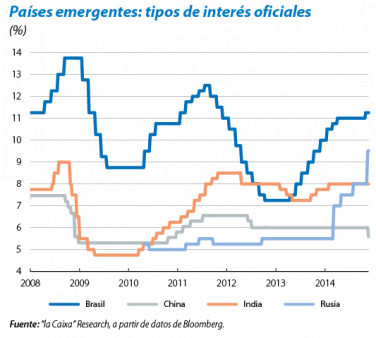

Los bancos centrales emergentes reorientan sus estrategias. Por primera vez en más de dos años, las autoridades monetarias chinas han recortado los tipos de interés rectores sobre préstamos y depósitos (hasta el 5,6% y el 2,75%, respectivamente). Este movimiento se engloba dentro del plan para sostener el crecimiento económico y se suma a las medidas para facilitar la liquidez y el acceso a la financiación a medio plazo de la banca comercial. Por el contrario, los bancos centrales de Rusia y Brasil han optado por el endurecimiento de sus políticas monetarias, como herramienta para afrontar un escenario cambiario inestable y una espiral de precios alcista.

Tímido repunte de la rentabilidad de los treasuries. Una vez superado el episodio de volatilidad de octubre, la suma de factores como la constatación de la solidez del crecimiento de

EE. UU. en el 3T, el tono más optimista de la Fed y la finalización del tapering, ha servido de apoyo a las rentabilidades de la deuda pública norteamericana, aunque siempre dentro de un margen estrecho. Sin embargo, de cara a los próximos meses existen varios riesgos que podrían alterar la serenidad de este mercado. Nos referimos a la incertidumbre respecto a la «estrategia de salida» de la Fed (sobre esta cuestión, véase el Focus «La prima de riesgo temporal de los treasuries americanos: no está, pero se la espera») y las negociaciones en torno al techo de deuda.

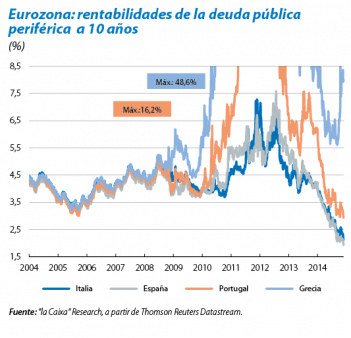

Descenso en las yields de la deuda periférica a la espera de la decisión del BCE. La rentabilidad de la deuda soberana de los países de la periferia europea ha descendido de forma prácticamente generalizada, poniendo fin al ligero repunte observado en el reciente episodio de turbulencias de octubre. La confianza de los inversores en los bonos de Italia, Portugal, Irlanda y España se ha visto ampliada por la posibilidad de que el BCE adquiera deuda soberana de estos países como medio para extender su balance. En el caso de España, un punto a favor ha sido la exitosa ejecución del programa de bonos previsto por el Tesoro público para 2014, con una captación total de 133.000 millones de euros. Por lo que respecta a la deuda alemana, la TIR del bund también ha mostrado una clara tendencia descendente en noviembre. Se espera, no obstante, que la recuperación de la economía europea (apoyada por aspectos como el abaratamiento del euro frente al dólar, la caída del precio del crudo y la laxitud monetaria) contribuya a sostener un ascenso contenido de las yields germanas en 2015.

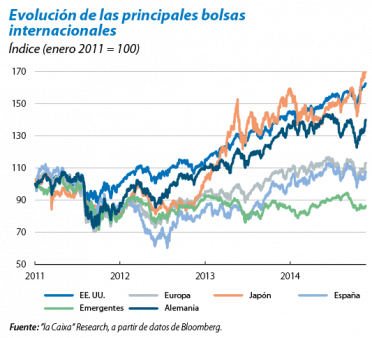

Las bolsas recuperan el terreno perdido. Aunque con distinta intensidad según el país, las compras han marcado el pulso de la renta variable después de las correcciones de octubre. En

EE. UU., la solidez del crecimiento económico y la recuperación de los beneficios empresariales han servido de apoyo a las subidas de los principales índices, que en el caso del S&P 500 y el Dow Jones han alcanzado máximos históricos. En Japón, el anuncio de nuevos estímulos monetarios por parte del banco central, la consecuente depreciación del yen y la convocatoria anticipada de elecciones presidenciales han favorecido el ascenso del Nikkei 225 en más de un 11% en un mes. Por contra, los niveles de sobreventa han prevalecido en las bolsas europeas. Las dudas sobre la sostenibilidad del crecimiento económico en la eurozona y el castigo bursátil al sector bancario han ensombrecido la incipiente recuperación de los márgenes de las compañías en el 3T. Con todo, en el tramo final del mes las bolsas del Viejo Continente han mostrado un empuje renovado, que prevemos que tenga continuidad a corto plazo al calor de la buena marcha de los beneficios empresariales actuales y futuros.

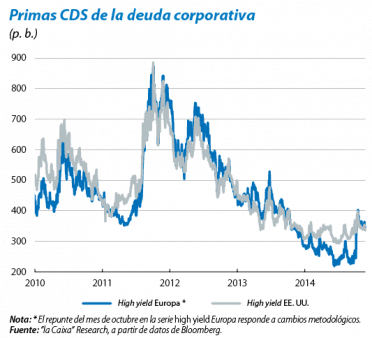

Los bonos corporativos en el punto de mira. Una vez superado el bache de confianza de octubre, los spreads de la renta fija privada se han vuelto a reducir. Las divergencias en las estrategias monetarias entre EE. UU., la eurozona y Japón se postulan como el eje central de las rentabilidades de la deuda empresarial de cara a los próximos meses. En la recta final del año, en la eurozona se ha producido un incremento de las emisiones de deuda por parte de las entidades financieras, especialmente en el segmento de la deuda contingente convertible (cocos). La elección de las cédulas hipotecarias por parte del BCE como instrumento para extender su balance y la posibilidad de que amplíe el rango de activos elegibles a los bonos corporativos de calidad han respaldado este comportamiento.

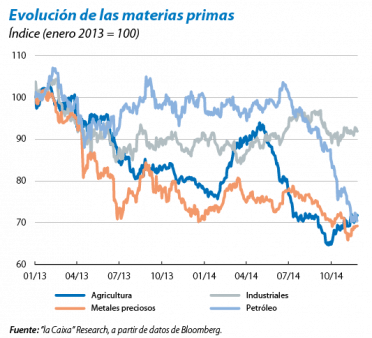

Las decisiones de la OPEP exacerban las caídas en la cotización del petróleo, que alcanza su menor nivel desde mediados de 2010. La caída continuada del precio del crudo en las últimas semanas centró los focos de atención en la reunión del cártel petrolero de finales de noviembre. La decisión de los miembros de la OPEP de mantener su producción en 30 millones de barriles diarios ha intensificado esta senda descendente, situando el precio del Brent cerca de los 70 dólares por barril. Se espera que esta tendencia revierta gradualmente en los próximos meses a medida que se confirmen los datos de recuperación del crecimiento global y los flujos especulativos sobre el petróleo se estabilicen.